国际能源网-氢能周报,纵览氢能天下事【5月31日-6月4日】

上周在伊朗政府附属网站上刊登了关于批准与发行证券有关的章程的一小段乏味的公告,毫无疑问,这一消息被世界国际媒体而不是OilPrice.com忽略了。在OilPrice.com上的空白声明是,伊朗第一副总统埃沙克·贾汉吉里(Eshaq Jahangiri)在1399日历年(3月20日开始)签署了符合伊斯兰教义的证券的发行,这意味着伊朗将获得大量新的资本流入它将用来推动其已久的石油和天然气开发计划。此后,这笔资金将用于与西方同行建立起多面经济体的其余关键部门,以使其能够重新确立其在中东的经济实力,正如它已经通过政治手段在政治上所做的那样不对称使用其军事和新军事代理。具体而言,贾汉吉里(Jahangiri)上周签署的命令允许伊朗的国营公司(最重要的是,包括其石油和天然气行业的最大参与者)通过发行伊斯兰债券筹集至多65万亿里亚尔(15亿美元)( sukuk)。伊朗国有公司及其在石油和天然气领域的分支机构的发行总额将达到35万亿伊朗里亚尔,重点是联合领域的发展以及基础设施和其他被指定为优先领域的开发项目工业,矿业和贸易部以及能源部。

这些符合伊斯兰教法(伊斯兰教法)的债券的发行人将保证偿还主要资本和来自同一领域(石油部的项目)增加的产量和项目收入(工业部的项目)的收益。 ,矿产贸易和能源部)。实际上,这些回教债券的投资者将得到伊朗有关部委的承销,更诱人的是,一些成本最低,质量最高,石油和天然气资源最丰富的产量有望增加在世界上。

从纯粹的技术角度来看,该产品将显得非常引人注目。根据OilPrice.com上周在德黑兰的资深石油和天然气行业消息人士说,目前,伊朗所有油田的平均采收率仅是5.9%。在一些主要的石油站点,这一数字仅为4%左右。相比之下,沙特阿拉伯所有油田的平均采收率均超过50%,并且沙特阿拉伯已计划在这种情况下(在现实情况下)在未来两年内将采收率至少提高到75%。

从质量和可回收性的角度来看,两个能源超级大国的领域都在同一个支架上,这体现在以下事实:两国的起重成本相同,为每桶1-2美元,是世界上最低的。事实。此外,在2016年1月16日实施《联合全面行动计划》(JCPOA)之后,伊朗收到了国际顶级石油公司的几项项目建议,说明提高石油采收率是一件容易的事。仅仅一年之内,伊朗主要油田的数量就至少达到12%,并且还会有更多。

除了构成伊朗新伊斯兰债券的基础资产的吸引力(油气田产出本身)之外,伊斯兰债券还具有独特的投资主张,因此也具有独特的投资共同体。显然,鉴于伊斯兰教义法规定的回教债券应避免投资于被认为具有投机性,涉及不确定性,支付利息,对参与者不公正或与被禁止的业务有关的活动(例如赌博,酗酒和某些食品的销售),此类债券始终对伊斯兰国家或伊斯兰社区规模较大的国家具有极大的吸引力。但是,鉴于所有回教债券都以有形资产为基础,并且发行人和投资者都承担风险和回报,因此,在2007/8年开始的严重金融危机之后,这些债券也极大地吸引了其他投资者群体。

因此,这些年来,除了像伊斯兰国家这样的伊斯兰市场上的伊斯兰买家以外,伊斯兰投资界已通过德国和土耳其(欧洲主要枢纽)扩展到包括英国(第一个发行伊斯兰债券的西方国家)伊斯兰债券)到马来西亚(世界上最大的伊斯兰债券中心)。总体而言,标普全球在今年年初表示,预计过去几年回教债券市场的强劲表现将在2020年持续下去,估计2020年回教债券的发行总额约为1700亿美元,其中包括40-450亿美元外币发行量的总和,比去年发行的1,620亿美元增长了5%。

但是,添加到此组合中的还有其他两个因素:伊朗的私人投资需求和中国对伊朗所有资产的竞标,这与伊朗在“一带一路”倡议中不可替代的垫脚石相一致。就前者而言,伊朗人几乎没有可供选择的投资选择。对大多数人来说,购买美元和以美元计价的资产(例如黄金)并不是一个现实的提议,也不建议在伊朗的银行中持有储蓄,因为绝大多数私人银行基本上已经破产。

在这种情况下,即使根据伊朗本国中央银行最近发布的数据,按国际债务还款标准,约有60%的伊朗银行系统不良贷款属于第三类,包括尚未偿还的贷款。在八个月后,这意味着他们康复的希望很小。此外,财政部在2018年进行的内部审计显示,该国整个不良贷款负担中至少有70%与直接由伊斯兰革命卫队(IRGC)运营或与之密切相关的企业有关,而伊斯兰革命卫队仍处于关闭状态当然,美国进行审查。

因此,仍然有伊朗人和自1979年伊斯兰革命以来一度或多次离开该国的富裕伊朗人对可投资资产的需求已被压抑。确实,根据各种独立的估计,仅迪拜就有大约五十万伊朗人的住所,伊朗人看到他们的银行帐户在制裁制度下被关闭,并且他们希望获得比存款利率更高的银行帐户回报,并拥有真正的资金安全。

伊朗政府始终打算尽可能多地利用这种休眠的非投资资本,以直接允许该国的主要公司(尤其是石油和天然气行业的公司)利用它来继续其能力扩建以及勘探和开发项目。遵循将资本从私人手中转移到公司部门的经典模式(首先涉及在基准证券交易所中增加公司的可投资基础,然后通过减少有形债券的发行来扩大这一基础),伊朗在过去几周内增加了伦敦Betamatrix风险分析和能源衍生产品市场咨询公司负责人Mehrdad Emadi告诉伦敦石油价格网站(OilPrice.com),个人可以通过德黑兰证券交易所(TSE)投资的一些主要国有公司的数量。

“在最高领导人[Ali] Khamenei默许批准政府对一系列大型企业中的国有资产进行逐步剥离之后,TSE的价值在过去一个月内几乎翻了一番。天然气部门,从总撤资的20%到高达70%,并将这些股权释放给[伊朗]公众以及私人机构和银行进行购买,”他说。尽管考虑到伊朗的低迷的经济状况,TSE值的这种飙升可能看起来违反直觉,但可以看到,这既是由于伊朗为应对不断增加的预算赤字而印制钞票的结果是向该系统注入了额外的流动性,以及普遍观点认为,随着情况不会变得更糟,当前价值代表了投资周期底部的购买。

在这种情况下,希望扩大和加深可供主要伊朗公司使用的投资资本池,才能看到新的回教债券(实际上是该战略的第二阶段)。它还使伊朗能够通过后门获得更多的中国资金,而又不会进一步激起那些对从货币上和政治上对中国过于负债的人保持警惕的伊朗人民的愤怒。埃马迪说:“中国可以看作是伊朗所有项目的竞标,当然也包括它可能发行的任何债券的竞标,包括所有这些回教债券的发行。”他补充说:“尽管目前的价值约为15亿美元,但如果进展顺利-几乎可以肯定的话-这样做的目的是进一步发行总价约50亿美元左右的产品,”他补充说。

“鉴于基础资产将是来自油田和油田的石油流的一部分,这可以减轻对外币信用评级的担忧,并且应该对从伊朗国家客户以及他们的公司那里购买这些回教债券有极大的兴趣。参与该计划的政治溢价,其中最引人注目的是中国实体,卡塔尔,马来西亚和印度,再加上巴基斯坦,阿塞拜疆,哈萨克斯坦和俄罗斯等自然买家,”他说。他总结说:“基于以往发行的动态,利差需要比伊拉克的目标甚至是哈萨克斯坦实现的目标高约10-15个基点。”

-

美国出口下降导致天然气价格大跌

2021-06-04 -

土耳其声称其石油和天然气勘探船之一遭到袭击

2021-06-04 -

美国2019年天然气生产,消费和出口创纪录

2021-06-04 -

伊朗石油出口远高于官方数据显示

2021-06-04 -

石油和天然气行业正在遥不可及

2021-06-04 -

以色列开始利用大量天然气储备

2021-06-04 -

广东大幅调整天然气发电上网电价!或将缓解缺电问题?

2021-06-03 -

伊朗正在建立大规模的能源网络以增强其地缘政治影响力

2021-06-03 -

低油价迫使阿美公司推迟液化天然气,Petchem的野心

2021-06-03 -

天然气突然反弹的背后是什么?

2021-06-03 -

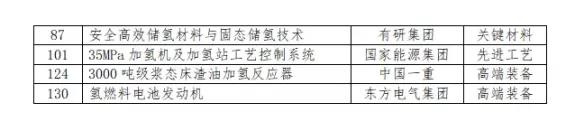

生态环境部等八部门研究建设兼具天然气、储能、氢能、快速充换电等功能的综合站点

2021-06-03 -

伊朗快速开发巨大的西部卡伦油田

2021-06-03 -

伊朗制裁破坏管道距离竣工仅几个月

2021-06-03 -

能源行业狠抓甲烷排放管控 助力“双碳”目标

2021-06-02 -

美国决心主导全球天然气市场

2021-06-02