转债 30.88亿!被列入实体清单后,烽火通信归处何方?

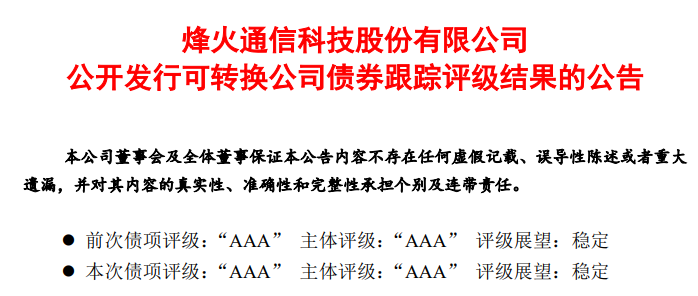

日前,烽火通信科技股份有限公司(简称“烽火通信)公开发行可转换公司债券跟踪评级报告,根据报告显示,该次评选级别为"AAA”,同时,公布被美国列入清单以来,烽火通信共发行可转债额高达 30.88亿元。

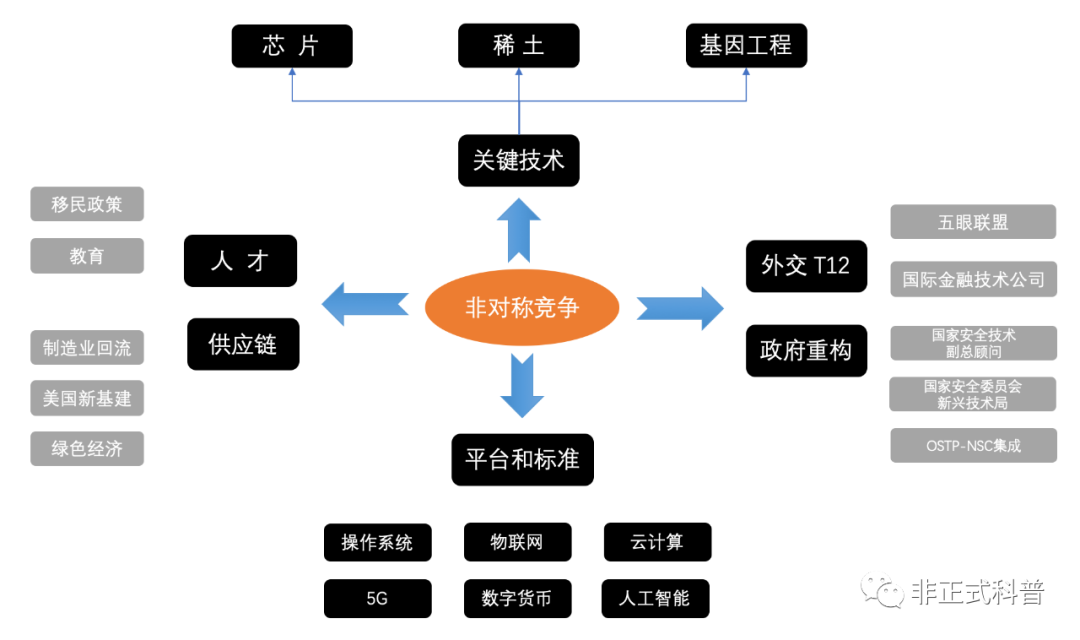

2021 年以来,全球经济逐渐恢复但表现仍持续分化,部分新兴经济体率先加息应对通胀、资本外流与汇率贬值压力,而中美关系以及中东等区域的地缘政治冲突等因素进一步增加了全球经济金融的不确定性。

随着2019 年5G 正式投入商用,运营商固定资产投资规模开始回升,2020 年运营商开始 5G 承载设备招标,5G 资本开支大幅增长,同时 2020 年以来受海外疫情及贸易摩擦影响,国内主要企业海外业务发展放缓而加大国内市场布局, 通信设备企业竞争加剧。

01可转债券跟踪评级:AAA

受益于国家“宽带中国”等一系列政策的扶持、“光进铜退”的持续推进以及网络数据流量的不断膨胀,我国光纤光缆行业发展迅速,三大运营商、 中国铁塔、中国广电光纤光缆集采规模逐年上升,5G 网络建设正逐步推进中。

光纤光缆较传统的铜制电缆在成本、传输速度及传输质量等方面具有巨大优势,故“光进铜退”成为了各大通信运营商的重要共识和发展策略, 近年来给光纤光缆行业带来了巨大的行业机会,光纤光缆也成了构建现代化通信网络的基础。

烽火通信作为光纤光缆行业里的老大牌,系国务院国资委下属的光通信设备制造企业,在政策、渠道及管理等 方面可得到一定支持,营销渠道以内销为主,此外在全球 50 多个国家构建了销售与服务体系,产品与服务覆盖 90 多个国家与地区,尤以东南亚及南美地区为甚。

烽火通信在光通信领域产业链较完整,且具备较强的技术研发实力,在行业内具有较强的竞争能力。

目前国内光通信产品竞争激烈,海外疫情尚未得到有效控制,烽火通信业绩仍面临较大压力。故,烽火通信频频发布可转换公司债券。

6月18日,烽火通信发布公开发行可转债公司债券跟踪级别评价报告。

根据报告显示,债券跟踪的评级结果为"AAA"。评级展望稳定。根据评级机构主体信用等级划分及释义"AAA"级别代表该发行人偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低。

该评级结果反映了2020年以来烽火通信在行业前景、竞争优势、财务弹性及股东背景等方面所取得的积极变化,同时也反映了公司在竞争环境、疫情影响、中美贸易摩擦、经营占款、 刚性债务及可转债转股等方面面临压力。

02“实体清单”与“存货跌价”

受国内新冠疫情及行业竞争加剧的影响,2020年烽火通信的内销收入下降;海外随着东南亚及南美市场的开拓,外海收入小幅提升。2020 年烽火通信内销138.55 亿元,外销收入68.81 亿元,占比分别为 66.82%和 33.18%。

2020 年,烽火通信营业总收入为 210.74 亿元,较上年下降 14.55%。

从业务类别看,通信系统设备、光纤光缆及数据网络产品三类业务收入均不同 程度下降,通信系统设备和数据网络产品降幅相对较大。

受国际贸易摩擦及海外疫情影响,行业内头部企业海外发展放缓而加大国内业务布局,国内市场竞争加剧,通信设备产品价格下降,烽火通信面临一定经营压力。

2020 年,因毛利率相对较低的光纤光缆收入占比提高,同时产品价格有所下降,公司毛利率 为 21.75%,较上年小幅下降。2020 年第一季度, 烽火通信因地处武汉,业务受疫情影响严重,第二、三季度逐步恢复。

烽火通信第一至第四季度收入分别为 29.10 亿元、65.29 亿元、63.85 亿元及 52.50 亿元,分别较上年同期下降 40.38%、下降 8.10%、增长 10.29%、下降 23.77%。

2020 年 5 月,美国商务部宣布将 33 家中国公司列入“实体清单”,其中包括该公司控股股东烽火科技集团有限公司及子公司南京烽火星空通信发展有限公司。被列入实体清单的企业被限制进口受美国出口管制的产品、软件和技术。

烽火通信的高端芯片等原材料采购受到影响,截至目前,烽火通信的多种原材料均需从境外采购,国际采购金额占采购总额的比重约 20-30%。

同时,因下游运营商投资设备建设周期较长,导致烽火通信自货物发出至确认收入时间以及账款回收周期均较长,产生大额应收账款及存货,存在经营占款压力。其次加大采购,半成品库存增加,公司存货规模显著增长, 存货跌价让烽火通信不堪重负。

03部署5G市场,持续发行债务融资

由于光纤光缆的需求不断增长,我国在该行业的发展非常迅猛,随着国内主流厂商自主研发能力的提升,我国光纤预制棒产量持续上升,自给率大幅提升,目前,我国是全球最重要的通信光纤光缆消费市场之一,占全球市场需求量的比例始终在 60%以上。

在光棒-光纤-光缆产业链中,光棒因技术难度大、扩 产周期长、投资规模大等而具有技术门槛高,产业链中利润占比高等特点,目前市场份额主要集中于长飞光纤光缆、富通集团等行业内前几家掌握光纤预制 棒生产技术的大企业,行业集中度较高。

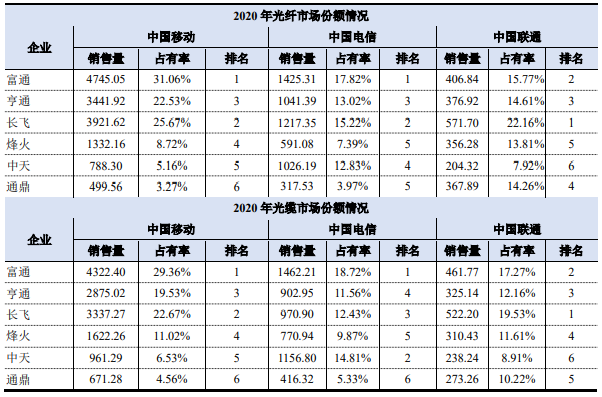

根据资料整理,富通的光纤及光缆销售量及市场占有率在三大运营商的采购份额中,皆占据榜首。烽火表现较为平庸。

2020年,光纤市场份额如下:

图表为 2020 年国内三大运营商采购市场份额情况(单位:万芯公里)

资料来源:根据运营商集采公开数据整理

随着烽火通信5G 研发及市场部署的推进,加之原材料备货等经营资金需求加大。

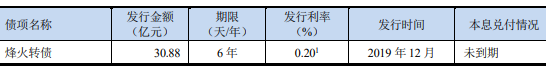

截至 2021 年 3 月末烽火通信发行债务融资,情况如下:

在烽火转债募集资金净额计划中,计划投入 37.64 亿元。拟使用募集资金 30.57 亿元用于以下项目:

●5G 承载网络系统设备研发及产业化项目;

●下一代光通信核心芯片研发及产业化项目;

●烽火锐拓光纤预制棒项目(一 期);

●下一代宽带接入系统设备研发及产业化项目;

●及信息安全监测预警系统研 发及产业化项目。

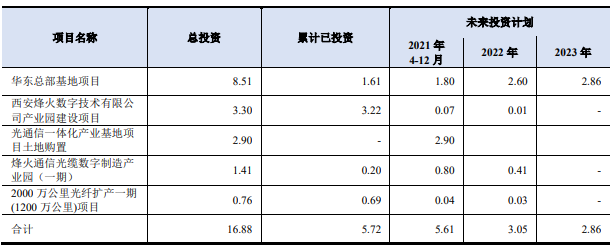

截至 2021 年 3 月末累计已投入 21.81 亿元。此期间,烽火通信主要在建项目(除募投项目以外)(亿元)

资料来源:根据烽火通信所提供数据整理。

据图表显示,烽火通信可预见的主要资本性支出仍将用于 5G 相关研发及产业化项目。

据了解,除上述项目外,烽火通信将通过自筹资金投入多个项目,总投资 16.88 亿元, 截至 2021 年 3 月末已投资 5.72 亿元。

04市场地位与发展规划

为利所趋,劣币逐良币。近年来国内厂商不断扩充光纤预制棒等产能并陆续投产,产能过剩现象越来越严重。

光纤光缆的客户主要来自三大运营商,在行业占比为 80%以上,客户集中度较高。三大运营商在光纤光缆行业的采购 ,其采购量和采购价格将直接决定行业走势,议价空间弱。

据了解,目前三大通信运营商在产品采购中采取 “技术、品质、供货能力、后评估和服务能力以及企业 综合实力” 等因素为主的综合评标方式,对综合实力强、处于行业地位前沿的企业发展有利,但光纤光缆企业在议价过程中处于相对弱势地位。

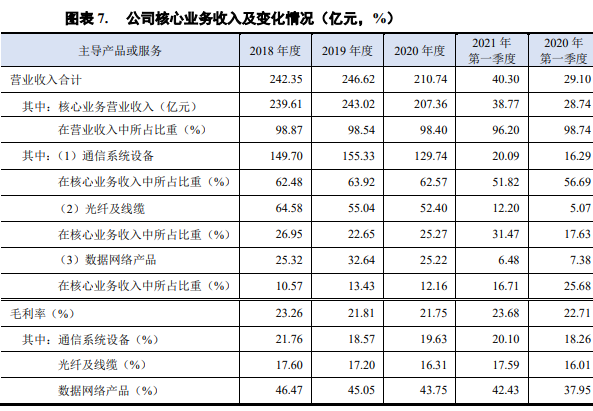

烽火通信公布近三年来公司的核心业务收入情况:

主业运营状况/竞争地位:

资料来源:烽火通信

由图表可见:光纤及线缆在核心收入中占比过半。这也恰恰是受运营商所牵制之处,光纤光缆企业在产业链中难觅主动权。烽火通信更是无法例外。

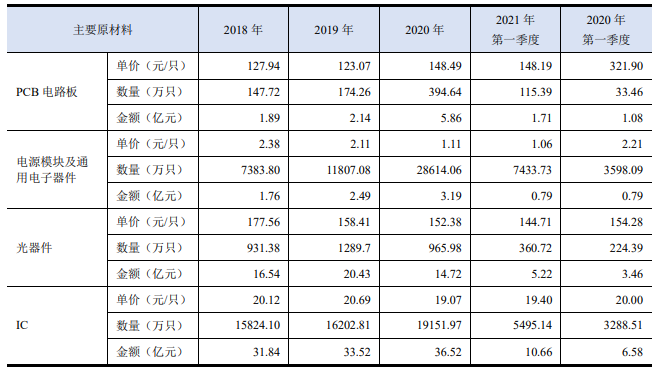

2020 年以来,全球半导体元器件供应趋紧,同时中美贸易摩擦对该公司采购带来不利影响,公司进行了战略性备货,多种原材料采购量增加。

资料来源:烽火通信

2020 年,烽火通信主业收入及毛利下滑,而研发费用增长带动整体期间费用率上升,导致整体盈利下降。

烽火通信当年营业利润和净利润分别为 2.09 亿元和 1.43 亿元,分别较上年下降 81.31%和 86.44%。

2021 年第一季度,疫情影响得到缓解但竞争压力仍延续,烽火通信营业收入为 40.30 亿元,较上年同期增长 38.45%,基于上年同期低基数而明显增长,但仍低于 2019 年同期(48.81 亿元);毛利率为 23.68%,较上年同期上升 0.97 个 百分点。

总的看来:

因公司下游客户在产业链中处于强势地位,故,烽火通信垫资压力较大。

自公司相关实体被美国商务部列入“实体清单”,烽火通信的高端芯片等原材料采购受到一定的阻碍。

目前,烽火通信仍持续进行 5G 相关研发及市场部署, 并相信5G 建设的推进也为公司业务带来发展空间。

-

世卫组织认证,科兴新冠疫苗正式列入“紧急使用清单”!

2021-06-08 -

大石油的愿望清单:2020年最热的石油拍卖

2021-05-21 -

2349个!河北省生态环境监管正面清单公示

2021-05-21