四相科技携手ICT行业巨头,助力工业互联网发展

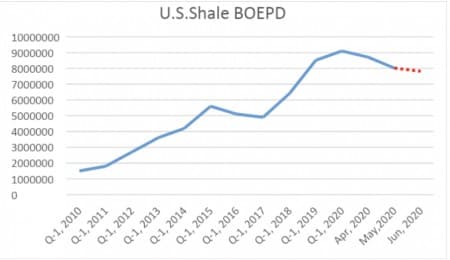

美国页岩油在今年2月达到顶峰,并且随着钻探量的下降对原有生产造成的损失,其滑坡路径正在降低。如下表所示,由于井井关闭和钻井下降,页岩气产量已经逆转了上升趋势,我们认为这种下降趋势已经开始,我们认为到2020年退出时,页岩气产量将减少一半。红色虚线是EIA对6月下降量的估计。我认为他们有点乐观,尽管当前的旧井重启可能包含在计算中。随着年龄的增长,这无关紧要,随着我们今年退出,页岩油将大幅下降。我将在本文后面进行一些计算,以验证该职位。

作者:EIA图表我们现在正进入我在之前的多个OilPrice文章中所预测的时代,其中某些关键因素将意味着生存和行业整合带来的价值破坏之间的差异。这是最近的一篇引文,“超级专业人士正在四处寻找新的交易。”

岩质规模后勤生产成本低技术文章

在本文中,随着二叠纪开始重新开始,我们将重点关注岩石质量作为增长的驱动力。这就是雪佛龙(NYSE:CVX)和西方(NYSE:OXY)在2019年之间的竞争从一开始就是全部的原因。谁将是成本最低的国内生产商?赌注总是很高,OXY赢得了这场战斗,几乎杀死了公司。OXY仍可能重新安排约400亿美元的债务。我们认为,对于该运营商而言,许多危险已经过去,并且将在本文中讨论为什么随着油价上涨,OXY可能会比其他页岩油生产商受益。

二叠纪是油田之王

一年多以前,我在《石油价格》上发表了一篇文章,为西方石油(NYSE:OXY)的收购提供了一个案例,由于该地区油藏的质量,从长远来看,收购Anadarko将会获得回报。它被恰当地命名为“西方交易中市场所忽略的东西”,值得一读,以了解二叠纪此部分岩石质量所包含的技术细节。

华尔街日报

CVX和OXY均获得该奖项

如果您仔细查看下图,您会看到Anadarko种植面积(蓝色显示)对两家公司的意义。它位于二叠纪最深处的心脏,是生产最多产的油井的地方。

华尔街日报

它只是地球上生产石油的最佳岩石之一。如果再参考我的5点论点,您会发现岩石质量是第一位的。

这意味着,与在边际岩石中钻探和完井的井相比,钻探的井将响应更充分,并且响应时间更长。这将提高欧元,并通过降低下降率来提供每英尺区间更多的现金流。从本质上讲,这可以从更少的油井中获得更多的石油,从而为操作员节省成本,并为股东带来价值!

在接下来的两个季度中,石油最有可能走哪条路?

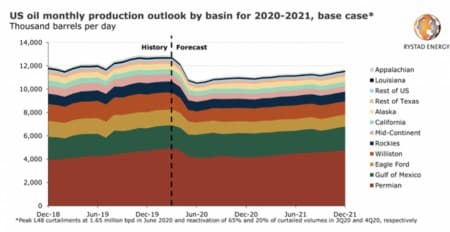

正如我在第一张显示页岩油产量急剧下降的图表中指出的那样,我们正朝着这种商品的几乎“抛物线”方向前进。从2018年初开始的资本纪律缺乏投资的严峻现实最终开始影响市场获得新供应的能力。下面的Rystad图形显示了目前关井的效果,尽管估计刚刚开始进行分阶段采油。

雷斯塔德

我们没有理由挑战上面介绍的Rystad数据,但不要认为它们能准确反映影响未来石油供应的总体情况。我们从里斯塔德(Rystad)分公司的原因是钻探产生的“损失”新产品。

这些天,页岩油井处于工厂模式。洗一口井,压裂它,然后将其连接到出油管线,您就可以开始生产了。如今,借助Energy Transfer(纽约证券交易所:ET),以及这个世界的Kinder Morgan(NYSE:KMI)。我们所没有的只是这个方程式的钻探部分。

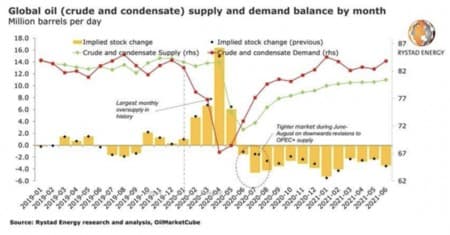

如上图所示,Rystad的数据表明,我们将在2020年退出,全球需求为〜84 mm BOPD(我认为它们很轻),而供应量约为〜70 mm BOPD。这与BOPD大约有5毫米的差距。

钻井导致生产损失的数量是多少?

使用最新的《钻井生产率报告》中的每台钻机的EIA数量,DPR您每台现役钻机有745K新桶。截至上周五,贝克·休斯告诉我们,有284台钻机在地面上打孔。每天大约有210 K bbls的增量产量,或全年总计约77 mm BBL。这听起来可能很多,但请记住页岩的下降速度是多少……每年为60%(保守数字)。使用相同的EIA预测,我们可以预期到2020年6月,我们将从页岩中开采出7,822 mm BOPD。因此,让我们做一些加密!

7822 X(.60 / 12X 6)=〜5.4毫米BOPD +(350 X 800)=〜5.7毫米BOPD,比2020年2月的〜9毫米BOPD的高位下降了约37%。

注意:我的计算非常慷慨,并假设整个钻机的钻机数和桶数会持续上升。因此,如果您采用这个被过度简化的计算数字,并从上图中所有来源的11.2毫米BOPD Rystad展示中减去它...您可能会看到,随着我们退出2020,美国产量将降至8毫米BOPD以下。世界还没有为此做好准备。注意:这些计算非常简单,并试图近似某种更复杂的影响因素的结果。

OXY-您的外卖

OXY在第一季度的整体市场不景气的情况下遭受了打击,股价下跌了近80%。最近几周,该公司取得了令人瞩目的复苏,达到了崩溃前估值的一半以上。这种上涨并未使分析师对美国银行的关注,而是将该公司从“中立”调升至“买入”,理由是该公司有可能在未来一年半内产生多达70亿美元的自由现金流。

能源证券分析师雷蒙德·詹姆斯(Raymond James)对该公司重申“强烈买进”,理由是该公司9%的自由现金流收益率。

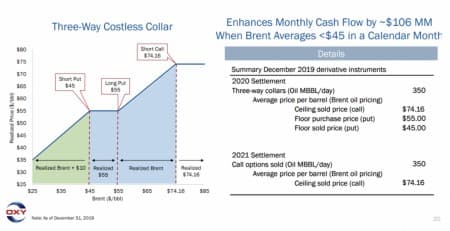

如果您接受我的观点,即油价会上涨,那么对OXY的投资可能是打赌的好方法。OXY目前是二叠纪最大的生产商,每天起运量为442K BOPD,最低成本为每BOE 6.25美元。随着石油价格的持续上涨,该公司将从积极的对冲计划和更高的整体产量中受益。

公司备案

上述分析师认为,现金流的改善将推动股价上涨。目前的交易价格约为Q-1估计值的2倍(每股FCF 9.14美元),该公司在过去一年中的交易价格是该指标的5倍以上。我们认为这为股票升值提供了很大的空间,因为未来几个季度低油价带来的流动性担忧会逐渐消失。

由于油价疲软,该公司今天的股价较昨天的高点下跌了1.84美元。我们认为这是短暂的,因此可以在此水平下安全地购买公司,但要经过读者自己的尽职调查和风险承受能力。

-

页岩巨人切萨皮克会破产吗?

2022-03-25 -

哈萨克铀:东方巨人吸引西方注意力

2022-03-24 -

法国核巨人的阿海珐股票崩溃

2022-03-23 -

页岩巨人切塞皮克犬申请破产

2022-03-18 -

埃克森美孚:危机中的石油巨人

2022-03-16 -

随着天然气价格暴跌,这页岩巨人会生存吗?

2022-03-14 -

石油巨人陷入债务

2022-03-14 -

该页岩巨人已准备好反弹

2022-03-13 -

欧洲的天然气需求飙升,荷兰巨人倍受青睐

2022-03-09 -

石油巨人在页岩放缓中削减工作

2022-03-07 -

Megamerger可以创造下一个深水石油巨人

2022-03-06 -

欧佩克巨人宣布支持新政

2022-03-03 -

石油输出国组织的石油巨人为交易公司争取资金

2022-03-03 -

工信部:今年计划再培育3000家左右国家级专精特新“小巨人”企业

2022-03-02 -

这位前石油巨人可以独立于能源吗?

2022-02-28