100亿!晶科能源拟发行可转债扩产TOPCon电池及组件产能!

7月28日,晶科能源(SH:688233)发布《向不特定对象发行可转换公司债券预案》,拟向不特定对象发行可转换公司债券募集资金不超过100亿元(含本数),用于年产11GW高效电池生产线项目、年产8GW高自动化光伏组件生产线项目、新倍增一期8GW高自动化组件项目、年产5GW太阳能组件及5GW太阳能电池生产线项目以及补充流动资金。

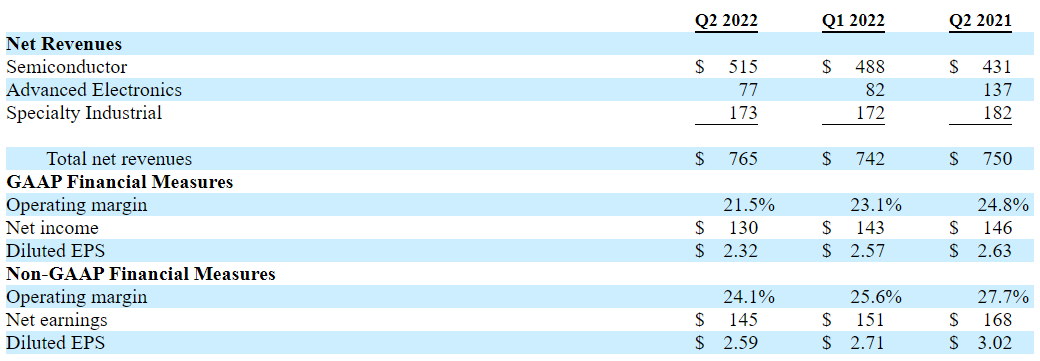

公告显示,年产11GW高效电池生产线项目总投资43.67亿元,实施主体为晶科能源(海宁)有限公司,建设地点为浙江海宁,建设周期18个月。根据公司的测算,预计内部收益率(税后)为18.83%,投资回收期(税后)为5.93年(含建设期)。

年产8GW高自动化光伏组件生产线项目总投资9.10亿元,实施主体为晶科光伏制造有限公司,建设地点为江西上饶,建设周期9个月。根据公司的测算,预计内部收益率(税后)为 21.06%,投资回收期(税后)为5.46年(含建设期)。

新倍增一期8GW高自动化组件项目总投资7.87亿元,实施主体为上饶市晶科光伏制造有限公司,建设地点为江西上饶,建设周期9个月。根据公司的测算,预计内部收益率(税后)为24.20%,投资回收期(税后)为5.04年(含建设期)。

年产5GW太阳能组件及5GW太阳能电池生产线项目总投资50.20亿元,实施主体为 JINKO SOLAR (VIETNAM) INDUSTRIES COMPANY LIMITED,建设地点为越南广安,建设周期24个月。根据公司的测算,预计内部收益率(税后)为 24.77%,静态投资回收期(税后)为5.50年(含建设期)。根据公司4月22日发布的公告,该项目的产能规模已追加至年产8GW太阳能组件及8GW太阳能电池。

公司表示,募集资金投资项目的顺利实施,有助于提高公司优质产品的产能,有利于公司推广优质光伏产品,巩固市场地位。同时募投项目结合了市场需求和未来发展趋势,契合光伏行业未来发展方向,有助于公司充分发挥产业链优势,进而提高公司整体竞争实力和抗风险能力,保持和巩固公司在光伏行业的市场领先地位,符合公司长期发展需求及股东利益。

值得一提的是,公司本次扩产项目的技术路线均为N型TOPCon。目前,公司已经具备成熟的TOPCon电池量产技术及N型光伏组件生产技术。截至今年上半年,公司16GW TOPCon电池产能已实现满产,是行业内率先实现N型电池大规模量产的企业之一。

公司认为,应用N型TOPCon技术路线的产品在电池转换效率及组件功率上具备技术优势,是现阶段较为领先的组件产品,能够推动光伏组件产品的技术升级,可以为下游光伏产业的发展提供更多发展空间。

在近日举行的光伏行业研讨会上,中国光伏协会名誉理事长王勃华表示N型产品推进速度正逐步加快,目前多家央企已经开启N型组件招标,市场需求较2021年全年增长4倍之多。

此外,截至2021年末,晶科能源硅片、电池片、组件产能规模分别为32.5GW、24GW和45GW,电池片产能规模略显不足。尤其是进入2022年以后,电池片环节议价能力显著提升,PV Infolink数据显示,电池片价格年初至今涨幅超过16%,远超组件环节的4%。根据行业专家的预测,未来电池片受大尺寸、N型技术等先进产能紧缺的影响,议价能力及盈利能力有望进一步提升。因此,对于晶科能源而言,本次募投项目的实施,有利于完善公司的垂直一体化产能布局,在保障供应链安全的同时,能够有效降低综合成本。

截至当日收盘,公司股价报收17.30元/股,总市值为1730亿元。

-

上半年光伏产业实现高速增长

2022-07-29 -

上半年光伏产业实现高速增长 产品出口额同比增长113%

2022-07-29 -

第十届中国核电信息技术高峰论坛(NITF 2022)在浙江海盐成功举办

2022-07-29 -

创新驱动未来,共享成长价值!新风光(苏州)技术有限公司开业庆典暨新品发布会召开!

2022-07-29 -

雅博股份进军光伏全产业链,却遭投资者质疑

2022-07-28 -

募资85亿扩产/分拆子公司上市!千亿锂电龙头连发18则公告!

2022-07-28 -

光伏的下一轮:卡脖子的还会是硅料吗?

2022-07-28 -

重磅!这家公司抛售8家光伏项目公司全部股权!

2022-07-28 -

雅博股份拟投建5GW HJT光伏组件项目!

2022-07-28 -

山西:光伏电站可用发电量与非限电时段实际发电量的相对误差原则上不应超过5%

2022-07-28 -

海大集团进军光伏领域!“养殖企业+光伏”组合正在成为行业新方向?

2022-07-28 -

聚焦颗粒硅主业!协鑫科技拟剥离协鑫新能源!

2022-07-28 -

第二批风光大基地建设提速:投资超1.6万亿元,可带动3万亿元以上相关产业投资

2022-07-28 -

爱旭股份2022半年报:Q2毛利率大幅提升,ABC电池进展顺利!

2022-07-28