2022年全球气候金融产品研究报告

第一章 全球气候金融概述

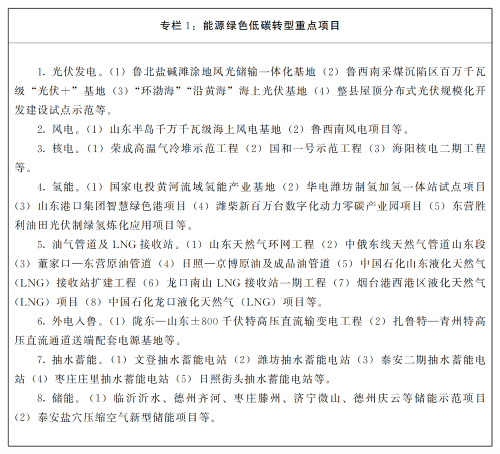

气候变化既是环境问题也是发展问题,需要大量气候资金的投入,金融作为推动经济发展的核心要素,在应对天气变化中能够发挥重要作用。气候金融是与应对气候变化相关的创新金融,是利用多渠道资金来源、运用多样化创新金融工具促进全球低碳发展和增强人类社会应对天气变化的韧性的金融模式,是在绿色金融基础上进一步的聚焦。天气金融包含两个层面,狭义上是指温室气体排放权交易业务中的碳金融,广义上指涉及应对气候变化的全部金融性业务总称。

联合国官方对于气候金融的定义是来自公共、私人或其他渠道的,用于支持减缓和适应天气变化行动的地方、国家和跨国融资。

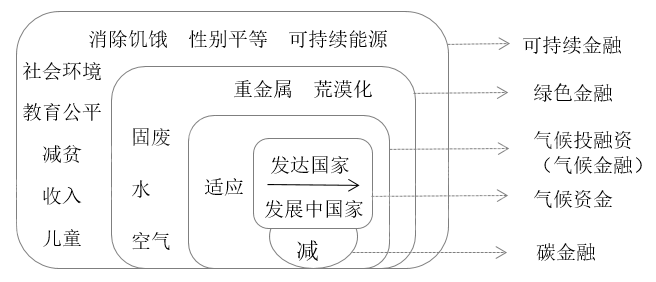

图 气候金融、气候投融资、绿色金融、可持续金融等概念关联图

资料来源:千际投行 资产信息网 四川省绿色发展促进会

全球天气金融市场分布广泛,碳金融产品和工具伴随金融创新发展和传统金融继承种类多样化。主要包括碳信贷、碳债券、碳基金、碳回购、碳互换、碳期货期权、碳远期、碳保险、碳理财、碳币、碳结构性产品等。

第二章 全球气候金融市场

2.1 市场分析

气候金融科技解决方案对所有领域的环境管理都产生了不同程度的影响。金融服务创新企业所提供的气候金融科技解决方案正在横跨各个领域, 排放控制目前是气候金融科技解决方案的重点,其次则是能源。

图 气候金融涉及领域范围

资料来源:资产信息网 千际投行 Net Zero Insights

2.2 资金分析

大量资金正在流向气候金融科技创新企业。通过对气候金融科技创新企业股权融资分析发现 从2019年到2022年上半年的同比增长显著,交易数量稳步增加,资金总额则呈指数级增长。投资者越来越关注创新企业,逐渐出现了更大规模的交易。

图 2019-2022年股权融资规模

资料来源:资产信息网 千际投行 Net Zero Insights

2021年交易规模再创新高,荷兰创新企业Bunq首次获得了超亿美元融资,气候金融科技解决方案正在迅速地在全球范围扩展,2022年的增长持续加速。今年上半年,金融服务创新企业已经筹集了7.59亿美元,是2019年全年的4倍。以下是今年金融服务创新企业金额最高的10轮融资,其中有3笔超过1亿美元的交易。比较金融服务各子行业的融资总额和创新企业数量,能够发现 银行和保险公司的平均融资额是投资和税务会计公司的 两倍。

2.3 行业分析

创新企业所提供的服务通常聚焦在碳核算、碳抵消及气候风险,其中 数量最多的是碳核算,然后是碳抵消,最后是气候风险,这与对排放控制气候挑战领域的强烈关注有关。

第三章 全球气候金融产品

3.1 碳基金

概念

碳基金是定位于碳市场,从事碳资产开发、管理及交易的投资基金,或者通过在碳市场投机交易获利的基金。我国首支政府部门备案的碳基金是由诺安基金子公司诺安资产管理有限公司对外发行,华能碳资产经营有限公司为基金投资顾问的规模3000万元的资管计划。

业务模式

契约型基金又称为单位信托基金(Unit trust fund),指专门的投资机构(银行和企业)共同出资组建一家基金管理公司,基金管理公司作为委托人通过与受托人签订“信托契约”的形式发行收益凭证,“基金单位持有证”来募集社会上的闲散资金。

契约型基金由基金投资者、基金管理人、基金托管人之间所签署的基金合同而设立,基金投资者的权利主要体现在基金合同条款上,而基金合同条款的主要方面通常由基金法律所规范。契约基金与信托一样具有比较完善的法律、法规基础,主要受《证券投资基金法》、《私募投资基金监督管理暂行办法》和《私募投资基金管理人登记和基金备案办法》约束。其产品架构和信托一样实行委托人、受托人、托管人三方分离。

图 契约型基金业务模式

资料来源:资产信息网 千际投行 碳服网

有限合伙型基金是基金的投资人作为有限合伙人参与投资,以其认缴的出资额为限对基金承担有限责任。普通合伙人通常是基金管理人,有时也委托外部人同时管理基金,在实务中,通常私募管理人与普通合伙人为同一主体,普通合伙人对基金承担无限连带责任。

有限合伙通常有固定的存续期间,到期后,除全体投资人一致同意延长期限外,合伙企业必须清算,并将获利分配给投资人。有限合伙人在将资金交给普通合伙人后,除了在合同上所订立的条件外,完全无法干涉普通合伙人的行为,普通合伙人全面负责基金的投资和运营。

有限合伙基金不是独立的纳税主体,需要穿透至合伙人,由合伙人分别缴纳所得税,从而避免了双重征税问题,目前是市场主流的运作模式。另外,《合伙企业法》第三条规定,“国有独资公司、国有企业、上市公司以及公益性的事业单位、社会团体不得成为普通合伙人。”但是担任有限合伙人的主体范围则相对广泛,只要符合合格投资者即可。

产品

中国绿色碳基金。该基金发起者包括国家林业局、中国石油天然气集团、中国绿化基金会、嘉汉林业(中国)投资有限公司等。该基金是用于支持中国应对气候变化的活动、促进可持续发展的一个专业造林减排基金。先期募集3亿元,由中国石油天然气集团公司捐赠,用于开展旨在固定大气中二氧化碳的植树造林、森林管理以及能源林基地建设等活动。

武汉“碳中和-新能源基金”。该基金由武汉知识产权交易所牵头,下属控股湖北汇智知识产权产业基金管理公司作为管理人,联合国家电力投资集团、盛隆电气、正邦集团一起成立。募集规模100亿元,首期募集20亿元,重点关注绿色低碳先进技术产业化项目,用于企业节能减排设施设备的建设配置,如养殖场的沼气设施建设,以及节能减排技术创新的投入。

宝武碳中和股权投资基金。该基金由中国宝武钢铁集团有限公司与国家绿色发展基金股份有限公司、中国太平洋保险(集团)股份有限公司、建信金融资产投资有限公司签约、共同设立宝武碳中和股权投资基金。该基金总规模500亿元,首期100亿元。投资方向主要聚焦清洁能源、绿色技术、环境保护、污染防治等方向,深度挖掘风、光等清洁能源在发展地区和投资市场上优质的碳中和产业项目。

3.2 碳信托

概念

碳信托相较于碳基金风险更小,是信托公司开展的服务于低碳项目或技术的直接投融资、碳排放权交易等金融活动及相关受托服务。以碳资产的价格发现与实现为核心,碳信托拓展了信托制度功能的边界。上海宝碳新能源环保科技有限公司与爱建信托成立了中国最早的碳信托产品,用于投资CCER的3000万的信托计划。

业务模式

截至目前行业内已有9家公司设立了10单碳信托产品,包括减碳低碳企业融资类、减碳低碳产业基金类、碳资产事务管理类和碳排放权资产证券化信托等业务类型。

图 碳信托业务模式分类

资料来源:资产信息网 千际投行 百瑞信托研发中心

减碳低碳企业融资类信托主要包含碳资产抵质押贷款信托、碳资产买入反售信托等业务模式。其中,碳资产抵质押贷款信托的业务模式与碳资产抵质押贷款相近,均是通过设立信托计划,以碳排放配额或CCER为抵押、质押物,向对应的控排企业提供相应的贷款,用以支持绿色企业减碳低碳运营发展。

碳资产买入反售信托是通过设立信托计划,将资金用于向控排企业购买碳资产,并且相互约定回售期限及回售价格,在期限内向企业回售碳资产,进而向企业提供资金融通。除了专门设立信托计划进行买入反售这一介入方式以外,信托公司通过认购资管企业和基金份额的方式也同样可以实现碳资产买入反售收益的目标。

减碳低碳产业基金信托主要包含两种运营方向:

通过设立信托计划,将信托资金以股权、 债权及参与定增等形式利用产业基金投资绿色产业碳足迹相关的减排企业,以及可以产生国家核证自愿减排量(CCER)的项目,参与分享企业正常生产经营的收益以及企业标准化碳资产的交易收益。

通过投向碳排放配额、CCER等碳资产,根据碳排放权交易市场的碳资产价格走势,利用碳资产的二级市场及其衍生品市场进行交易获取收益,业务模式与碳基金十分相似。

低碳产业基金投资类碳信托项目可参与碳基金、碳资产拆借、碳金融衍生产品交易等业务。其中,碳资产拆借业务,碳信托可参考碳资产借出方出借操作,与借入方约定期限后由其返还碳资产并获取约定收益。并可结合碳金融衍生产品交易业务,进行碳金融衍生产品碳期权、碳期货投资,对冲价格波动风险及获取一定利润。

碳资产事务管理类信托主要包括碳资产托管服务信托业务。信托产品财产独立、风险隔离的产品特点,使得信托公司开展资产托管服务具有天然的行业优势。信托公司通过设立碳资产托管服务信托计划,对托管企业交付的碳资产代为持有。信托公司通过信托计划代表托管企业进行碳资产的集中管理和处置交易,并且与托管企业约定托管期限和到期应兑付的收益。在约定托管期限到期后,按照信托计划约定返还碳资产,并向托管企业兑付收益。

碳排放权资产证券化信托是指企业依照相关法律法规取得向大气排放以二氧化碳为主的温室气体的权利,包括可供和可需两种碳排放权。对于减排困难的企业而言,通过购买碳排放权,可以完成一定的减排任务。对于减排容易的企业而言,通过出售多余的碳排放权,也可以从中获得收益。碳排放权由此成为一种具有价值的资产,可以在碳排放权交易市场进行交易。

碳排放权资产证券化信托业务主要运营模式为减排企业将碳排放权集中转让给作为特殊目的机构的信托公司,信托公司将其汇集成资产池,进行资产池信用增级,并以该资产池的预期现金流作为底层资产在金融市场发行有价证券进行融资,最后通过收取碳排放权交易产生的现金流来支付投资者收益及清偿所发行的有价证券。

3.3 碳排放交易

概念

碳排放交易是运用市场经济来促进环境保护的重要机制,允许企业在碳排放交易规定的排放总量不突破的前提下,可以用这些减少的碳排放量,使用或交易企业内部以及国内外的能源。

碳排放权交易起源于2005年生效的《议定书》,其制度以国际法的方式固定了。按照规定,协议国在一定的时间内要完成一定的碳排放减排指标,每个国家再把减排指标下分给自己国家的企业。一般企业在决定减排方法时,需要按照分配的配额数量和成本,比较自己减排的边际成本与购买配额的成本。有的企业选择卖出配额,有的企业选择买入,从而就有了交易。

根据国际碳行动伙伴组织(ICAP)报告,截至2020年末,正在运行的碳排放交易体系有21个,覆盖的碳排放约占全球排放总量的18%,覆盖区域的GDP约占全球的42%,覆盖人口约占全世界人口的1/6。

图 2021年全球碳市场发展状况一览

资料来源:资产信息网 千际投行 国际碳行动伙伴组织(ICAP)

图 全球主要碳交易所和碳金融工具

资料来源:资产信息网 千际投行 华夏气候

-

2022年绿色金融行业研究报告

2022-12-26 -

远光软件供应链金融平台荣获广东省企业管理现代化创新成果奖

2022-12-23 -

中国口罩市场研究报告:医用口罩占比超过60%

2022-12-21 -

2022年数字孪生行业研究报告

2022-12-19 -

2022年支付行业研究报告

2022-12-16 -

2022年牙科医疗行业研究报告

2022-12-13 -

2022年国际工程行业研究报告

2022-12-09 -

2022年创新药行业研究报告

2022-12-06 -

绿色金融 点“绿”成“金”

2022-12-06 -

2022年手术机器人研究报告

2022-11-29 -

2022年IT服务行业研究报告

2022-11-28 -

十年突围,供应链金融科技的一个新样本

2022-11-28 -

2022年文化艺术品产权交易所研究报告

2022-11-25 -

德国汉堡市官员:没有中国无法解决应对气候变化问题

2022-11-25 -

2022年海运行业研究报告

2022-11-24