BNEF:暂征关税刺激美国组件进口量增长!

这是新能源大爆炸的第579篇原创文章。文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

前几天基于光伏组件依然是门槛比较高、长期发展潜力比较大的行业的观点,追踪了天合光能的发展情况,从结论来看,无论是当下,还是后续,天合都具备足够强的行业竞争力,值得持续关注。

天合无疑是老牌光伏企业了,在行业里深耕了25年,但如果论老资格,晶澳科技甚至更老牌,它最早可以追溯到1996年的晶龙集团,属于最早的光伏企业之一。

如果撇开后续的发展潜力,单看当前的赚钱能力,晶澳科技是明显强于天合光能的,尤其是成本控制,这得益于公司更早布局垂直一体化和海外市场业务占比更高的优势。

先看晶澳科技2022年年度业绩预告。

01 晶澳科技2022年业绩预告简析

预计公司2022年实现归母净利润48-56亿,同比增长135%-175%,扣非净利润48.2-56.2亿元,同比增长161-204%。Q4单季度归母净利润15.1-23.1亿元,同比增长108%-218%,环比增长-5%-46%,扣非归母净利润15.8-23.8亿元,同比增长105%-209%,环比增长-2%-48% 。

如果说天合光能的2022年业绩预告最多也就是符合市场预期,晶澳科技的业绩,毫无疑问是大大超出市场预期了!

此前券商普遍预期2022年净利润也就44亿左右,但业绩预告上的数据,最低值都超过了此前的平均预测值。

如果取中值的话,Q4还将在Q3高速增长的基础上继续取得环比增长,这业绩堪称逆天。

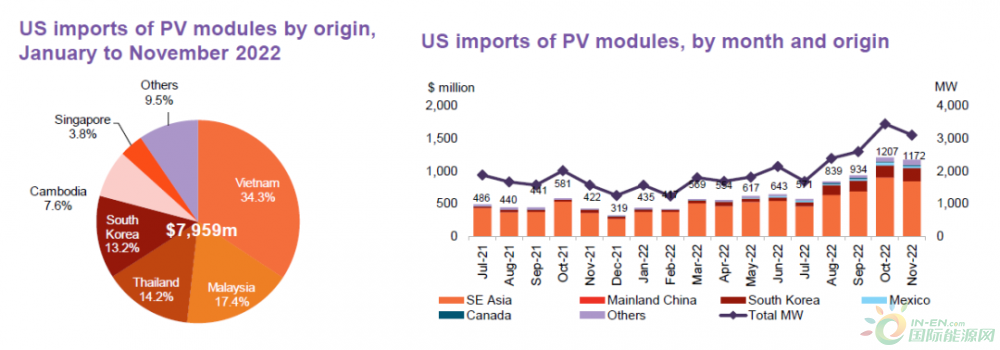

如此优秀的业绩,自然离不开行业的大爆发,跟美国的出货提升、溢价比较高以及运费下降等也都有关系,此外,公司参股新特包头 10 万吨项目 9%股权,也贡献了硅料投资收益 2-3 亿元。

组件出货方面,晶澳科技2022年大约是39GW,同比增长60%以上,继续保持高速增长,这还是在疫情影响了部分产出的情况下取得的成绩。

对比一下,2022年天合光能的组件出货量大约43GW左右,比晶澳多了4GW左右,但净利润的差距就非常大了,从年报预告来看,反而少了15亿左右!

也就是说,晶澳的单瓦盈利能力远胜于天合光能。事实也是如此,在几个纯正的光伏组件巨头里,晶澳科技的毛利率是最高的。2022上半年,天合、晶科、阿特斯单瓦盈利在 0.05-0.07 元/W 区间, 晶澳的单瓦净利却达 0.11 元/W,几乎是它们的一倍!这就难怪去年出货量比天合小,盈利却大大超过天合。

之所以有如此优异的表现,得益于晶澳科技出色的成本控制,另外则是垂直一体化优势。

02 被低估的隐形垂直一体化巨头

相比天合光能这几年才加速往产业链上下游拓展,努力补齐产业链一体化方面的短板,晶澳科技早早就初步形成了产业一体化雏形。

晶澳科技的前身晶龙集团,2003年改制成功后,当时就已经是全球最大的太阳能单晶硅生产商,2005年,晶龙集团与澳大利亚光电科技工程公司、澳大利亚太阳能发展有限公司三方合资成立晶澳太阳能,公司一开始做的业务是太阳能电池,直到2011年,公司才拓展到下游组件业务。

依托于实力强大的上游产业链,2012年公司组件业务就实现了939MW出货量,跃居全球第六,到现在依然属于全球光伏组件行业前四之一。

当然了,晶澳不仅仅是光伏组件厂商,公司一开始就坚定垂直一体化战略,主营业务覆盖硅棒/硅锭、硅片、电 池片、组件和光伏电站运营。2021年公司硅片、电池片、组件产能分别为32GW、32GW、40GW,均处于行业领先地位。

只不过晶澳科技的上游和中游产品都主要供自家下游光伏组件业务使用,过去近10年公司的电池自供率常年位于80%到100%,这也导致市场对它的垂直一体化经营感知度不高。

03 行业常青树

光伏行业属于内卷非常严重的行业,尤其平价上网之前,周期性非常严重,很多行业里的巨头乃至龙头,都死于行业的周期起伏,作为行业里的老牌企业,能坚持到现在自有其独特的一套。

技术研发方面,晶澳一直都保持着比较高投入,这几年增长尤其明显。公司的光伏电池技术也是行业领先水平,尤其是P型电池时代,只是由于公司的电池都是自供自家的光伏组件,光伏电池业务的市场认知度较差一些。

公司是国内PERC 电池技术的先行者,自主研发的PERC电池在2013年就首次突破20%转换效率大关;2014 年率先量产高效PERC电池,平均量产效率高于20.5%;2018年,双面PERC电池技术在公司规模化应用,SE PERC电池也由研发导入量产并逐步完成了全部技术升级工作。

目前公司电池片以PERC系列高效182mm单晶电池片为主,量产主流转换效率已达23.70%,处于行业领先水平。

N型电池,公司研发的 N 型倍秀(Bycium)电池转换效率达到 25%。同时,公司也已经实现TOPCon电池的量产。HJT中试线即将投产运行,IBC电池也在研发当中。

虽然相比行业龙头,晶澳在N型电池领域的步伐慢了一点,但凭借完善的产业链布局,在N型技术领域,它依然是行业最有实力的选手之一。

产能方面,虽然公司此前的经营之稳健是业界公认的,但面对这两年行业疯狂的产能军备竞赛,公司也毫不畏惧地选择了应对, 甚至是极其凶猛的应对,属于这两年投入最激进的厂商之一。光是过去近2年时间里,公司就公布了超过9个扩产项目,总投资金额超过500亿,涵盖硅片、电池、组件、辅材等等。

截至2022年底,公司的组件产能超50GW,硅片和电池产能约为组件产能的80%左右;预计到2023年底,组件产能将超过75 GW,硅片和电池产能相应增加。

对于光伏企业而言,除了技术和产能,渠道也同样重要,尤其是海外渠道,公司在这方面也具备足够强的竞争优势。公司在全球设立了13个销售公司,销售服务网络遍布全球135个国家和地区,境外的营收占比也一直是超过60% 。

此前的渠道以主营为主,面对分布式光伏业务的发展大趋势,公司也开始加大经销商数量的拓展。2021年时,就喊出未来3年内,经销商数量要从300家增加到1000家以上的口号。

总的来说,虽然相比大家熟知的隆基、通威这样的一体化龙头公司,晶澳低调很多,但它却是行业里不折不扣的一体化玩家,这两年也开始加速投资进行产能建设,在保持一体化优势的同时,利用规模优势增强竞争力。

逆袭行业龙头可能没那么容易,但在光伏组件领域,维持行业巨头的地位,中短期不是啥问题。

原文标题:逆天业绩,极其低调却凶猛,被低估的光伏隐形巨头

-

逆天能效比!RTX 4070游戏本首发评测

2023-03-02 -

IVD巨头快醒醒,苹果杀到家门口了

2023-02-27 -

这家军工巨头斩获美国海军激光2.5亿美元手持瞄准系统合同

2023-02-27 -

中外糖尿病巨头的殊途:双雄与双熊

2023-02-23 -

巨头不再给元宇宙续费,VR行业寒冬再临?

2023-02-23 -

155亿+!增超200%!硅料巨头年报业绩爆表!

2023-02-21 -

40亿加码户用!光伏巨头再出手!

2023-02-21 -

征服全球的造纸巨头,为何败走中国?

2023-02-20 -

潜在电池问题!国际巨头被迫停产

2023-02-20 -

狂砸40亿+!千亿硅片巨头大扩产

2023-02-20 -

13.6亿美元!全球分析仪器巨头Waters收购一家光散射技术开发商

2023-02-17 -

中国电商“出海四小龙” 在海外狂飙,洋巨头开始紧张了?

2023-02-16 -

利润预增30%,他,要带领这家中国医药巨头冲击全球前三?

2023-02-14 -

突然崩了!2000亿巨头扛不住,裁员超6600人,什么信号?

2023-02-08 -

重磅!又一家光伏巨头拟赴瑞士上市

2023-02-08