全球硅料供需关系梳理:2022年第二季度起硅料价格或快速回落

每周一谈

1.每周一谈:全球硅料供需关系梳理

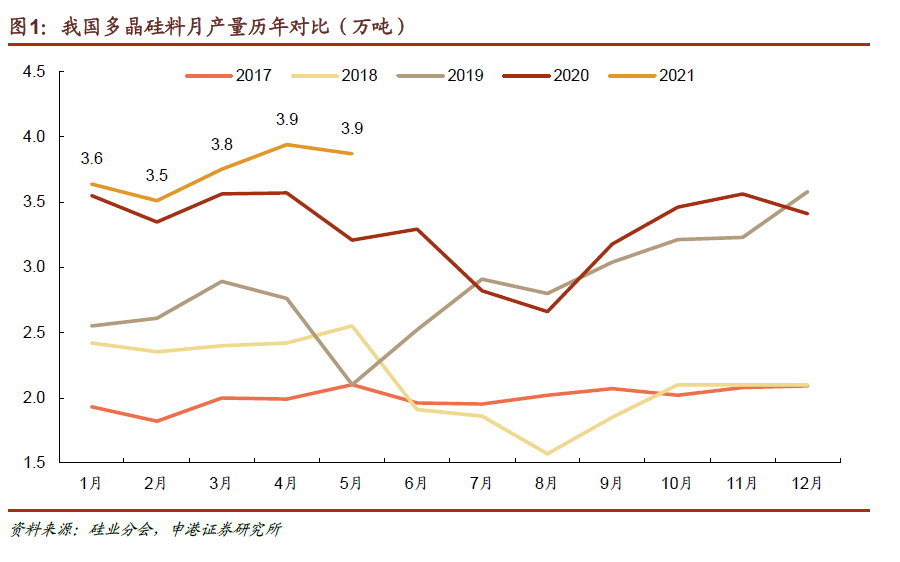

由硅料的连续生产特点决定,全年硅料产量分布基本平均,往年受政策节奏影响,6~8月需求淡季部分产线检修导致产量略降。2021年1~5月国内多晶硅料产量18.7万吨,过去五年前5个月硅料产量占全年比例38~44%,同时考虑今年政策节奏改变,硅料价格影响供需,预计2021年国内多晶硅料产量44~49万吨。

按照单晶硅片硅耗3.2g/W、多晶硅片硅耗3.6g/W,单晶占比90%进行折算,叠加海外硅料约20万吨,同时考虑10%的损耗率,全年可支持全球装机量为178~192GW。

年初市场普遍预期2021年国内光伏装机60GW,全球装机170~200GW,对比全球硅料供应能力,供需关系处于紧平衡状态,快速拉高硅料价格,6月价格高点相对年初涨幅达148%,直接影响下游产业链价格和需求。近期海外硅料价格开始回调,国内硅料价格回稳,硅片、电池片价格也开始松动,预期Q3硅料价格将会有所下调。

1.1 硅料供给预测

2022年是硅料厂商扩产大年。我们对国内外主要硅料厂商的产能规划进行梳理,根据通威股份、保利协鑫、新特能源、东方希望、新疆大全、亚洲硅业、OCI等已披露的产能规划,预计2021年底行业总产能92万吨,可支持装机规模256GW,2022年底行业总产能148万吨,可支持装机规模412GW。

考虑到产能实际投放时间(大部分时间根据公司披露计算,另有部分未开建或在建项目的投产时间是我们根据行业经验推测得出的),预计2022年全球实际有效产能104万吨,对应装机规模290GW,新增有效产能35万吨,相对2021年有效产能增幅达51%。

1.2装机需求预测

我们根据已发布的政策目标对未来国内装机需求做成预测,并根据我国需求历史占比进一步推测全球装机需求。目前已明确的、可作为规模指引的政策目标主要有两个:

短期:2021年风电光伏保障性并网规模不低于90GW;

中长期:2030年能源消费总量控制在60亿tce以内,同时非化石能源消费占比在2030年达到25%;

我们根据以上两个目标,对风电光伏2030年装机规模进行反向推算。

能源消费总量:2021~2025年参考历史能耗增速,假设五年内平均增速相对2020年增速降低0.22 pct;2026~30年增速按照25%的目标,求取复合增长率得到1.47%。

非化石可再生能耗占比:2020年非化石能源消费占比15.9%,为达到2030年25%的目标,则2021~30年占比复合增速4.63%。由此得出的结果,符合2025年非化石可再生能耗占比20%左右的目标。

可再生能源发电煤耗:风电光伏能源目前仅应用于电力系统中,按照电力能耗平均占总能耗比例23%、2020可再生能源发电量25,816亿kWh计算,2020年可再生能源发电的度电煤耗约为69.6 g/kWh。根据历史数据假设可再生能源度电煤耗逐年下降0.5g/kWh。

风光发电量:由于水电、核电属于相对成熟的可再生能源发电方式,生物质能发电量占比很小,我们通过对以上三种发电方式的发电量增速做出假设,用可再生能源发电总量减去以上三种发电量的方式来估算未来每年风电、光伏的发电量。

测算过程及结果如下表所示:

根据为达到政策目标的风电光伏发电量需求计算结果,进一步推算装机规模。2020年光伏发电量在风光中占比为35.45%,假设光伏发电量在风光中占比2025年达到43%,2030年达到47%,以五年为界限计算光伏装机的年复合增长率。此外,2021年的风电光伏装机规模,按照总量90GW,光伏、风电分别55GW、35GW进行反向设定基准。

根据以上测算,我们预计2022年国内光伏装机68GW,如果叠加部分由2021年推迟到次年的装机计划,预计装机规模可达70~75GW。

考虑国内33%的全球装机占比,预计同期全球装机规模167GW~225GW,远低于行业硅料供给可支持的290GW。

我们预计硅料价格将在短期内有所回调,但下半年仍会处于较高水平。国内头部厂商上半年路线发布多项扩产计划,随着产线陆续投产,我们预计硅料价格将从2022Q2起快速回落。推荐关注积极扩产的优质多晶硅料企业通威股份、特变电工。

12345678下一页>-

Daqo第二季度净利润下滑至1,210万美元

2021-07-05 -

随着发电业务的增长,Scatec Solar第二季度的收入增长

2021-07-05 -

Amtech预计2017财年第二季度营业额和利润将攀升

2021-07-04 -

晶澳太阳能第二季度出货2.14吉瓦组件

2021-07-04 -

Enphase首席执行官Paul Nahi在第二季度财报电话会议上辞职

2021-07-04 -

REC Silicon的多晶硅销售在第二季度环比增长18%,净亏损增加

2021-07-03 -

阿特斯太阳能在第二季度的利润和收入激增

2021-07-02 -

SolarEdge报告第二季度增长18%

2021-07-02 -

韩华Q Cells第二季度利润再次上升

2021-07-01 -

2020年二季度后半导体行业出现明显供需剪刀差

2021-06-30 -

Amtech公布2017财年第二季度收入增长

2021-06-28 -

明尼苏达州的太阳能市场正在快速增长(图表)

2021-06-26 -

SolarEdge 2017年第二季度财务显示创纪录的35%的毛利率

2021-06-22 -

AIB:可再生能源在整个欧洲继续快速增长

2021-06-22