蔚来季亏创新高,规模效应追问,盈利阻点知多少?

巨亏与长投间,仍在盛衰线横跳!

作者:李敬择

编辑:郝科科 s

风品:曲颖 沈禾

来源:铑财——铑财研究院

92天亏损41亿元!

蔚来第三季的净亏额,再刷世人认知、可谓惊鸿一片。

勿怪舆论不淡定:这几乎是去年同期亏额的4倍,较上季度增近5成,更创上市以来季亏最高记录。当然,亦有价值A面看点:营收创下最好成绩,销量亦打破增长瓶颈。

只是这种巨亏下的增长,质量咋样?可持续性如何?在苦苦追逐规模效应的路上,蔚来是远了还是近了?

01

营收新高与亏损新高 越卖越亏?

销售行政费大增 精细化做的咋样?

客观而言,蔚来三季报是有一定改观的。

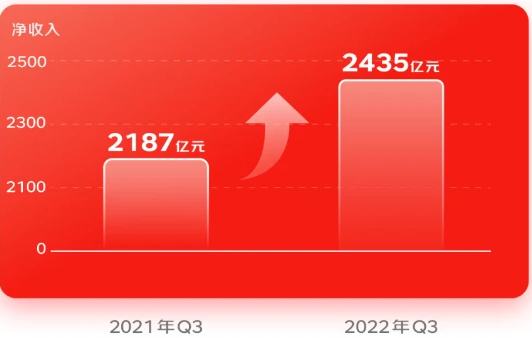

营收130.02亿元,同比增长32.6%,再创单季新高,超出市场预期,环比增幅也创下近7季度之最。其中,汽车业务营收119.33亿元,同比增加38.2%,环比上季增加24.7%。

历经4季度的增长瓶颈期终被突破,可喜可贺。

只是,重中之重的规模效应似乎渐行渐远:三季度净亏41.1亿元,同比增长392.1%,环比增亏49.1%,低于市场预期。三季度每卖一辆车带来的亏损约为11万元,为何越卖越亏,是否典型的亏本赚吆喝?

毛利率13.3%,较上季度13%有可喜改善,可车辆毛利率为16.4%,去年同期为18%,环比二季度的16.7%也有略降,与李斌所期待的20%更是越差越远。

众所周知,汽车业就是个规模产业,销量规模是破解盈利的不二法门,为啥蔚来反其道行之,规模大增亏损却加重?是否陷入规模陷阱?

财报电话会上,李斌给出了答案:成本。

“公司今年利润出现起伏,主要受电池、碳酸锂价格上涨影响。如果碳酸锂价格下降到40万/吨,我们的毛利率还能再涨4个百分点。”

只是,蔚来也没那么被动啊:早在今年第二季就在财报会上表示,计划采取涨价措施,提升毛利率。但从实际看效果并不明显。

其他费用支出,应是一重要考量:

三季度销售行政费达27.1亿元,同比大增49%,超过市场预期的24亿,也远大于交付和营收增长。

拉长维度,近四季度,蔚来行政及销售费用率都维持在20%以上,经营成本始终高居不下。

行业分析师刘锐玲表示,所谓规模效应,规模体量只是表面,精细化、专业力、高质高效才是根本,如表里不一往往易让企业陷入规模风险,导致大而不强、快而不稳。

不禁疑问,蔚来精细化运营做的咋样?效率效益精准度有无提升空间?如此增长后续可持续性如何?

02

盈利堵点知多少

沦为“画饼”VS打破“不可能”

对于外界担忧,11月10日的业绩沟通会上,李斌仍自信满满“从我们目前来看的话,2023 年四季度,NIO 品牌可以实现盈亏平衡。”

玩味在于,此前蔚来计划是2023年第四季度实现盈亏平衡。

从“蔚来”到“NIO品牌”,细微变动有何深意?

李斌解释,蔚来之外的另外两个新品牌、电池、芯片、手机等新业务,每季度大约会有 10 亿元投入。

可就算姑且抛开,不到一年半时间,中流砥柱NIO又胜算多少?

自然先看交付。

2019年至2021年,蔚来全年累计交付量为20565辆、43728辆、9.1万辆。

因受制供应链、疫情等因素,2022年1-10月,蔚来累计销量仅92493台,不仅同比增速大幅放缓,还远低于中国新能源汽车市的整体增速。

财报披露,蔚来第四季交付目标为4.3-4.8万辆,就按最高4.8万辆算,加上前三季累计交付的8.2万辆,蔚来今年交付水平也不过13万辆。

这意味着,此前15万辆的交付目标,已或在无声中大概率被事实性放弃。也意味着,靠走量扩产、达到规模效应的路径短期较难行通。

有限产能下,单车盈利、销售毛利几乎是决定蔚来利润的“金标准”。而提升毛利率,无非降低成本或提升售价,可这两条路似乎都不太容易。

首先是降本难。

一方面,上游原材价涨势仍未有停下来的意思。而为确保核心竞争力,蔚来也无法在服务方面、产品研发上缩减成本。

另一面,降本有赖规模效应的成本摊薄。往期看,蔚来汽车年销量在10万辆左右,但年投入却堪比百万规模车企,导致单车成本高企,也是上文卖一辆亏一辆、赔本赚吆喝的质疑症结所在。

其次售价提升压力,定位高端市场的蔚来,售价本就不低。6种车型ES8、ES6、EC6;ES7、ET7、ET5,售价最低的ET5也要32万起,领航版ES8高达59.8万元。

随着蔚来 ET7于2022年3月开启交付,蔚来NT2平台已入市半年有余,但从财务表现看,纵使技术更先进、外形更炫酷、硬软件卖点更多,却并没帮蔚来显著提升毛利率。

况且新能源造车下半场,内卷态势日盛。就在上月,特斯拉降价再次登上热搜:宣布中国大陆地区Model 3及Model Y售价调整。根据车型版本不同,价格降幅1.4万-3.7万元。

交付周期也有缩短。Model Y预计交付周期为1-4周,Model 3预计交付周期4-8周。

面对强敌的强势下沉,鲶鱼冲击效应不言而喻,毕竟作为行业先行者,其综合品牌力、核心技术沉淀、受众量、傲人市值都更有优势。

李斌回应:“特斯拉的降价不是新鲜事,对蔚来的需求没有影响。因为价格差异,特斯拉Model 3与Model Y与蔚来不在同一区间。”

然而,世间也非一个特斯拉,鲶鱼效应正引发不少玩家跟进:如问界官宣10月25日至10月31日,对用户统一赠送价值八千元的购车大礼包;比亚迪汉的低配车型售价甚至有可能压至20万以内……

这对蔚来影响不可不察,起码提价天花板肉眼可见。

放眼市场,高端化已是一股潮流,消费者从来不缺选择。以40万上下区间为例,特斯拉Model Y外,理想L9、小鹏P7高配版、高合HiPhi X等都很受捧,性能上各有特色;更值注意的是,传统豪华车企已迅速反扑,奔驰EQB、宝马iX3等分食之态咄咄。

上挤下压中,蔚来想“提价”以增厚毛利,可行度有多大?

当然,盈利之所以迫切,跟蔚来处境息息相关。截至2022年9月,其现金储备下滑至514亿元。数目仍然可观,但依然潜存危险。要知道,资本市场上,蔚来已几乎穷尽公开融资手段,美股、港股、新加坡都已上市。亏损若持续扩大下去,对企业生存是莫大考验。

鉴往知来,新能源汽车盈利底气便在毛利率。据特斯拉2022年第三季度财报,其营业利润率17.2%,毛利率达27.9%。这个水平,即便再降价也有余粮。

如何做到的?特斯拉采取成本定价法,其售价更多参考自己的生产制造成本。

行业分析师于盛梅表示,与以蔚来为代表的烧钱砸豪华感、科技感以求高端突破不同,特斯拉在保持软件生态、算力优势的大前提下,追求降低成本。其把许多精力都放在了生产制造领域,因此获得的是产业层面领先。

简言之,如说蔚来在做“加法”,那么特斯拉则在做“减法”。

对蔚来而言,NIO品牌想要跑通盈利模型,产业链深功、品牌溢价力沉淀,生产技术及供应链优势是必由之路。试问,哪个能用一个简单时间节点衡量?上述盈利目标是否过于乐观、甚至沦为画饼,多少胜算可能性?

往期看,一向不走寻常路的李斌足够高调,也常变“不可能”为“可能”,那么这次会如何收场?

-

皮卡解禁的蝴蝶效应,燃油车是成功续命还是输掉底裤?

2022-11-02 -

销售屡创新高!中国新能源汽车积极拓展欧洲市场

2022-10-17 -

锂的战争:生意模式有多坏,反噬效应就有多强

2022-10-12 -

主要产油国减产或引发多重效应

2022-10-10 -

宁德时代半年营收跨千亿,研发投入创新高,一脚踏入世界500强

2022-08-25 -

电力装机创新高为啥还缺电

2022-08-25 -

今年以来出口量持续创新高 中国新能源汽车驶向全球

2022-08-23 -

Zero Crossing Latch霍尔效应 IC 非常适用于 BLDC 电机

2022-08-16 -

营收144亿+净利40亿!宝丰能源半年业绩创新高

2022-08-11 -

今年下半年电力新增装机规模将创新高

2022-07-26 -

又创新高?中天科技预计2022半年度净利润同比增加580%-716%

2022-07-15 -

发挥好能源投资乘数效应

2022-06-09 -

三安光电2021年营收125.72亿元,实现历史性突破,创新高

2022-04-26 -

蔚来2021全年营收创新高,为何还净亏损了40多亿?

2022-03-29 -

“元宇宙”下的 VR/AR 人才热:薪资倒挂,大厂抢人,马太效应加剧

2022-03-24