江瀚新材主板IPO:业绩增幅下滑,募资用途存疑

作者:苏杭

出品:洞察IPO

近日,湖北江瀚新材料股份有限公司(下称江瀚新材)主板IPO获上交所受理,保荐机构为中信证券。

虽然身为国内硅烷偶联剂行业的“老大哥”,但江瀚新材近几年来的营业收入、毛利率等都出现了不同程度下滑,而上市前的高额分红和连年降低的产能利用率也让此次募资显得不那么“理直气壮”。

业绩增幅下滑,原材料价格上升或压低毛利

江瀚新材前身系江汉精细化工厂,成立于1992年,1998年企业改革后设立荆州市江汉精细化工有限公司(江汉有限)。2020年,江汉有限整体变更为江瀚新材。

江瀚新材主营业务为功能性有机硅烷及其他硅基新材料的研发、生产和销售。主要产品包括硅烷偶联剂和硅烷交联剂,应用于复合材料、橡胶加工、塑料、粘合剂、涂料及表面处理等领域,能够改善材料的各种性能。

经中国氟硅有机材料工业协会认定,2016-2020年江瀚新材的硅烷偶联剂在国内市场占有率均为第一,在全球市场占有率排名第三。

然而,近几年来,江瀚新材的业绩却呈下降趋势。

2018-2020年,江瀚新材分别实现营业收入14.79亿元、15.06亿元、13.63亿元,2019年、2020年营收增幅分别为1.78%、-9.48%。

同期其净利润分别为3.28亿元、3.21亿元、3.1亿元,2019年、2020年净利增幅分别为-2.16%、-3.27%。

2021年1-3月,江瀚新材的营业收入为4.6亿元,净利润为1.01亿元。

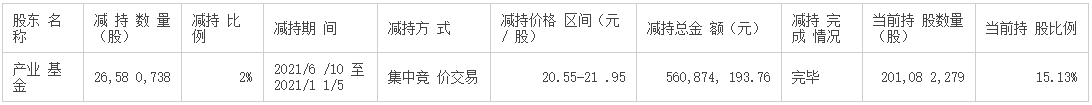

收入的减少很大程度上源于外销收入的减少。

报告期内,江瀚新材客户构成总体上比较分散,但前5大客户几乎均为外国企业。

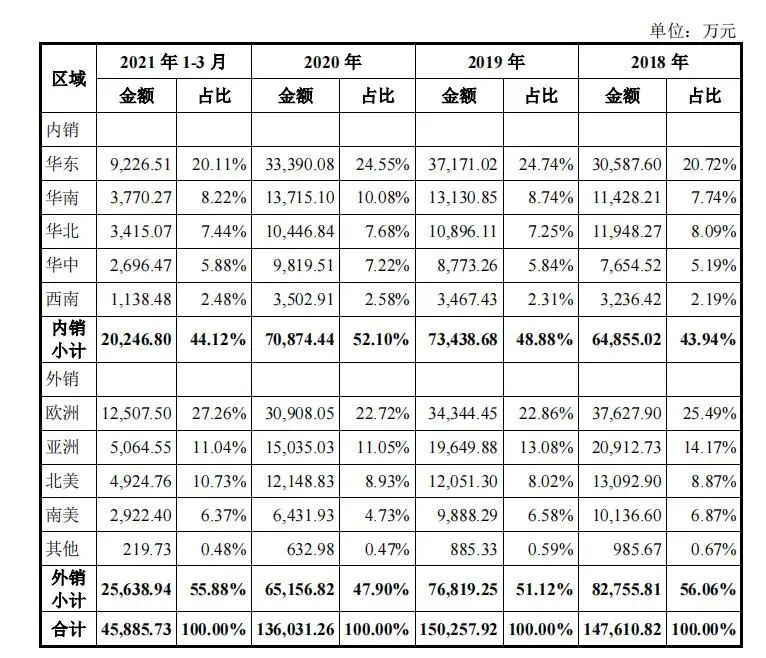

2018-2020年以及2021年前3个月,江瀚新材外销收入分别为8.28亿元、7.68亿元、6.52亿元和2.56亿元,占同期主营业务收入的比例分别为56.06%、51.12%、47.9%和55.88%。

江瀚新材主营业务收入的销售区域分布

图片来源:江瀚新材招股书

净利润的下跌则逃不开价格下降的影响。

2018-2021年前3个月,江瀚新材整体产品每吨平均销售价格分别为23653.27元、21501.08元、19778.62元和21450.89元。

在招股书中,江瀚新材表示售价下调的原因主要是上游原材料价格下降、疫情影响、境内外收入结构变化等。

江瀚新材的毛利率也在同步下降。2018-2020年以及2021年前3个月,其主营业务毛利率分别为40.48%、39.81%、33.95%和32.05%。

一个背景是,2021年以来,主要原材料三氯氢硅及氯丙烯价格均有明显上行。

据财联社消息,三氯氢硅报价自今年5月起开始大幅上涨,目前最高涨幅超过300%。受下游需求叠加上游货源紧缺多重影响,三氯氢硅在前期涨幅的基础上,10月价格继续大幅上涨。

另据江瀚新材氯丙烯的主要供应商滨化股份(601678.SH)三季报显示,其三季度氯丙烷均价同比上涨46.34%,环比上涨4.22%。

江瀚新材在招股书中表示,主要原材料的价格波动会对毛利率及盈利水平带来一定影响。若未来上述原材料价格继续大幅上涨,且无法将原材料成本的上升完全、及时地转移给下游客户,则有可能导致产品毛利率下降,进而对经营业绩产生不利影响。

产能利用率下降,大手笔分红,募资用途存疑

招股书显示,此次发行,江瀚新材计划募集资金20.59亿元,主要用于功能性硅烷偶联剂及中间体建设项目、年产2000吨高纯石英砂产业化建设项目、年产6万吨三氯氢硅项目、年产2000吨气凝胶复合材料产业化建设项目、科研中心与办公中心建设项目以及补充流动资金。

此次募集资金总额及投资项目

图片来源:江瀚新材招股书

其中,功能性硅烷偶联剂及中间体建设项目预计使用募集资金5.13亿元,项目建成后,将形成年产9万吨功能性硅烷产品的生产能力。

而目前江瀚新材主要产品,即功能性硅烷的产能约为7.5万吨,也就是说,项目投产后,江瀚新材的产能将至少翻一番。

然而,此次扩产的必要性却存在一些疑问。

2018-2020年,江瀚新材主要产品的产能利用率持续下降,分别为86.2%、81.4%、79.74%。

数据来源:江瀚新材招股书;制表:洞察IPO

对于产能利用率下降的原因,江瀚新材并没有说明,只是表示现有产能已不能满足日益增长的市场需求,成为制约快速发展的重要因素,可能会削弱其未来在国内外市场的核心竞争力。

此外,本次募集的资金中,将有6.18亿用于补充流动资金。但江瀚新材真的缺少流动资金吗?

图片来源:江瀚新材招股书

自2018年以来,江瀚新材共进行5次股利分配,分红金额合共约13.65亿元。2020年两次共分红10.01亿元,是当年净利润的2.77倍。

仅最近的2020年11月及2021年4月两次,分红的金额就达到6.15亿,接近此次募集资金所要用于补流的金额。

这种情况下就难免令人怀疑募资的合理性和必要性。

2020年的高达10亿元的分红使江瀚新材的总资产由2019年末的15.82亿元大幅减少至11.07亿元,降幅达30.05%,偿债能力也一落千丈。

2020年末,江瀚新材的流动比率由2019年末的6.68下降至2.06,远低于行业平均值8.46;速动比率也从6.11下降至1.77,而可比公司的同期平均值为7.38。

2018-2021年3月,江瀚新材的资产负债率分别为19.11%、14.15%、39.37%、35.37%。

可比公司偿债能力指标比较

图片来源:江瀚新材招股书

在江瀚新材发展的历史过程中,曾有部分股东存在公务员身份瑕疵。

其实际控制人之一甘书官,1996年1月被吸收录用为国家干部,2008年7月被登记为公务员。自1998年7月江汉有限改制设立后至2017年3月退休前,甘书官保留公务员身份并享受公务员待遇。

2021年4月,经相关部门研究决定,甘书官自1998年7月荆州江汉化工厂改制之时起退出公务员序列。

此外,还有6名持股5%以下股东为公务员或事业编身份的情况,目前其中已有5人将股份转让给各自子女,还有1人保留行政(事业编)身份关系,但不再担任行政职务,不再享受行政待遇。目前6人共持有江瀚新材7.31%的股份。

敬告读者:本文基于公开资料信息或受访人提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资须谨慎!

-

Adtran第三季度订单量同比增43%,受供应链冲击业绩未达预期

2021-11-04 -

国网四川集中招标2021年第五次物资招标采购

2021-10-11 -

瓦克的业绩受到多晶硅价格低迷的影响

2021-10-03 -

驱动芯片价格飙涨 这些A股公司业绩或仍存后劲

2021-09-30 -

特斯拉业绩:太阳能下降,电池上升

2021-09-24 -

石油专业人士报告业绩不佳导致油价下跌

2021-09-21 -

多品种业绩爆发式增长,康臣药业未来可期

2021-09-04 -

SunPower第三季度业绩仍在波动

2021-08-29 -

SolarEdge最新季度业绩显示强劲增长

2021-08-29 -

格力上半年业绩大增,但或再被美的碾压

2021-08-25 -

26台高压开关柜!国网北京电力2021年第五批物资招标采购

2021-08-24 -

MiniLED将落地,华灿光电业绩迎拐点

2021-08-16 -

熊猫绿色能源1H 2018业绩:收入上升,每股收益下降

2021-08-14 -

福耀玻璃上半年业绩暴涨,光伏项目却陷入停滞

2021-08-09 -

SolarEdge报告第二季度业绩创纪录

2021-08-08