论赚钱小鹏、蔚来都不如它,理想是投机主义还是长期主义?

- 这是 海豚投研 的第 255 篇原创文章 -

理想汽车(LI.O)于北京时间11月29日长桥港股盘后、美股盘前发布了2021年第三季度财报,截至发稿,盘前已涨超7%。关于本次三季报,要点如下:

1、三季度业绩全面超预期,Non-GAAP口径利润转正。

超预期的核心根源是新款理想ONE的ASP和盈利性更强,同时销售监管积分带来暂时性贡献。费用端相对克制,没有拖累净利润,也是理想汽车利润端走出一股清流的核心原因,率先蔚来和小鹏,实现了Non-GAAP口径的经营利润和净利润的双双转正。

2、汽车销售毛利率走势向特斯拉和小鹏靠拢,是亮点。

芯片影响交付量和成本的扰动下,公司毛利率逆势提升,新款理想ONE是制胜之本,公司同时提高配置和销售价格,消费者感知到了更高的性价比,车企收获了更高的毛利率。本季度毛利率逆势提升的走势,向优秀的特斯拉和小鹏靠拢,蔚来因为生产线的问题毛利率下滑,而传统车企三季度毛利率表现相对平稳。

3、费用表现克制,精打细算反而被诟病。

相比小鹏的硬磕研发(本季度研发费用首次超越蔚来),蔚来的硬磕服务,理想的研发支出和销售费用都是最少的,专注打造符合细分市场需求的高性价比产品。不过这样的战略路线也是明显被资本市场所诟病,凭借单款车赶超蔚来、品牌价格段高于小鹏、利润表现又最好,但依旧是市值最小。市场想要看到公司在纯电动方面更多的研发投入和在智能化方面更多的技术进步。

4、四季度展望积极,超预期。

在公布了不足0.8万辆的10月份销量之后,市场担忧公司未来2个月的交付会受到芯片影响,公司指引未来2个月交付势头无忧,凭借单款车型冲击月销过万。近期三傻排位之争基本落定,短期势头排序为小鹏>理想>蔚来,全年交付排序小鹏>蔚来>理想,收入体量排序仍保持蔚来>理想>小鹏。在股价更反应短期势头的情况下,小鹏应是投资首选。

整体观点:业绩明面上全面超预期,但隐含的信息上仍旧差点意思。市场核心关注交付量,而本季度交付量勉强落在指引范围内,四季度展望不错,但强中有更强的小鹏,仍旧摘不了三傻桂冠;市场核心关注制胜未来的研发支出,但公司精打细算,无法在市场期待的纯电车型和智能化进展上释放积极信号。三傻排位赛和三季报基本落地,海豚君最看好小鹏。

理想财报,海豚君核心关注什么?整车企业每个月公布交付量数据,而交付量是收入端的核心驱动因素。同时公开信息令市场眼花缭乱,尤其是对于动辄占领C位的新造车企业,市场对其的关注和挖掘一直都是比较充分的。所以,在这种情况下,对于刚刚发布的理想汽车三季报,我们应该核心关注什么?

1、影响交付量的新车型:投资需要向前看,因此我们关注会影响公司下季度以及明年交付量的因素,其中新车型首当其冲,包括新车型的交付时间、预定情况、明年的车型规划等,其中对于纯电车型的进展我们也格外关注。

2、新造车企业的核心逻辑之一是随着交付量的提升,盈利能力提升,逐步结束烧钱的状态,理想汽车相对属于一股清流,车型上市即实现高水平毛利率,不过目前我们仍关注毛利率的变动情况,关注净利润亏损变化。

3、费用端,理想汽车需要继续加大研发支出布局纯电车型,同时近期处于快速扩大销售网络、提升交付量的阶段,因此我们关注研发费用和销售费用的变化。

4、海豚君还关心一些定性的问题,例如自动驾驶技术的进展、芯片短缺等对公司供应链的影响等。

带着以上问题,我们来详细分析理想汽车2021年三季报:

一收入量价齐升推动收入超预期新款理想ONE是制胜之本

产品力和渠道力双发力,但芯片影响交付。2021年三季度理想汽车销售2.51万辆理想ONE,勉强落在公司指引的2.5-2.6万辆的区间,芯片扰动对公司交付影响较大。

当前公司销量势头排三傻第二,逊于小鹏,但比蔚来交付量更稳定。销量的优异表现源于产品力和渠道力的双发力,即更具性价比的新款理想ONE的交付和销售门店的快速扩张。

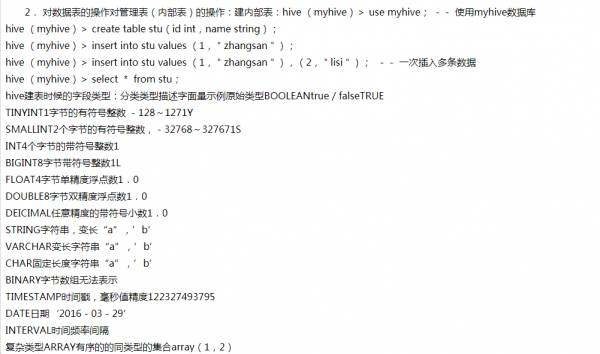

数据来源:公司公告,长桥海豚投研

展望四季度,公司指引四季度销量3.0-3.2万辆,扣除10月销量,意味着11-12月份月均销售超1.1万辆,全年销量8.5-8.7万辆。

横向对比小鹏和蔚来的四季度指引,理想的销量指引暂居三傻第二的位置,小鹏在新车型的加持下,预定四季度销冠,而理想依靠单款车型实现季度超3万的销量,也是非常不错的。

综合来看,小鹏汽车目前实现了全面领先,理想的增长势头好于未来,但全年预期仍逊于蔚来。

数据来源:公司公告,长桥海豚投研

量价齐升推动收入超预期。三季度公司实现销售收入78亿元,同时超公司指引、彭博一致预期和海豚君预期(超公司指引的70-72亿元,同时彭博一致预期的73亿元,海豚君预期75亿元)。其中汽车销售收入74亿元,同比增200%。

收入预期差来自汽车销售ASP和其他业务收入。三季度计算可得理想ONE单车收入29.4万元,环比增1.5万元,主要系新款理想ONE提价1万元,同时旧款理想ONE清库存对价格的负面影响在三季度消除;出售监管积分带动其他业务收入和毛利超预期。

其他业务三季度实现3.9亿元收入,超预期,增长动力除了累计交付量越来越多之外,也有销售监管积分带来的暂时性影响。理想汽车的运营体系较蔚来和小鹏相形见绌,理想ONE定价简单,智能驾驶是标配,同时补能体系因为选择增程式路线导致没有提供增值服务的空间,售后服务方面理想暂时没有太大的想象空间。公司指引四季度营收88-94亿元,环比增12-21%,增长幅度略逊于汽车交付的预期增长。

数据来源:公司公告、长桥海豚投研

二毛利率新款理想ONE是车企和用户共赢的一款车

2021年三季度公司汽车销售毛利率21.1%,整体毛利率23.3%,超彭博一致预期的20.28%,本季度毛利率的提升主要因为销售均价的提升,新款理想ONE在消费者感受到更高的性价比的同时,厂商还收获了更高的毛利率,实现了车企和用户的双赢。

横向对比小鹏和蔚来的毛利率变化,公司三季度汽车销售毛利率环比二季度提升2.4pct,相比同期的小鹏毛利率环比提升2.6pct至13.6%、蔚来环比下滑2.3pct至18%、以及传统车企毛利率稳定的表现,理想汽车本季度的毛利率表现实属亮眼。

海豚君通过计算得到,公司二季度单车成本提升0.5万元,单车价格提升1.5万元,最后单车毛利提升1万元。所以公司毛利率的环比提升主要得益于新款理想ONE带来的单车均价的提升。

数据来源:公司公告,长桥海豚投研

三门店快速扩张,销售费用激增

研发费用:需要为纯电动车型的推出做研发铺垫。三季度公司研发费用约9亿元,占收入的11%,研发费用增长主要因为增程式新车型和纯电车型的研发。

公司一手要继续研发增程式新车型,例如计划2022年推出的全尺寸高端SUV,同时还要继续开发新的BEV车型,正在开发两个纯电平台鲸鱼和鲨鱼,并计划从2023年开始每年至少推出2款新的BEV车型,相关技术将在2022年的北京车展上展示,因此公司需要紧锣密鼓地进行技术研发。

门店扩张加速,销售及行政费用增加。三季度公司销售及行政费用首次超10亿元,占收入的13%。销售费用的增长主要因为公司当前加快销售渠道的扩张,而销售渠道的扩张已经带来公司销量的增长,立竿见影。渠道扩张持续加速,但三季度略逊于小鹏:三季度公司新增零售店56个,三季度新增覆盖城市21个,9月单月扩张速度明显加快;三季度的渠道扩张速度略逊于处于快速扩店的小鹏汽车(小鹏三季度新增门店71个)。渠道扩张持续加速中:截止2021年10月底,公司拥有162个零售店,覆盖86个城市。同时公司目标为年底拥有200家门店,意味着11-12月月均扩店19个,有希望完成,只不过后续门店扩张会持续增加的销售费用。

数据来源:公司公告,长桥海豚投研

数据来源:公司公告,长桥海豚投研

横向对比蔚来和小鹏,理想的费用支出依旧很克制。虽然纵向的角度看公司的费用在持续增加,但横向对比蔚来和小鹏,公司依旧是那个精打细算的理想,在费用支出方面还是相对谨慎和克制的。

数据来源:公司公告,长桥海豚投研

数据来源:公司公告,长桥海豚投研

四Non-GAAP经营利润和净利润均转正

理想三季度实现经营亏损接近1亿元,较二季度亏损额度收窄,同时优于彭博一致预期的2.23亿元亏损,预期差来自收入和毛利率的超预期,同时费用支出相对克制也是公司利润表现一股清流的重要原因。更加值得注意的是,剔除股权激励产生的费用,理想汽车本季度实现了Non-GAAP口径的经营利润和净利润的双双转正。三季度公司实现Non-GAAP经营利润2.6亿元,Non-GAAP净利润3.4亿元。

数据来源:公司公告,长桥海豚投研

数据来源:公司公告,长桥海豚投研

此此主要是长桥海豚君主要根据财报披露数据所做的分析,至于我们关心的新车型、自动驾驶技术、芯片短缺等问题,随后会从电话会议中寻找增量信心并做整理。

风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。

-

可替代30%工业用电,肇庆小鹏汽车光伏项目并网

2021-11-27 -

民族主义的兴起可能使石油行业感到意外

2021-11-25 -

造车新势力开始洗牌 “蔚小理”变为“小理蔚”

2021-11-04 -

13家车企新能源车型10月销量一览:小鹏连续破万,广汽埃安订单超两万辆

2021-11-02 -

土耳其加强对气瓶的控制以遏制恐怖主义

2021-10-13 -

传理想汽车加价800倍从黑市买EPB芯片,官方正式回应

2021-10-11 -

里海能源受到恐怖主义威胁

2021-10-10 -

对于阿尔及利亚而言,低油价是否比恐怖主义更大的威胁?

2021-09-26 -

布鲁塞尔的恐怖袭击使欧洲进一步陷入恐怖主义兔子洞

2021-09-15 -

理想ONE即将OTA 2.2版,与研发人员一起探讨竞争对手和未来

2021-09-14 -

Keystone XL可能会为环保主义者证明惨痛的胜利

2021-09-07 -

“法国面临能源孤立主义的危险”

2021-08-30 -

Q2营收暴增536.7%,小鹏汽车回港首份季报表现如何?

2021-08-28 -

灿谷战略棋局初见成效:提前入股理想

2021-08-24 -

12.98万起,最高续航550km,加量不加价的几何C比小鹏G3i还划算?

2021-08-23