腾讯减持后 时间还在美团这边吗?

每当与人谈论美团,总会僵持在以下两个问题:

其一,腾讯对美团的减持问题,这几乎是坊间传闻和“小作文”爱好者们的周期性话题,无论是出于怎样“不为人道也”的理由,只要腾讯减持美团,就会导致股价的大幅下挫,这支靴子也终于在Q3财报后落下,腾讯宣布将通过股息支付方式减持其持有的9.58亿股美团B类股票,其后美团股价也确实出现了下挫,但随后旋即收复失地,撰稿时股价还高于腾讯宣布减持日;

其二,外卖以及到店酒旅为代表的核心业务的成长性话题,疫情对到店酒旅的冲击与外卖的渗透率触顶话题的交织,都意味着美团极有可能要告别高增长周期,从此会进入一个稳定增长区间,这也就会导致美团“定性”的转换。

以上两个问题全部切中美团要害,“市场灵通人士”也乐于传播上述观点,其逻辑也完全可以自洽,但如我一直所强调的,企业分析最忌“逻辑自洽”:看似合理的逻辑中其实会丢失许多信息,最终得到的结论也常常南辕北辙。

基于上述问题加之对“逻辑自洽”的警醒,本文重点分析美团,核心观点:

其一,无论是基本面还是估值能力,宏观经济对美团都有有着举足轻重的作用,研究基本面时千万不能忽视环境和流动性分析,目前时间还是站在美团这边;

其二,业务上尤其注意创新业务的增长潜力,以及核心业务的营销类收入的触底反弹。

拆解美团毛利率

作为一家知名中概头部企业,市场对美团的研究已经十分丰富,诸如客单价,新业务的开展等等,本文也不会重复此工作,而是将目光放在外界经常忽略的地方“毛利率”。

在此之前,我对美团毛利率的看法乃是有些纠结的:

一方面 “营销类收入”占比在逐渐攀升,此部分边际成本又基本接近0,毛利率显然是要处于改善区间的;

另一方面“创新业务”又为毛利率的改善蒙上一层阴影,该部分业务包含一部分自营类业务(如美团买菜)则会拉低毛利率的表现。

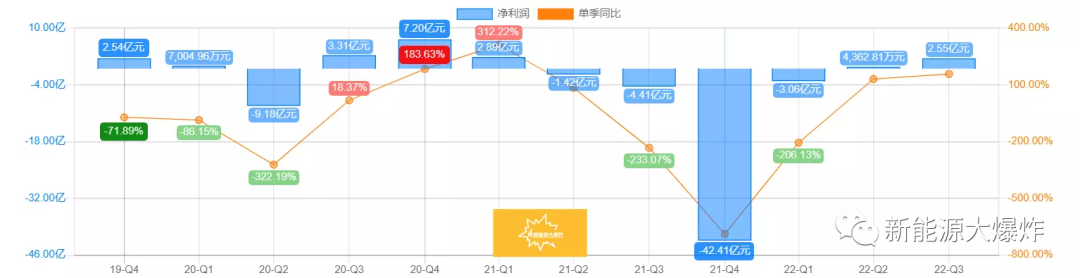

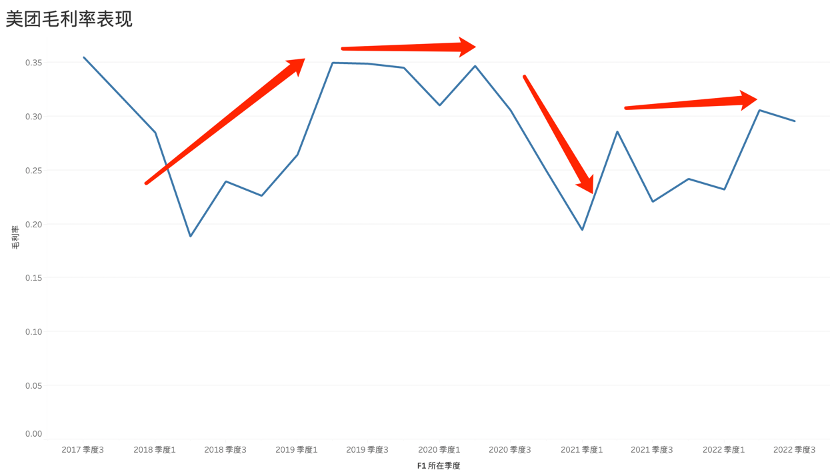

带着上述“纠结”我们来看美团的毛利率,见下图

上图很大程度也验证了上述逻辑,2019年后美团逐渐收缩了创新业务,加上营销类收入占比的提高(外卖营销类收入货币化率从2019年Q1的1%增长至Q4的1.5%),这些都极大改善毛利率的表现。

2020年后美团重新调整创新业务,甚至开始表现出激进的一面,如社区团购,美团买菜等业务的上马,且值得注意的是,自营业务在此次调整中占据高权重地位(如买菜业务),这些又都会稀释总毛利的成长。

这就导致了该区间内美团整体毛利率的下行,加之2021年亦有来自于监管方面压力,使美团外卖业务的佣金货币化率面临触顶压力,又有疫情对酒旅业务的负面影响,多重因素交织,都不利于此时毛利率的表现。

不过进入2022年之后,毛利率大有触底反弹的迹象,在过去分析此指标时,我个人比较倾向于认为这是营销类收入拉动的结果,在核心业务中广告收入同比增长一直有20%-30%的同比增速。

只是在2022年Q3让我有些意外,该季度核心业务营销类收入极为“萧条”,且创新业务仍然保持中高速增长,但此时美团毛利率却仍然处于高点,这是否与我们之前的分析相悖呢?

我们继续分析:

其一,2022年后美团开始强化即时配送能力,希望可以将配送能力延展到其他领域,与外卖相比,即时零售具有以下不同:

1)客单价相对较高(如此前配送iPhone),即便平台以较低佣金率配送,但相比外卖仍然十分可观,又由于外卖员成本相对固定(按单收费),新业务对毛利率的改观可见一斑;

2)外卖业务的订单往往比较集中于“饭点”,即便平台有强大的算法和派单能力,最终还是要靠外卖员用电动车去完成,为刺激外卖员接单动力并处理好与瞬间需求与供给的冲突(短期内需求可能会冲爆派单能力),平台往往会给予奖励机制,这也会拉低外卖业务的毛利率,而即时配送则不同,其订单集中度大不如外卖,补贴也就随之减少,有利于毛利率的改善。

其二,还是要回到劳动力市场,在宏观经济仍然受到剧烈冲击之时,就业机会随之减少(失业率飙高),以灵活就业为特点的外卖员和快递员总供给提高,在一个市场经济体系下,劳动力总供给增加会压缩劳动力成本,也就体现在薪资水平上。

尽管外卖员的“社保”问题一直是市场所关注重点,且总会将此视为利空,不过如果我们忽略那些口号式的争论,将其纳入在一个市场经济环境中,给外卖员上社保是基于人为关怀,这并没有什么可争议的,但这并不能代表会提高劳动力总支出(供需关系),市场对待此问题是过于敏感了。

关于8%营销类收入同比增长,我们还是有一些额外观点:这充分说明餐饮业信心的不足,已经无力通过线上营销来扩充影响力,而只是选择以外卖来延缓下行,保住现金流,行业的保守心态已经十分明显。

也就是说营销收入对美团毛利的改善再次发挥作用要等到行业景气度的全面好转。

用户规模触顶

对毛利分析之后,我们再考虑美团经营性利润的表现。与赴美上市中概股相比,在港上市的美团经营性利润会计准则有所不同,本文我们将美团经营性盈利进行调整:总收入-成本-市场费用-管理费用(港股是将金融资产损益,公允价值计量且变动计入损益的金融投资等都计入经营性利润的,美股则没有),见下图

调整之后,尽管美团经营性利润不如财报所披露那般惊艳,但还是可以看到一些征兆:在2021年之前毛利率与经营性利润大致保持了同频节奏(毛利率高点,经营性利润好转),期间费用占比从2019-2020年相对稳定。进入2021年之后,在毛利率进入平台期之后,经营性利润大有好转的势头,且值得注意的是,2022年Q3经营性利润涨幅要高于毛利率。

显然这意味着企业开始压缩期间费用,在一个外部环境相对恶劣的环境中,压缩开支,稳定利润是企业常有之举,也是近几个季度中概股财报的主要特点。

我们也知道,市场费用占比过高一直是美团一大特点,一方面在一个高速成长的行业中,企业需要抢占市场提高获客能力,这是其后企业取得胜利的关键,而另一方面,新兴业务的不断推出也对市场费用提出更高要求。市场上不断有人分析,只要美团削减市场费用,盈利不在话下,可预言了几年也没实现。

如今市场费用同比开始下降,这背后的原因又是什么呢?

上图中我们用美团交易用户与市场费用进行拟合处理(R2接近0.9,有效性非常之高),可以非常确切看到两组数据保持着高度的正相关性。从近期交易用户的增长来看,一直徘徊在7亿左右,用户增速已经放缓。

这其实也符合行业的基本特征,我国14亿人口,剔除农村,老年人,儿童等非本地生活主流用户群,美团用户数据已经十分接近天花板。又由于市场费用与用户规模呈正相关性,当后者触顶之时,前者也就逐渐失去了大规模支出的必要性。

这也是美团延展经营模式的主要原因,用户规模拉动增长式微,平台要从深挖用户潜力入手,无论是即时配送抑或是社区团购的推出,其本质也都在此。

这也可以回应开篇对于企业成长潜力的质疑,单一业务的增长变缓乃是必然的,接下来还是要看延展业务的增长情况。

总结我们对美团基本面的看法:

其一,整个宏观经济对美团有着不同的影响,若要保持客观就要从数据细节入手,研究不同因素对企业的影响,当下餐饮业的衰弱给外卖带来新的增长契机,但营销类收入又在衰减,就目前情况来看,美团管理层也在寻找其中的平衡点,因此有了Q3不错的利润回转;

其二,用户规模接近天花板乃是必然,即时零售对未来企业影响意义非凡,不仅可以打开增长天花板,亦可完善盈利表现,这是其后我们要重点观察的。

美团未来还是要看大环境

我们接下来来用量化分析来看腾讯减持对企业的影响。

客观来说大股东减持当然算利空:提高市场中股票的流动性供给,对短期价格有负面影响,这也是市场对该消息一直保持警醒的重要原因。

不过如果拉长时间线,当市场消化大股东减持和企业基本面等消息之后,还是会给予企业公允的价值判断,减持冲击在短线,如果企业质量尚好,价值还是会回归。

在本部分,我们就站在机构投资者的立场中去考虑,当下美团是否还有足够的吸引力,除去上述基本面的分析,我们再引入波动性和回报率两个量化指标(市场中波动性代表风险,回报率代表收益预期),见下图

我们整理了代表中概股企业2022年至今代表中概企业每日股价波动情况(标准差),与每日平均回报率,与同类相比,美团属于风险和回报率都适中的位置。

结合资本市场运作常识,在一个流动性充裕周期内,市场流动性偏好于高风险高收益企业,而当流动性收紧之时资金会偏向于低风险稳定收益的企业。

了解美团的走势就要对当下的资金偏好有充分的认识。在近期的研究中,我本人逐渐形成了“内地经济回暖——利率中枢上行——人民币升值——港股流动性充裕——利好成长股”这一反应链条,换言之此轮港股的回暖并非是简单来自于“估值修复”或是小作文的金融资本大战,而是内地取消严厉疫情防控措施后,金融市场作为前置指标对未来的看好(银行间质押式回购利率中枢也呈上行趋势)而产生的流动性改善(港币联系汇率意味着港股本质上是美元资产,人民币升值美元充裕)。

假若2023年中国经济可以进入复苏周期(普遍预期有5%的GDP增速),那么对于港股中成长股就是绝对利好,利率中枢下行,市场开始追逐高风险高收益企业。

对于美团能否再走一个大行情,与其将精力消耗在对基本面的研读,不如预期未来经济的复苏:好则强力反弹,差则重新趴下,在没有防疫这个最大不确定性因素后,我本人还是持相对乐观态度的。

在最近的反弹中,美团优于阿里,但要弱于拼多多,也可再次验证此常识在实际操作中的价值。

在企业分析中,不同人基于不同立场往往会有截然不同的看法,我们所强调的是,立场常常随外部环境的改变而调整,美团如此,其他企业亦是如此。

风险提示:宏观经济不及预期,餐饮业恢复变缓,美团新业务成长缓慢

原文标题:腾讯减持后 时间还在美团这边吗?

-

狂奔的低代码,画风各异的阿里云、腾讯云

2022-12-02 -

腾讯云与山鹰国际等企业签署战略合作协议 携手推进行业绿色低碳转型

2022-12-01 -

阿里云、腾讯云、华为云组团出海斗法

2022-12-01 -

达成合作!腾讯与蔚来以“云”为核心共谋智能化发展

2022-11-30 -

设备全生命周期管理第一股凌雄科技上市,京东、腾讯等长期看好

2022-11-25 -

腾讯再入股一家光通信设备制造商,硬科技投资成为创投主流

2022-11-23 -

崩盘的每日优鲜还在粉饰太平?

2022-11-22 -

心泰医疗上市,乐普系的造富故事还在继续?

2022-11-18 -

腾讯系“松动”,大手笔减持京东美团,下一个会是谁?

2022-11-18 -

都在做低代码,腾讯阿里有何不同?

2022-11-17 -

腾讯:曙光初现犹朦胧

2022-11-17 -

腾讯:微信金矿傍身,股王想赚钱并不难

2022-11-17 -

巴菲特减持比亚迪,套现96亿,什么信号?

2022-11-14 -

强强联手,联想百应与腾讯云达成深度合作

2022-11-14 -

继续套现39.5亿美元,马斯克又减持特斯拉,释放了什么信号?

2022-11-11