皓元医药拟再融一个IPO

《投资者网》张伟

上市不到两年,小分子药物研发服务商上海皓元医药股份有限公司(以下简称“皓元医药”,688131.SH)再次开启融资进程。2月11日,皓元医药发布公告称,拟发行可转债募资11.61亿元。

Wind数据显示,皓元医药2021年IPO时募资12.09亿元可以看出,本次可转债拟募资金额,已接近其IPO时的融资额。

实际上,公司2022年还通过定增募资3.13亿元。

二级市场上,皓元医药的股价曾在2021年8月超过300元,目前较其历史最高价下跌接近60%。未来皓元医药能否给予投资者更多回报,值得关注。

两年融资近17亿元

据公司官网介绍,皓元医药成立于2006年9月,2021年6月在上交所科创板上市。公司是一家专注于小分子药物研发服务与产业化应用的高新企业,主要业务包括分子砌块和工具化合物的研究开发、原料药和中间体的工艺研发及生产技术改进。

2022年中报显示,皓元医药的营业收入主要来自分子砌块和工具化合物、原料药和中间体两个大类。其中,分子砌块和工具化合物的营收占比约62%,原料药和中间体的营收占比接近38%。

皓元医药的主营业务构成

公开资料显示,目前国内小分子药物研发服务已经覆盖从药物研发到药物生产的各个阶段。其中,分子砌块和工具化合物业务主要在药物发现阶段提供从毫克级到千克级的产品及技术服务,原料药和中间体业务主要对应临床前和临床后的定制研发生产(CDMO)服务。

皓元医药近期接受机构调研时表示,公司正在加强原料药和中间体CDMO业务布局,以形成“分子砌块和工具化合物(前端)+原料药CDMO业务(后端)”的高活性原料药(HPAPI)开发平台和维生素D衍生物药物原料药研发平台。

为了达成这个愿景,皓元医药IPO成功后继续融资。

据招股书披露,皓元医药2021年IPO拟募资6.5亿元,用于安徽皓元药业有限公司(以下简称“安徽皓元”)医药原料药及中间体建设项目(一期)、补充流动资金等项目。最终实际募资12.09亿元,较拟募资金额多了5.58亿元。

2022年,皓元医药通过定增向控股股东上海安戌信息科技有限公司(以下简称“安戌信息”)募资3.13亿元用于收购药源药物化学(上海)有限公司100%股权。

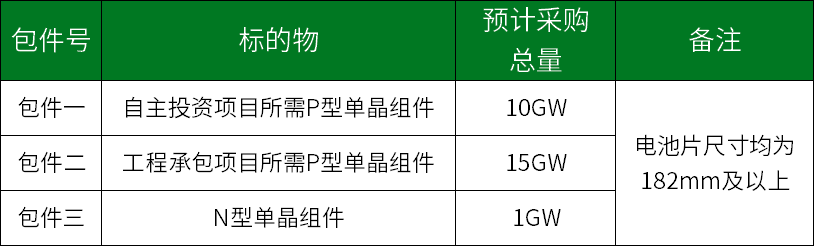

今年2月11日,皓元医药发布公告称,向不特定对象发行可转换公司债券,拟募集资金总额不超过11.61亿元,用于安徽皓元医药原料药及中间体建设项目(二期)、补充流动资金等项目。

Wind数据显示,截至2022年末,皓元医药上市后共融资近17亿元,包括IPO融资12.09亿元,定增募资3.13亿元,此外还新增短期借款0.25亿元、长期借款1.31亿元。

皓元医药上市后的融资统计(单位:万元)

不过,皓元医药目前现金流仍比较紧张。财务数据显示,截至2022年三季度末,皓元医药的经营现金流净额为-1.49亿元,投资现金流净额为-5.47亿元。此次11.61亿元的可转债若能成功发行,皓元医药几乎等于再融一个IPO。

CDMO行业前景广阔

皓元医药急于从资本市场融资,或与其所处的CDMO行业正处于爆发期有一定关系。

光大证券研究所曾在其研报中指出,过去十年中,全球原料药(API)产能逐步从欧美向新兴市场转移,印度和中国成为主要承接者,目前印度是API产能转移的最大受益者,但中国凭借在技术和质量方面的优势,正快速缩小与印度的差距。

与此同时,随着新药研发难度增加,投资回报率下降,CDMO已经成为全球药企研发、生产的主要方式之一。像皓元医药这类CDMO供应商承接药企的工艺开发和生产,药企则更专注于药物研发和上市后的销售阶段。

光大证券研究所预测,得益于全球产业链转移和政策红利,2024年我国CDMO行业的市场规模有望达到526亿美元,约占全球规模的63%。

银华基金也指出,2023年我国创新药行业有望逐渐迎来产品为王的阶段,看好更加重视国内差异化和海外国际化的产品和公司。据2022年中报披露,皓元医药的主营业务收入中,65%来自境内,35%来自境外。

另一方面,皓元医药与同行业公司的差距不大。财务数据显示,皓元医药的同行业可比公司中,泰坦科技、药石科技、阿拉丁2022年前三季度的营收分别为19.45亿元、11.85亿元和2.66亿元,净利润分别为0.97亿元、2.5亿元和0.66亿元。同期,皓元医药的营收和净利润分别为9.7亿元和1.58亿元。

皓元医药表示,未来将实现“两个中心,一个基地”的发展目标,加快实施上海、安徽两个研发中心,安徽皓元一个生产基地的建设,完成公司从自主研发创新到自主研发生产一体化的产业转型升级。

股价已经大幅下跌

二级市场上,皓元医药的股价近年来如坐滑梯。Wind数据显示,皓元医药2021年6月上市时的发行价为64.99元/股,2021年8月最高达302.63元/股。此后,皓元医药的股价一路下跌。

截至2月17日收盘,皓元医药报收123.38元/股,较最高点回撤近60%,公司市值132亿元。股价走低同时,皓元医药的股东纷纷减持套现。

皓元医药近两年股价走势(周图)

据公告披露,皓元医药IPO前引进的真金投资、上海国弘、虎跃永沃、新余川流等机构一解禁便开始减持。截至2022年三季度末,真金投资减持282.45万股、上海国弘减持21.94万股、虎跃永沃减持18.6万股、新余川流减持13.96万股。

虽然机构排队减持,但仍有券商看好皓元医药未来的发展。

天风证券在研报中表示,人才储备影响短期利润,皓元医药未来有望保持平稳增长。天风证券给予“买入”评级的理由包括:人才储备影响短期利润,为业绩持续增长提供支撑;前后端业务齐发力,创新药CDMO业务加速推进;产能建设陆续释放,人才储备助力长期发展。

截至2022年三季度末,皓元医药共有员工2785人,较2021年末新增了1299人。皓元医药表示,新增人员以技术人员为主,主要保障合肥、烟台、上海生化、上海CDMO创制研究中心投入运营的需求以及马鞍山工厂试生产的人员需求。

南京证券预计皓元医药2022-2024年的收入分别为13.99亿元、20.07亿元和28.14亿元,预计归母净利润分别为2.51亿元、3.76亿元和5.33亿元,对应PE分别为47、31和21倍,给予“买入”评级。此外,广发证券、中信证券、长江证券、开源证券等多家券商也给予皓元医药“买入”或“增持”评级。(思维财经出品)■

来源:投资者网

原文标题:皓元医药拟再融一个IPO

-

月报 | 1月生物医药行业融资报告

2023-02-15 -

A股全面推行注册制:生物医药和芯片一样重要

2023-02-03 -

南京医药伤仲永

2023-02-02 -

2023年中国生物医药产业趋势研判与发展建议

2023-02-01 -

国内外医药市场资讯

2023-01-31 -

齐晖医药冲刺上市:毛利率持续下滑,刘祥宜和朱建民夫妇为实控人

2023-01-28 -

1815亿融资计划惊现这个行业!2022年除了医药还有它!

2023-01-19 -

年报:2022年生物医药产业运行报告

2023-01-09 -

“三高”的上海医药奔千亿

2023-01-09 -

中创新航启动A股IPO!

2023-01-04 -

比亚迪半导体 IPO 终止 !

2023-01-03 -

又一家光伏公司启动A股IPO辅导

2023-01-03 -

医药电商,谁是成长最快企业?

2022-12-30 -

恒瑞医药是如何失掉“人心”的?

2022-12-29 -

盛邦安全IPO过会:毛利近八成仍亏损、数据合规风险遭关注

2022-12-28