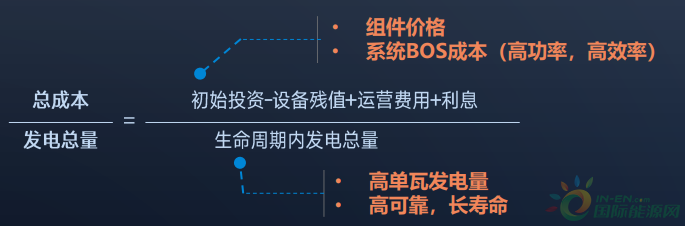

600W+构筑“四高一低”核心能力!以用户为中心、价值为导向!

9月3日,苏美达发布公告称,公司子公司新能源发展及其子公司将在北京产权交易所挂牌转让其持有的东营曙光、垦利万恒、徐州中宇、恩菲中宁、三门峡鹏辉、宿迁德信、宁武烁晶、怀安美恒8家光伏电站项目公司100%股权,并收回上述8家公司向公司子公司借款。

根据公告,本次股权转让交易的价格预计为6.57亿元。同时,此次交易预计收回的借款大约11.42亿元,因此本次交易总金额约为17.99亿元。

关于本次转让的原因,苏美达则表示,主要是为了改善新能源发展的现金流与财务状况,优化资产结构,为其在清洁能源领域拓展市场和业务发展创造更好条件。

家大业大负债大

资料显示,苏美达是央企国机集团的核心成员之一,其主营业务为供应链运营、大消费及先进制造、生态环保与清洁能源等三大业务板块。其中,清洁能源板块包括光伏组件生产与销售、工程项目开发与建设、综合能源服务等。

据年报数据显示,2021年,苏美达实现营收1686.82亿元,同比大幅增长71%;净利润则为7.67亿元,同比增长约40%。截至2021年底,苏美达共拥有业务子公司12家,海内外全资及控股实业工厂40家,海外机构41家,其市场覆盖150多个国家和地区。截至目前,该公司EPC工程建设规模累计已超过3GW。

根据该公司发布的2022年中报数据显示,今年上半年,苏美达实现总营收766.14亿元,同比减少3.27%;实现净利润4.53亿元,同比增长21.38%。

不过,其中报还透露,截至今年6月末,苏美达资产负债率约为80%,较之去年末大约增长了2%;苏美达流动资产为466亿元,流动负债为437亿元,其中货币资金为99.5亿元,短期借款为65.6亿元,一年内到期的非流动负债为8.9亿元。

此外,今年上半年,苏美达的“经营活动产生的现金流量净额”为-4.53亿元。

由此可见,苏美达目前的资产负债率依旧较高,仍然存在较为明显的偿还流动负债的压力。在现金流方面,该公司也仍然存在一定的压力。

“卖子度日”

近年来,光伏行业正迎来高景气度周期,市场对于光伏行业的热情也相对较高。

据2022年中报显示,苏美达清洁能源业务的营收和净利润分别为36.72亿元和2.37亿元,同比分别增长56%和40%,增速明显好于市场预期。

不过,其光伏业务在公司总营收的占比仍然较低,占比不到5%,对公司整体的影响并不大。此时苏美达一次性抛售8个光伏电站资产,重在缓解公司负债压力的意图也十分明显。

数据显示,2021年,上述8家光伏电站项目公司的总营收和总利润分别约为2.35亿元和0.48亿元。今年前5个月,这8家光伏电站项目公司总营收为0.97亿元,总利润为0.23亿元。截至今年5月底, 8家光伏电站项目公司的净资产总计约为5.87亿元。

而本次交易,苏美达8家光伏电站项目公司的总售价预值为6.57亿元;加上11.42亿元的借款,预计可以一次性回笼资金近18亿元。这对于缓解现金流压力有着积极的作用。

甩卖光伏资产并非第一次

实际上,今年7月份,苏美达就曾转让过合肥阳光、合肥苏阳、合肥清源汐等3家光伏电站项目公司的100%股权,并收回其借款,交易价格约为1.34亿元。

而这3家光伏电站项目公司的电站并网容量约为84MW,净资产约为0.83亿元。因此,此次交易溢价率高达61%,其中还有一家亏损经营亏损的项目公司。

可是,本次抛售的8家项目公司的盈利能力明显优于上述3家公司,但是评估溢价率只有12%。似乎是明显“卖亏”了。

然而,苏美达本次“低价大甩卖”8家电站项目公司,在这“薄利多销”的背后,想要快速回笼资金的意图已经是显而易见的了。

截至2022年6月底,苏美达持有光伏电站827MW。因此,苏美达卖掉一部分光伏电站缓解资金压力也是情理之中的事情。(文/Jacky)

-

国际能源网-光伏每日报,众览光伏天下事!【2022年9月5日】

2022-09-06 -

风电15GW+光伏13GW!广西能源发展“十四五”规划印发!

2022-09-06 -

广东出台全国省级首个硅能源产业发展行动计划

2022-09-06 -

首次IPO闯关失利,这家国产光芯片头部企业即将迎来二次上会

2022-09-05 -

扣非净利连亏10年!这家公司跨界光伏能否改变命运?

2022-09-05 -

182亿!陕煤集团进军光伏

2022-09-05 -

浙江永康:公共建筑屋顶2024年100%安装光伏

2022-09-05 -

国际能源网-光伏每日报,众览光伏天下事!【2022年9月2日】

2022-09-03 -

隆基绿能、通威股份、晶科能源,谁是成长能力最强的光伏设备企业?

2022-09-02 -

上半年工业机器人全面溃败,五家龙头仅这家盈利

2022-09-02 -

山东: 将配储比例作为风光项目并网最优先条件 分布式光伏项目直接保障并网

2022-09-02 -

国际能源网-光伏每日报,众览光伏天下事!【2022年9月1日】

2022-09-02 -

谨防光伏行业大起大落

2022-09-01 -

安徽合肥:“十四五”期间新增光伏装机1.86GW以上!

2022-09-01