34亿大手笔买矿!福莱特要登顶?

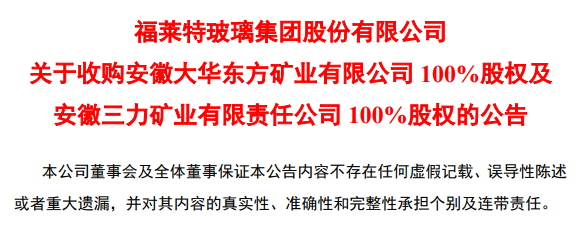

2月14日,福莱特玻璃集团股份有限公司(以下简称“福莱特”)发布关于收购安徽大华东方矿业有限公司100%股权及安徽三力矿业有限责任公司100%股权的公告。

图片来源:福莱特公告

公告称,根据公司战略发展需要,公司拟通过支付现金和承担债务的方式购买凤砂集团持有的大华矿业100%股权和三力矿业100%股权,交易总价款为人民币约33.44亿元,包括受让标的股权支付的股权转让价款人民币28.05亿元及承担标的公司欠交易对方凤砂集团债务人民币约5.4亿元。

对于交易目的及对公司影响方面,福莱特则在公告中表示:此举为提高生产基地石英砂的自给率,获取持续、稳定的石英砂供应,降低公司对外购石英砂的依赖;拥有稳定的玻璃用石英岩矿供应,有利于控制和稳定主要原材料的品质及价格;有利于公司进一步控制生产成本,提高上市公司整体的竞争优势和盈利能力。

光伏玻璃“二当家”要登顶

资料显示,福莱特成立于1998年6月,主要产品涉及太阳能光伏玻璃、优质浮法玻璃、工程玻璃、家居玻璃四大领域。其中在光伏玻璃领域,信义光能和福莱特被称为“双寡头”。

2019年,前者在我国的光伏玻璃的市场份额约为38%,后者约为24%,两者累计市占率达到了惊人的60%以上,在产能规模及跟下游企业的合作方面,都拥有极大的领先优势,也让很多玻璃巨头都不愿轻易涉足光伏玻璃行业。

2020年底,在产能限制及下游需求大幅提高的双重因素下,光伏玻璃价格暴涨。信义光能和福莱特自然成为了最大“受益者”。

前者在2020年实现营收123亿港元(约合人民币100.2亿元),同比增长35.4%;净利润为45.6亿港元(约合人民币37.17亿元),同比增长88.7%。后者在2020年实现营收62.6亿元,同比增长30.24%;净利润为16.29亿元,同比增长127.09%。

更为惊人的是两者的毛利率,前者高达49%,后者为49.41%。这是近年来,福莱特毛利率首次超过信义光能。同时也让多年排名第二的福莱特,看到了登顶的曙光。

为此,福莱特积极扩产,力争在产能和毛利率上保持领先,抹平和信义光能巨大的营收和利润差距。

福莱特步步紧逼

数据显示,截至2020年末,信义光能、福莱特在全球光伏玻璃的日熔量分别为9800吨和6400吨。2021年,信义光能扩产4000吨/日,福莱特则扩产了5800吨/日。缩小了两者之间的差距。

这样的努力也反映到了财报上,2021年上半年,信义光能实现营业收入80.75亿港元(约合人民币65.84亿元),同比增长74.67%;归母净利润30.72亿港元(约合人民币25.05亿元),同比增长118.45%。福莱特则实现营收40.28亿元,同比增长61.37%;净利润为12.61亿元,同比增长173.66%。

不过在2022年,福莱特的扩产步伐再次被信义光能反超。信息显示,信义光能预计 2022 年扩产8000 吨/日,福莱特预计扩产4800吨/日,再次被信义光能反超,很有可能是受到了上游原材料的限制。

因此,才有了本次福莱特收购大华矿业和三力矿业100%股权的公告。其实早在2021年10月27日,福莱特就公布了收购大华矿业和三力矿业100%股权的预案。本次公告只是临门一脚。

在本次收购完成后,叠加福莱特原有的凤阳县灵山-木屐山矿区玻璃用石英岩矿7号段采矿权,可在尽可能不降低毛利率的情况下提高产能。

选择“跨界”的信义光能

反观信义光能,则在近期发布了“跨界”公告。2021年12月13日,云南政府与信义光能签订年产20万吨多晶硅和2万吨白炭黑,日熔化1400吨浮法玻璃、2400吨光伏盖板项目,三个项目总投资230亿元。

虽然多晶硅价格在2020年底以来,也是一路上涨,并吸引了大批企业入局,信义光能在自身资金充足的情况下,选择布局多晶硅生产很符合企业多元化布局的需求,但在此时选择跨界,不免会有些冒险,毕竟身后的福莱特一直在步步紧逼。

当然,福莱特能否抓住这次机会,还要看看其在2021年的业绩表现。据近期信义光能发布的业绩预告显示,其在2021年公司权益持有人应占综合纯利金额预期较2020年年度纯利64亿港元,增加70%至85%,至109亿港元(约合人民币88.82亿元)与119亿港元(约合人民币96.97亿元)。

-

2022年油气巨头继续大手笔并购低碳资产

2022-02-11 -

施莱特集团停止在德国生产

2021-10-19 -

广东湛江漂浮式风电示范项目法兰装车启航!

2021-09-24 -

iPhone13发布:富士康大手笔狂招人应对产能需求

2021-09-16 -

2015年仍有许多大手笔押注石油卷土重来

2021-09-01 -

超大型整体式风电轴承锻件下线

2021-08-04 -

晶澳科技和福莱特市值突破千亿!

2021-08-02 -

一笔46亿采购合同,或成就晶澳福莱特千亿市值

2021-08-02 -

40万年薪招应届生?OPPO大手笔狂揽芯片人才

2021-06-17 -

大手笔!台积电扩建12座晶圆厂,推出「N5A」制程

2021-06-03