光伏行业的门槛有多低?为何成为人人“眼馋”的黄金赛道?

文 | 荆玉

出品 | tide-biz

“这么多外行涌进来,光伏制造行业的门槛到底有多低?”

在碳中和上升为国家战略、“十四五”规划宏伟装机目标的背景下,大批行业外新手一齐冲入光伏行业分享盛宴,一点都不像有太高技术门槛的高科技产业。

冲进来的外部玩家中,有如德力股份、福耀玻璃等产业链协同企业的顺势延伸,有如高景太阳能、海源复材(SZ:002529)等企业掌舵人本身有光伏行业背景,也有如星帅尔(SZ:002860)、钧达股份(SZ:002865)、金阳新能源等完全的“门外汉”,从电机、汽车配件甚至是拖鞋等行业直接跨界而来。

跨界者们在实力上还无法与“在位者”分庭抗礼,但行业巨大的市场红利为每一个玩家都提供了空间,跨界者们似乎完全有机会从盛宴中切走大小不等的蛋糕。

对于目前市场上的主力玩家来说,这大概率不是一个好消息。

以硅片行业的新玩家高景太阳能为例,去年12月官宣入局光伏,投入170亿元上马50GW硅片项目。如今项目一期日产能已达300多万片,二期已启动建设,且已与下游买家爱旭股份签订了2.1亿元大单。如最终全部顺利投产,高景将迅速成为隆基、中环股份之外的中国第三大硅片厂商。

高景的行动之快令人咋舌。其在上游硅料采购、下游市场拓展上的顺利,也从另一角度说明,在技术、市场和供应链关系层面,光伏行业并没有展示出足够高的门槛。

随着像高景一样的跨界者切入市场并逐步放量,光伏市场的一池春水即将泛起波涛。这值得所有投资者警惕。

01

分食盛宴

光伏制造成为令人“眼馋”的黄金赛道,也为众多光伏“掘金者”提供了关键的资本支持。

光伏过去一直被视为周期性行业,很大的原因就在于每次行业景气周期,都会有觊觎行业红利的新玩家涌入,迅速打破供需平衡。上一轮光伏的景气周期,就涌现出恒大集团、三一集团、宝安地产、湘鄂情、中民投等来自各行各业的非典型玩家。

而本次跨界者纷纷涌入光伏行业,始于去年下半年,但真正形成规模化还是在去年12月之后。

2020年12月的气候雄心峰会上透露出的重磅行业政策利好,为光伏行业带来了一个超长的新景气周期。

此前,中国承诺2030年碳排达峰,对应非化石能源占一次能源消费比重将达到20%,而最新表态将这一比例被提高到了25%左右,2030年的风、光装机目标定在了12亿千瓦以上。

照此测算,我国距2030年12亿千瓦的累计太阳能、风电装机最低要求,仍有逾近7.5亿千瓦的装机差额,如果以此数据按10年平均计算,即意味着风、光每年的新增装机将不低于75GW。

这意味着非常确定性的市场增量。据测算,“十三五”期间(2016年-2020年),中国折合年均新增光伏装机量在39.4GW左右。从39.4GW到75GW,增幅超过90%。

如果再将市场扩展到全球,在全球“碳中和”目标下,全球光伏发电占比要从2020年的不到5%增长到2050年的30%左右,未来发展空间足够广阔。

政策利好的催化下,光伏板块成为了2020年A股最炙手可热的板块之一。Wind概念板块中,光伏屋顶板块年内涨幅200.58%,半导体硅片板块年内涨幅127.57%。一些热门的行业龙头股受到资本青睐:上机数控涨幅超6倍,阳光电源、锦浪科技涨幅超5倍……隆基、通威、阳光电源还获得了高瓴的加持。

广阔的发展空间,让资本市场亢奋不已,光伏成为令人“眼馋”的黄金赛道,也为众多光伏“掘金者”提供了关键的资本支持。宣布进军光伏市场的上市公司,无论是扩张、收购,还是新拓展业务,只要拿出投资计划,大概率就能够顺利拿到钱。

觊觎光伏市场红利的跨界者们,自然也不会放过这千载难逢的机会。

02

门槛有多低?

资本市场对于这些跨界者和新玩家们几乎是普遍看好。

从跨界者的投资计划来看,无论是硅片、电池片、组件、光伏玻璃、胶膜,光伏行业哪一个环节的技术壁垒都不算高。

除了硅料行业因为高污染、高能耗且扩产周期需要两年、耗时较长之外,新玩家想要切入哪一个环节其实都并不困难。

可以看到,这些跨界者中,除了有产业协同的(如从常规玻璃到光伏玻璃),掌舵人有光伏行业背景的(如高景、海源复材),还有一些几乎是“零基础”。

例如有“拖鞋大王”之称的港股上市公司宝峰时尚。由于制鞋主业经营萎靡,2014-2020年连续6年亏损,公司转移赛道到了光伏产业上,从2020年开始在光伏硅片和电池领域大手笔布局。

目前,宝峰时尚已经改名为金阳新能源(HK:01121),且与下游企业签订了4亿片的硅片长单,股价由不足1港元上涨至10港元附近,转型初见成效,投资者押注股价的话收获巨大。

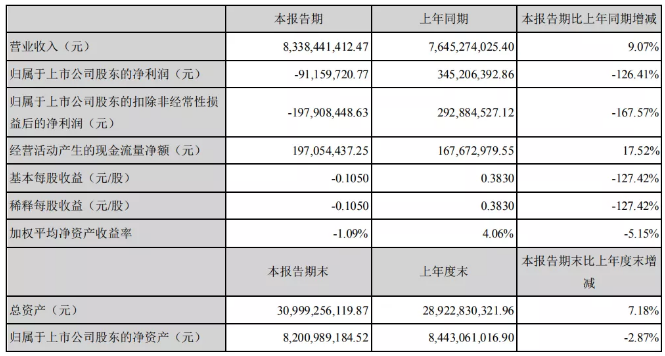

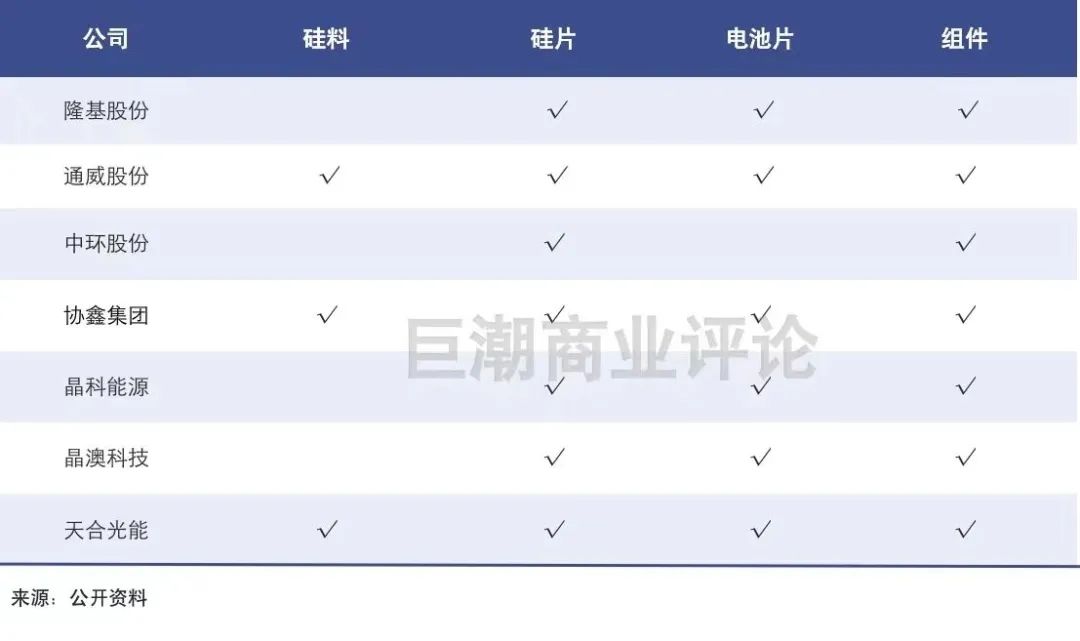

从光伏行业盛行的一体化布局的趋势中,也体现出行业的低门槛特征。可以看到,隆基、通威、天合光能、晶科、晶澳等巨头都在进行一体化的布局,无论其赖以起家的主业位于哪一环节,都在向上下游进行扩张,似乎个个都是全能选手。

实际上,光伏产业链不同环节的制造,对于设备商都有着程度不一的依赖,其中较为突出的是光伏电池,这一环节的核心技术壁垒掌握在设备厂商而不是生产企业手里。这意味着,只要采购了先进的设备,起码就可以生产出平均水平的产品。

因此,资本市场对于向下游延伸做光伏制造的设备商如上机数控、京运通、双良节能等同样非常青睐。上机数控、双良节能的市盈率都远超光伏龙头隆基和通威。

从估值的对比情况来看,资本市场对于光伏跨界者和新玩家们几乎是普遍看好。甚至由于跨界者起点低、业务基数小,整体的成长弹性更强,反而更受青睐。

03

搅动风云

新玩家们或许短时间内在良品率、制造成本方面不占优势,但是拥有更新的技术以及灵活性,有弯道超车的机会。

除了入局门槛低,资本市场支持之外,新玩家们进入光伏行业还有一个天然的优势,就是掌握更新的技术工艺。

光伏度电成本的下降,有赖于不断的技术变革,从硅片、电池到组件,技术变革促使产品价格不断下降,但也淘汰了落后的技术和产能,一次又一次地改变了行业的竞争格局。多晶硅龙头保利协鑫的衰退和单晶硅龙头隆基的崛起,就发生在上一轮单晶替代多晶的硅片技术变革中。

这种不停的技术迭代和产能替换,对于老玩家来说是一种时时刻刻的威胁,但对于新玩家来说却是一种先机。

市场往往倾向于买新不买旧。以硅片行业为例,今年上半年,在光伏降本的压力之下,采用大硅片降低成本的需求猛增。210大尺寸硅片大获成功。在一些市场机构的预测当中,未来几年182/210大尺寸硅片替代166及以下硅片的速度大大加快。

而硅片领域的新玩家,如上机数控、京运通、高景、高测股份多采取了210尺寸向下兼容182的方案,他们都没有历史产能包袱,轻装上阵。老玩家们则可能要承担落后产能的折旧、重置等成本。

电池片环节也是如此。在PERC后时代,HJT和Topcon是普遍认可的两种升级替代路线。虽然对后两种路线的孰优孰劣存在争议,但新技术取代旧技术是不争的大趋势。

因此,与老玩家们相比,新玩家们或许短时间内在良品率、制造成本方面不占优势,但是拥有更新的技术以及灵活性,有弯道超车的机会。

这些跨界者将会冲击到光伏产业固有的竞争格局,光伏产业的蛋糕将被重新切分。

光伏行业本身就比较分散,没有绝对的龙头,长期是诸侯割据、群雄逐鹿的局面,在硅料、硅片、电池、组件等不同环节都有各自的一方霸主。

没有一家企业能够取得像宁德时代之于中国动力电池行业一样的垄断性,坊间甚至有“老大魔咒”的说法。

重新划分蛋糕的过程,不可避免的就是出现产能过剩与价格战,新进入者与老牌势力之间的竞争必然加剧。尤其是在近两年惊人的扩产潮之下,行业洗牌或将加速到来。

对于行业龙头如隆基、通威而言,虽然产业经验深厚,有着更好的成本优势,但在价格战之下,其盈利能力及其持续性和稳定性,势必会受到冲击。

对于所有新入局的玩家而言,历史经验证明了大部分跨界者和新玩家都很难挑战现有的行业龙头,但在行业内占据一席之地,却并非不可能完成的任务。

04

写在最后

从更高的维度审视,中国光伏行业就是在不断的技术迭代、剧烈竞争和价格战中成长起来的。

一个个耳熟能详的名字在这个过程中如过眼云烟:施正荣、彭小峰、海润光伏、东方日升,各领风骚几年,再被新的对手拉下宝座。

行业能够获得今天世界领先的地位,靠的就是一代又一代光伏从业者创业、研发、创新、承担风险。跨界者的加入,将很有可能刺激行业的技术创新与度电成本降低。而行业的星辰大海,就蕴藏在每一次竞争带来的细微进步之中。

本文系巨潮商业评论原创

-

云从过会、旷视未卜、依图折戟:AI赛道还有机会?

2021-08-27 -

第四范式?签约宁德时代,大客户想象力有多大?

2021-08-23 -

在天然气暴涨赛道里,谁在闷声发大财?

2021-08-23 -

能源市场有多破碎?

2021-08-21 -

能源市场有多破碎?

2021-08-21 -

美国将混合锂金属电池纳入赛道

2021-08-20 -

本周能源:欧佩克有多糟糕?

2021-08-19 -

15秒“虚拟老黄”难辨真假,英伟达Omniverse有多牛?

2021-08-18 -

多省备案项目超100亿元,共享储能到底有多香?

2021-08-18 -

一次放电30万度!超大号电池有多高能?

2021-08-13 -

淘汰传统派后,贝壳找房引领“新居住赛道”万物互联变革

2021-08-13 -

竞争激烈的AI赛道,云从科技该如何破局?

2021-08-12 -

王思聪花100万组装的电脑有多强?

2021-08-11 -

云天励飞科创板首发过会:人工智能赛道捷报频传

2021-08-09 -

“便宜”的油有多便宜?

2021-08-08