国网信通产业集团开展应急通信与单兵装备现场演练

7月1日晚间,上能电气披露董监高减持计划。董事、高管段育鹤、陈敢峰及李建飞三人拟减持不超4.13%股权。

2020年4月,上能电气成功闯关IPO顺利登陆A股市场。一年后,段育鹤、陈敢峰等所持股份解除限售。

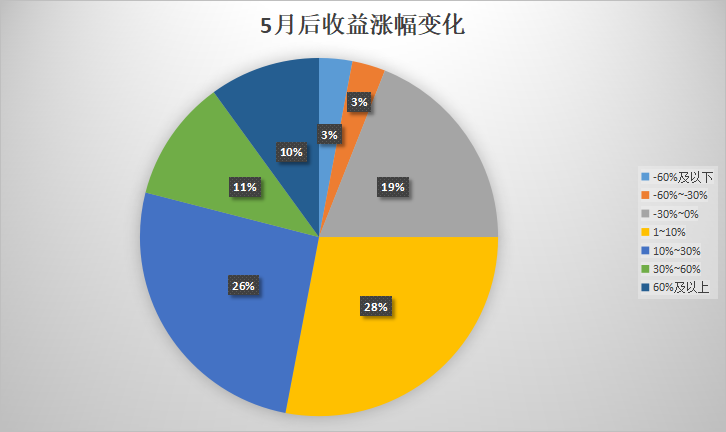

一个离奇至今让人想不明白的现象是,去年7月18日晚间,段育鹤、陈敢峰等披露减持计划,拟合计减持不超过5.32%股权。随后,股价连续两天大跌后迅速飙涨,从45.02元/股一口气涨至185元/股,累计涨幅达3倍。股价达到高位后,段育鹤等人在高位精准减持,合计套现6.24亿元。

此外,其他股东也趁机减持,加上段育鹤等的减持,合计套现金额在10亿元左右。

作为逆变器市占率位居国内前三的龙头企业,上能电气的经营业绩让人有些失望。2020年、2021年,上市之后,营业收入持续增长,归属于上市公司股东的净利润(简称净利润)连续两年下降。

三主要高管一年一减持

上能电气的三名主要高管又抛减持计划,准备二度套现。

根据公告,持股12.44%的股东段育鹤计划在未来 6 个月内通过集中竞价、大宗交易的方式减持本公司股份合计不超过591.12万股,即不超过公司总股本的2.49%。持股5.45%的股东陈敢峰计划在未来 6个月内通过集中竞价方式、大宗交易的方式减持本公司股份合计不超过259.22万股,即不超过公司总股本的1.09%。股东李建飞持股比例为2.73%,其拟减持不超过129.60万股,即不超过总股本的0.55%。

三名股东地位不凡。段育鹤不仅仅是上能电气的重要股东,而且担任公司董事、总经理。陈敢峰也是上能电气重要股东,而且是董事、副总经理。李建飞也是公司高管,其担任公司董事、副总经理。

2021年,段育鹤、陈敢峰、李建飞的薪酬均为62.04万元,公司实际控制人、董事长吴强的薪酬也为62.04万元。段育鹤等三人与吴强的薪酬一样,是当年薪酬最高的董监高。

如果以7月1日收盘价49.90元/股计算,顶格减持的话,段育鹤等三人将合计套现近5亿元。

不过,市场期待,段育鹤等三人如果顶格减持,套现的金额可能远远不止5亿元。这,源于上一次减持的传奇。

去年7月18日晚间,上能电气披露减持计划,段育鹤、陈敢峰、李建飞以及监事赵龙拟分别减持2.73%股权、1.36%股权、0.68%股权、0.55%股权,拟合计减持不超过5.32%股权。

神奇的一幕是,减持计划披露后,上能电气连续两天遭遇砸盘,7月20日,股价最低达45.02元/股。7月21日开始,股价接连大涨,7月22日收获一个20cm,7月28日、29日、30日,又是三个20cm涨停。8月9日复牌后,再次以20%的涨幅再收一个涨停。8月10日,股价波动幅度较大,最终涨幅为12.15%。

至此,10个交易日,上能电气的股价从45.02元/股迅猛飙涨至185元/股,累计涨幅达310.93%。

股价大涨后,段育鹤等人的减持时间也到了,可以减持了。率先减持的是监事赵龙,其在8月31日、9月1日的减持均价分别为128.89元/股、120.60元/股,共计减持90万股股份,套现接近1.10亿元。

股价高位减持高兴得过了头,赵龙超额减持18万股股份,构成违规减持,并因此致歉。

去年三、四季度,段育鹤、陈敢峰、李建飞均以超过120元/股的股价进行减持,其中,李建飞的减持均价还超过130元/股,妥妥地实现了高位精准减持。

据长江商报记者粗略统计,李建飞套现约1.18亿元、陈敢峰套现2.10亿元、段育鹤套现约1.87亿元,加上赵龙,四人合计套现约6.24亿元。

如果没有那一轮股价疯狂上涨,段育鹤等四名董监高套现的金额合计不会有3亿元。

也是在那一轮股价神奇上涨,张林江、徐巍、马双伟、姜正茂、杨波、中信立昂资管、苏民投等进行了减持。

不完全统计,这些股东加上上述段育鹤等董监高,上市一轮暴涨行情后,累计套现约10亿元。

上一次减持,段育鹤等人称是个人资金需求,这一次,减持理由仍然是个人资金需求。段育鹤等董监高是真的缺钱,还是为了获利了结?

上市即变脸增收不增利

市场至今仍然不明白,段育鹤等人要减持自家公司股票,股价为何如此神奇般大涨,段育鹤等人为何能如此精准地高位减持?股价似乎就是为了配合重要股东、董监高减持套现而上涨的。

事实是,上能电气的股价大涨,并未得到基本面支撑。

2013年,上能电气实现营业收入1.59亿元,净利润为0.07亿元。2014年至2017年,公司实现的营业收入分别为2.11亿元、3.46亿元、5.48亿元、6.84亿元,同比增长幅度为32.14%、64.11%、58.58%、24.69%。同期,公司实现的净利润为0.21亿元、0.34亿元、0.36亿元、0.54亿元,同比增长幅度为202.10%、58.89%、7.92%、50.07%。

2018年、2019年,是上能电气上市之前的2年,公司实现的营业收入分别为8.47亿元、9.23亿元,同比增长幅度为23.88%、8.97%。对应的净利润分别为0.71亿元、0.84亿元,同比增长幅度为30.10%、18.32%。上述数据显示,2013年至2019年,上能电气虽然没有“大富大贵”,但其营业收入、净利润同比实现持续增长。

然而,2020年,上市第一年,上能电气的经营业绩就变脸。当年,公司实现的净利润为0.77亿元,同比下降7.62%。

2021年,净利润下滑趋势依旧,净利润0.59亿元、扣非净利润0.48亿元,同比变动幅度为 -23.94%、-14.80%。

这两年,虽然净利润在节节败退式下滑,但营业收入继续保持了增长。2020年、2021年,公司实现的营业收入分别为10.04亿元、10.92亿元,同比增长8.82%、8.80%。

2020年、2021年,是光伏行业高景气周期。上能电气却出现增收不增利的窘境,让人确实有些意外。

年报披露,上能电气主要从事逆变器的研发生产、销售,在光伏行业景气周期内,光伏电站建设加快,市场对逆变器的需求也随之增加,在逆变器领域,上能电气的地位突出。光伏逆变器行业整体上竞争较为充分,各国市场除对光伏逆变器企业的产品资质等有要求外,基本无其他特别限制。光伏逆变器行业经过多年的市场竞争,已成为较为稳定、集中的市场格局。2018年起,国产逆变器份额快速提升,2020年,排名前六的国产企业出货在全球的占比高达60%。根据IHS Markit的排名,2016年以来,上能电气等逆变器在中国大陆市场排名始终保持前三。根据Bridge to India的报告,公司2021年在印度市场逆变器并网量排名第二,占比约18.23%,市场竞争力较强。

2019年以来,上能电气对前五大客户的销售占比出现逐年下降趋势,2019-2021年分别为51%、45%、35%。

奇怪的是,上能电气为何会出现上市业绩就变脸的异常?为何会出现增收不增利的异常现象?为何在去年基本面并未实质改变的情况下股价要大幅飙涨?

或许,正是因为上能电气经营业绩也不理想,发展前景不乐观,重要股东、董监高等纷纷减持套现。(记者 明鸿泽)

-

华工科技上半年预计盈利5.4亿元至5.8亿元,5G光模块订单排满

2022-07-04 -

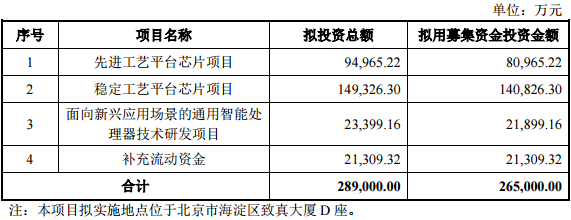

寒武纪拟定增募资近26.5亿元,加码工艺平台芯片研发

2022-07-04 -

总投资50亿!中启控股跨界光伏投建年产25GW单晶硅片项目

2022-07-04 -

1204.1亿元大单!通威股份再度刷新硅料订单纪录

2022-07-04 -

华工科技拟向华工法利莱增资2亿元 1.04亿元购置房产建设创新研发基地

2022-07-01 -

深圳能源30.49亿加码风电业务

2022-07-01 -

两年亏损42亿元,360转让哪吒汽车部分股权

2022-06-30 -

国产工业软件服务商“赛美特”完成5.4亿元融资

2022-06-30 -

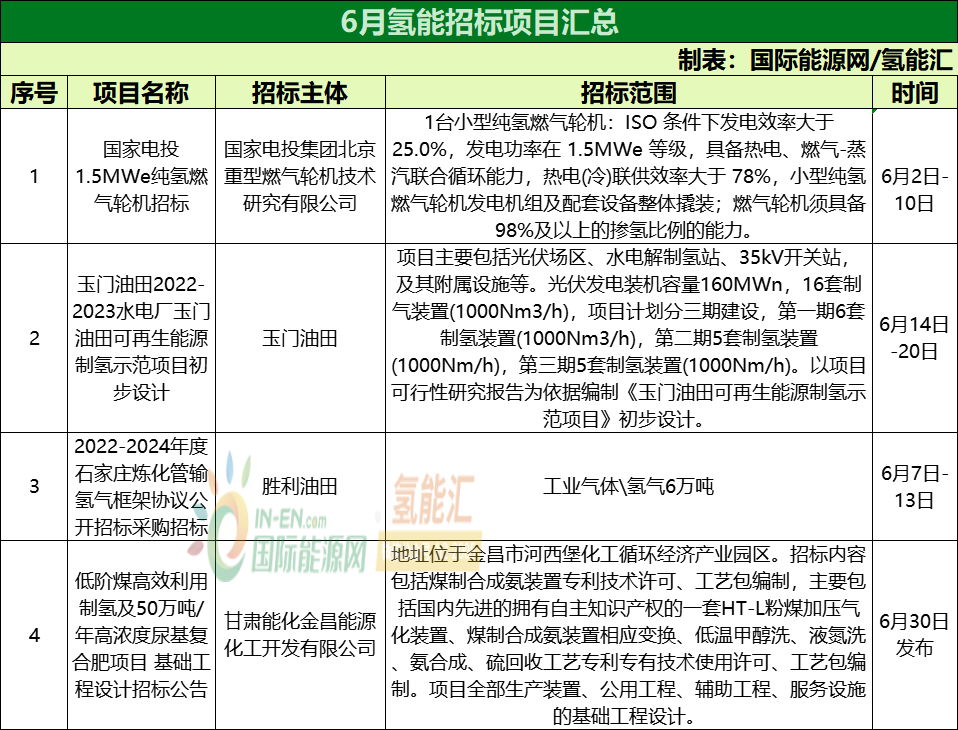

28个项目,超1580亿元!鄂尔多斯接连发布六项氢能重磅政策

2022-06-30 -

3000亿元产业规模!山西吕梁发布氢能三阶段目标

2022-06-30 -

台电:全年亏损恐仍超千亿新台

2022-06-29 -

宁德时代:拟使用不超230亿元进行现金管理

2022-06-28 -

杉杉股份:拟50亿元投建年产四万吨电池硅基负极材料一体化基地项目

2022-06-28 -

惠科IPO正式受理,募资95亿元投建Mini LED等项目

2022-06-28 -

年内近三百家公司发布定增预案 募投方向聚焦新能源等

2022-06-27