基础设施REITs产品发行情况及对参与主体的意义分析

两会对固废治理力度依然不减,“十四五”明确要求对部分城市“零填埋”,焚烧项目落地有望进一步加速,垃圾焚烧仍有增量需求。

“十四五”期间垃圾焚烧加速发展

《城镇生活垃圾分类和处理设施补短板强弱项实施方案》中明确指出生活垃圾分类及处理是补短板的重点任务,并设置2023年作为考核年,并提出在生活垃圾日清运量超过300吨的地区,加快发展以焚烧为主的垃圾处理方式,到2023年基本实现原生生活垃圾“零填埋”。“十四五”规划文件再度要求城市生活垃圾日清运量超300吨地区实现原生垃圾零填埋,措辞上“实现”替换“基本实现”。

按住建部城市统计年鉴数据,2019年全国垃圾焚烧处理率为50.29%,当前区域间差距仍较大,江苏、浙江、山东、上海等地垃圾焚烧处理率较高,但仍有20省垃圾焚烧处理率在50%以下,其中9省在40%以下,垃圾焚烧增量空间仍在。

生活垃圾日清运量在300吨以上城市的2019年填埋总量为9659.85万吨,我们以2019年统计数据进行估计,这一部分转化为垃圾焚烧处理量之后,焚烧处理率可达到90.20%。

电价补贴政策落地+存量补贴政策加码,着重看公司项目前期布局、在手产能以及发电效率

补贴退坡靴子落地:国家发改委发布《关于促进非水可再生能源发电健康发展的若干意见》有关事项的补充通知,明确生物质发电项目(包括农林生物质发电、垃圾焚烧发电和沼气发电项目)全生命周期合理利用小时数满82500小时,将不再享受国家补贴。国补退坡政策明确后,不确定性降低,此外,此前垃圾焚烧企业前期长期低迷的股价行情也较好地消化了国补退坡对行业的影响。

存量补贴政策加码:《关于引导加大金融支持力度促进风电和光伏发电等行业健康有序发展的通知》推出多项举措解决可再生能源电价补贴拖欠问题,重点措施是已纳入补贴清单的可再生能源项目所在企业可申请补贴确权贷款,有望改善垃圾焚烧电价补贴拖欠导致的发电企业利润与现金流不匹配状况。

着重看公司项目前期布局、在手产能以及发电效率:

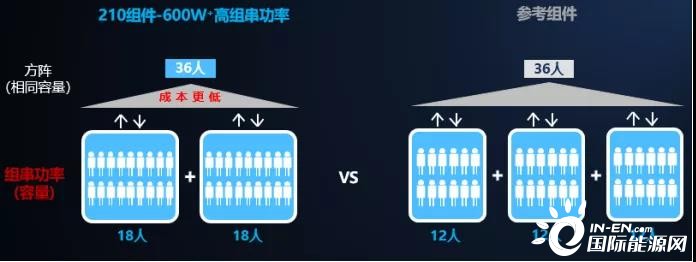

1)区域竞争加剧,垃圾焚烧发电行业仍在产能扩张,各地区中长期发展规划明确了垃圾焚烧产能新增空间,随着前期业务的布局,2021年将迎来垃圾焚烧企业的业绩兑现,看重前期布局及在建规模/已投运规模带来的持续盈利及增长空间;

2)未来垃圾焚烧步入运营时代,项目运营能力要求提升。随着密集期在手项目的后续投产,行业工程建造收入/运营收入比例会下降,运营属性会更加拉大企业间的盈利差距。在退补背景下,中长期省补、垃圾处理费、发电效率等提升空间或将补足当前补贴缺口。企业在垃圾处理费方面的议价能力也有助于缓冲退补压力。而未来新增项目的竞价上网,对企业的发电成本同样是较大考验。

垃圾发电有望通过CCER获得额外利润

CCER(自愿减排量交易)是我国碳市场建设过程中重要的尝试机制,垃圾焚烧发电作为允许申请的项目类型企业可以参与到CCER交易中来。此前考虑到《温室气体自愿减排交易管理暂行办法》施行中存在交易量小、个别项目不够规范等问题,2017年国家发改委宣布暂缓受理CCER。在已减排量备案的287个项目中,挂网公示254个,从项目类别看,生物质发电签发项目相对较少,项目备案数及减排量均占CCER备案项目的5%左右。

目前全国碳市场交易系统已基本建设完成,相关规则制度也已完备,此前生态环境部表露预计6 月底前将要正式启动。CCER作为碳交易市场中价格机制的重要环节,也有望重启,我们测算CCER对垃圾焚烧发电的盈利贡献:

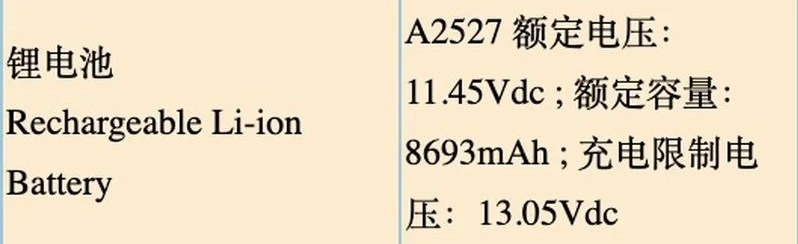

假设项目产能1000t/d,单吨垃圾碳减排量行业均值为0.25 吨,吨垃圾发电上网电量300kwh;燃煤标杆上网电价0.37元/kwh,当前上网电价为0.65元/kwh(其中省补0.1元、可再生能源基金补贴部分为0.18元),参考此前碳交易试点交易价格情况,按成交价30元/吨计算,该项目通过碳交易可额外增加273.75万元收入。

对补贴取消、参与CCER模拟不同价格情形进行测算,单吨发电量从300kwh提升至360kwh(增加20%),处置单价由75元/吨提升至90元/吨(增加33.33%),CCER交易价格为50元/吨时,可基本对冲可再生能源基金补贴退坡影响。

-

基础设施REITs产品发行情况及对参与主体的意义分析

2021-06-06 -

超7亿 四川天府新区环卫综合服务中心(一批次)设计 / 标段招标公告

2021-06-05 -

超2亿 广西崇左市江州区污水处理厂一期工程PPP项目社会资本方采购资格预审公告

2021-06-05 -

重磅丨“8+3”项目之外再推风、光开发!云南省要求梳理上报2021年可开工风、光项目!

2021-06-05 -

全国碳市场即将上线交易 碳中和投资前景广阔

2021-06-04 -

一周核准、中标、开工等风电项目汇总(05.29-06.05)

2021-06-04 -

电力每日要闻——2021.6.4

2021-06-04 -

一周电力项目汇总(2021.5.31-6.4)—核准、开工、并网等

2021-06-04 -

一周核准、中标、开工火电项目汇总(2021.5.31-6.4)——北极星火力发电网

2021-06-04 -

华能集团两江燃机电厂二期工程可研项目招标公告

2021-06-04 -

宾县生物质热电联产项目招标公告

2021-06-04 -

昌江核电二期工程加快建设 目前已累计完成投资47.5亿元

2021-06-04 -

河钢唐钢超低排放智能管控系统(无组织排放)EPC总承包工程招标公告

2021-06-04 -

2.5亿元 河北省阳原经济开发区循环园污水处理厂及基础设施项目(三次)资格预审公告

2021-06-04 -

河北威达蓝海中标邯钢邯宝焦化厂烟气脱硝系统增容项目SCR中低温催化剂项目

2021-06-04