华大智造Q3财报解读:新冠疫情带来的高增长不可持续

导语:作为备受关注的“国产测序仪第一股”,华大智造究竟成色几何?

李平 | 作者 砺石商业评论 | 出品

1

扣非净利润下滑45%

10月19日晚间,华大智造发布公司2022年三季度财报,这也是华大智造登陆科创板以来的首份财报。

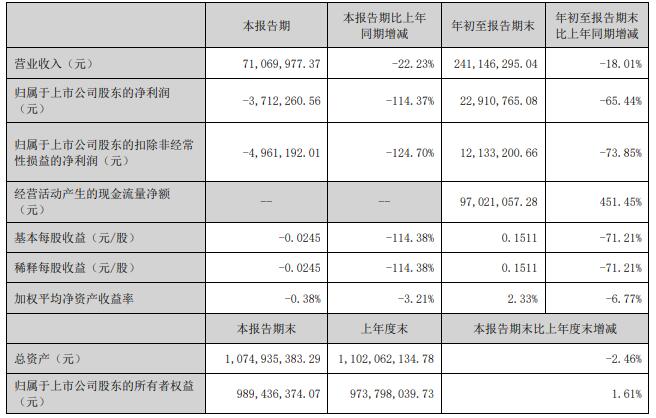

数据显示,今年第三季度,华大智造实现营业收入9.29亿元,同比增长4.63%;实现净利润16.78亿元,同比增长4717.83%;实现扣非净利润为4403万元,同比减少45.4%。

整体来看,今年前三季度,华大智造共实现营业收入32.90亿元,同比增长15.57%;归母净利润20.22亿元,同比增长339.85%;扣非净利润3.87亿元,同比下降24.96%。

专利诉讼赔偿金成为华大智造净利润与扣非净利润表现迥异的一个主要原因。2022年7月,华大智造及子公司与全球基因测序仪巨头因美纳(Illumina)就美国境内的所有未决诉讼达成和解,子公司CG US收到Illumina支付的3.25亿美元净赔偿费。

根据此前公布的半年报数据,2022年上半年,华大智造实现营业收入23.61亿元,同比增长20.52%;实现净利润3.44亿元,同比下滑19.10%;实现扣非净利润3.43亿元,同比下滑21.17%。不难看出,若没有这笔超过20亿元的专利诉讼赔偿金,华大智造利润端表现仍不理想。

通过进一步分析可知,华大智造扣非净利润的下滑主要与毛利率的下滑以及信用减值损失的增加有关。第三季度,华大智造毛利率为51.21%,较去年同期(68.18%)下滑近17个百分点,其中毛利率较高的实验室自动化业务产品销售占比的下降是一个主要原因。

此外,由于存货以及应收账款金额持续位于高位,前三季度华大智造存货跌价准备金额达到3607.6万元,应收账款信用减值损失达到2244.51万元。信用减值损失和资产减值损失合计给利润端带来5905万元的损失,进一步加剧了公司扣非净利润数据的缩水。

华大智造成立于2016年,由关联公司华大基因的测序仪板块独立拆分而来,主要从事生命科学与生物技术领域的仪器设备、试剂耗材等相关产品的研发、生产和销售。

财务数据显示,2019年-2021年,华大智造实现营业收入分别为10.83亿元、27.53亿元和38.97亿元,年复合增长率为98.02%;同期,实现净利润分别为-2.39亿元、2.56亿元和4.76亿元,扭亏为盈后仍然保持着较快增速。

2022年9月9日,华大智造头顶“生命科技核心工具第一股”光环登陆科创板。但由于半年报业绩不佳,华大智造却遭遇到上市首日即破发的尴尬。而在三季报公布之后,华大智造股价大跌8.5%,市值一日内缩水46亿元。

如果只看公司IPO前三年的财务数据,华大智造无疑是一家业绩表现良好的硬核科技公司。不过,华大智造过去三年营业收入的高速增长却并非来自其基本盘业务,而是受益于新冠疫情实验室自动化业务。随着疫情“红利”的褪去,华大智造的虚火也在消退。

2

疫情红利褪去

从营收构成来看,华大智造主营收入涵盖基因测序仪业务、实验室自动化业务以及新业务三部分。其中,基因测序仪业务主要包括基因测序仪及配套设备、测序配套试剂,属于公司的基本盘业务。

数据显示,2019年-2021年,华大智造基因测序仪业务实现营业收入分别为10.01亿元、6.15亿元和12.76亿元,占主营业务收入比例分别为92.44%、22.34%和32.76%。

不难看出,自2020年以来,华大智造基因测序仪业务收入占比快速下滑,而实验室自动化业务收入占比快速增长,成为推动公司营收增长的主要驱动力。

实验室自动化业务主要是向疾控中心、海关、第三方医疗检验机构、企业、政府机构等单位销售实验室自动化仪器、新冠病毒核酸提取试剂及相应耗材等产品。数据显示,2019年-2021年,华大智造实验室自动化业务的收入分别为5897.33万元、20.62亿元和21.93亿元,占主营业务收入比例分别为5.45%、74.87%和56.27%。

新冠疫情成为华大智造实验室自动化业务快速增长的一个催化剂。据招股说明书披露,2020年及2021年,华大智造与新冠疫情相关的收入金额分别为198498.35万元和234428.55万元,占当期营业收入的比例分别为71.41%和59.67%,主要为来自实验室自动化业务板块。

不过,随着新冠疫情在全球范围内逐渐得到控制,华大智造实验室自动化业务营收增速明显放缓。今年上半年,实验室自动化业务实现营业收入8.82亿元,同比下滑27.94%,收入占比降至37.35%。从三季度营收数据来看,该业务大概率仍处于下降趋势。

此外,由于疫情相关产品毛利率业务较高,华大智造收入结构的变化还导致了公司整体毛利率的下滑,这也是公司前三季度业绩增收不增利的一个主要原因。

不过,华大智造的实验室自动化业务收入占比虽高,却并非公司的核心业务,基因检测仪才是公司未来的最大看点。打赢与全球基因测序仪巨头因美纳(Illumina)之间的专利纠纷官司之后,国产替代或将成为华大智造未来的最大看点。

3

买来的核心技术

2007年,留美博士汪建南下深圳并建立深圳华大基因研究院以及之后的科研、教育与产业体系,这就是华大基因的前身。

业务模式上,华大基因主要提供基因组学的检测和研究服务,位于产业链中下游,需要采购上游的基因测序仪器、耗材及试剂等产品。2010年,华大基因购买了128台Illumina的测序仪,一跃成为全球最大的基因测序服务商。

从产业链角度来看,基因测序产业链的上游是基因测序相关仪器、耗材及试剂供应商,中游是以实验室、研究机构、测序服务公司为代表的服务提供商,下游主要是药企、医院、实验室等测序相关应用或服务的终端消费者。

为向上游拓展,华大基因于2013年以1.176亿美元的价格收购了美国基因测序仪生产企业Complete Genomics(简称:CG公司),由此获得了基因测序上游核心技术。此后,华大基因建起了自己的测序仪研发团队,并对CG公司的基因测序进行了消化吸收。

2016年4月,华大基因将测序仪板块独立拆分并成立华大智造,并由汪建本人担任董事长职位。2019年、2020年,华大智造先后完成A轮融资(2亿美元)和B轮融资(10亿美元),成为备受关注的国产测序仪头部企业。

此外,在基因测序仪及试剂相关产品的基础上,华大基因又发展了实验室自动化业务及细胞组学解决方案、远程超声机器人等新业务。

事实上,基因检测技术具有非常重要的战略地位,并已经被列入国家发展战略,尤其是位于上游的基因测序仪器技术含量最高,并有着严密的专利保护,核心技术长期以来一直被illumina、Thermo Fisher以及Roche等欧美巨头所垄断,尤其是Illumina一家企业就占据了全球70%以上的市场份额。

不难看出,华大智造的基因检测仪器产品对于我国来说具有重要的战略意义,避免了在基因测序核心技术出现“卡脖子”等问题。

2019年,华大智造基因测序仪业务收入10.01亿元,全球市场份额约为3.5%。同期,Illumina的市场占有率约为74.1%,Thermo Fisher的市场占有率约为13.6%,三家所采用的高通量测序技术的市场占有率超过90%,目前占据主要市场份额。

不过,华大智造的快速发展也引起了竞争对手的不安。自2019年开始,Illumina及其子公司在中国境外对华大智造及其子公司、经销商、客户发起或可能发起专利、商标侵权诉讼案件,涉及20个国家/地区。目前,英国、德国等国的法院已分别就部分案件作出判决,认定华大智造部分产品侵权。

对此,华大智造一方面进行专利无效申请/抗辩及不侵权抗辩,另一方面则针对Illumina涉嫌侵犯公司专利权的行为提起专利侵权诉讼。今年7月15日,华大智造宣布,已与Illumina就美国境内的所有未决诉讼达成和解。基于此,Illumina应向CG US支付3.25亿美元的净赔偿费,成为华大智造第三季度业绩暴增的原因。

截至目前,华大智造完整保留了CG在基因测序领域广泛认可的DNA纳米球、规则阵列载片等核心技术,又开发了包括COOLMPS、stLFR等新技术,成为全球三家具备高通量基因测序仪量产能力的企业之一。

数据显示,2019年-2021年,华大智造基因测序业务实现营业收入分别为10.01亿元、6.15亿元和12.76亿元。除2020年受到疫情影响外,该业务整体呈稳定增长的势态;今年上半年,华大智造基因测序业务实现营业收入7.85亿元,同比增长54.83%,营收增速仍旧保持在较高水平。

值得一提的是,我国绝大部分基因测序公司主要集中在产业链中游,需要向上游采购基因测序仪及试剂、耗材等产品。由于长期依赖于国外仪器试剂提供商,国内企业整体议价能力较弱,产业链价值含量并不高。

在华大智造发展早期,公司基因测序仪产品主要供给关联方华大基因,这也令外界对其经营独立性产生质疑。不过,随着产品的逐渐成熟以及营销体系的不断完善,华大智造关联交易占比已经大大降低。数据显示,2019年-2021年,华大智造经常性销售类关联交易占比分别为71.89%、18.81%和15.61%,第三方市场已经成为公司主要销售领域。

整体来看,三季度华大智造营收增速仍处于放缓趋势,扣非净利润则处于加速下滑状态。显然,失去了新冠疫情这一催化剂之后,华大智造此前的业绩高增长态势似乎难再持续;从上半年数据来看,公司基因测序仪业务增速仍旧保持在50%以上。随着专利纠纷案的获胜,该业务未来成长空间尤其是海外市场的发展值得期待。

若按照扣非净利润计算,华大智造目前动态市盈率仍在百倍以上。或许,只有去掉高估值这一虚火之后,“国产测序仪第一股”的真金才能更好得显现出来。

原文标题:华大智造Q3财报解读:新冠疫情带来的高增长不可持续

-

中国电建抗疫先锋队驰援深圳南山区抗疫一线

2022-10-27 -

水电九局绿建公司助力广州花都抗疫获赞

2022-10-27 -

锡林郭勒超高压供电公司:保安全 防疫情

2022-10-26 -

水电一局助力东莞虎门地区同心抗疫

2022-10-26 -

国网株洲供电公司加强疫情防控保障电网建设

2022-10-26 -

山西前三季度产煤9.77亿吨 有序推进过冬能源保供

2022-10-26 -

财报表现抢眼,汽车股为何纷纷不涨反跌?

2022-10-24 -

三季度多家高端制造龙头业绩高增长

2022-10-21 -

防控疫情打通供应渠道 全力保障地区供热工程实施

2022-10-19 -

国网兴安供电公司:勇挑时代重担 唱响保电主旋律

2022-10-18 -

穿越疫情和通胀,Uber运气背后的杀手锏

2022-10-17 -

呼和浩特科技城园区供电公司:逆行而上保供电,戮力同心战疫情

2022-10-12 -

鄂尔多斯供电公司:以“疫”为令 齐心协力筑牢战“疫”防线

2022-10-10 -

水电四局援手相助湖北恩施战疫

2022-10-08 -

鄂尔多斯市供用电工程公司:联动战“疫”显身手同气连枝盼春来

2022-10-08