京东集团连亏两季 较劲时刻冷思什么?

重返亏态 质速取舍!

作者:郝博

编辑:王冕

风品:蓝湛

来源:首财——首条财经研究院

当前的中国电商市场,用“三足鼎立”形容可谓恰当。

3月21日,拼多多财报显示,用户规模达到8.68亿,超过京东,继续向阿里靠拢。

后浪咄咄逼人,京东现在是何水平、日子可舒心?

结合近日裁员传闻叨扰,这确是一个灵魂发问。

1

连续两季净利亏损 营销开支增超百亿

3月10日,京东集团发布2021年报:

2021年第四季,净收入2759亿元人民币(约433亿美元),同比增长23.0%,净亏52亿元,去年同期净盈243.25亿元,同比下滑121.3%。

应该说,这是一份不及预期的成绩单,与之前市场预计的0.65亿元亏损相差不少。

意外之外也在意料之中。2021年第二季,京东集团收入2538亿元,同比增长26.2%。而归属于普通股东的净利7.94亿元,去年同期为164亿元,同比下降95.17%。

三个月后,京东集团Q3净利直接转负:归属于普通股东的净损失28亿元,去年同期为净利76亿元,同比下滑137.12%。

与此同时,营收同比增速也开始放缓。Q2营收同比增长26.2%,Q3为25.54%,Q4为23%。

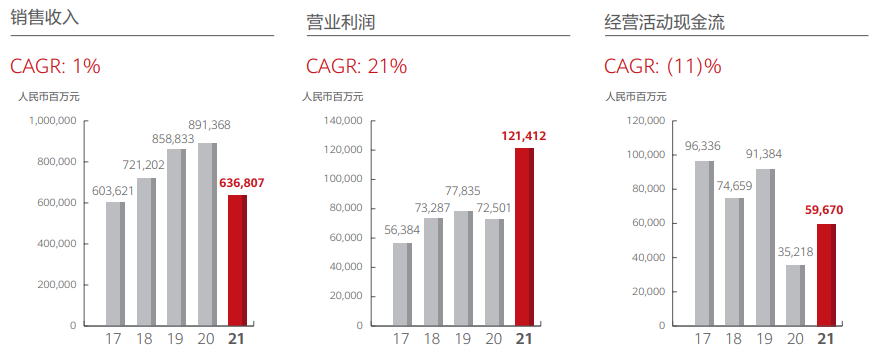

全年自然也就好不到哪去。营收9515.92亿元,同比增长27.59%;经营利润41.41亿元,同比增长-66.45%。结合历史数据,这是公司营业利润转正后的首次年度下滑。

不禁发问,强者京东到底怎么了?

至于亏损原因,一个重要考量即是开文的用户争夺:为维持国民度,吸引更多用户,在广告营销等方面开支变大。

2021年,京东营销开支由271.56亿元增至387.43亿元,增长超百亿;一般及行政开支由64.09亿元增至115.62亿元,增幅达80.41%,主要是由股权激励费用以及业务规模扩大所产生;对外投资方面,权益法核算的投资损益金额-49.18亿元。

根据财报,2021年第四季其他营业外亏损为人民币2200万元(350万美元),而2020年第四季为220亿元。京东解释,减少主因是波动投资证券的公允价值变动,是由上市公司股权投资的市场价格波动引起的。

可以说,这部分收入暴减超220亿元,直接影响了京东集团四季度乃至全年利润表现。

2

零售业务喜忧

对于京东这样的知名电商,争取客户这么拼,力度这么大,想来或出乎不少人意料。

公开信息显示,京东集团业务主要包括京东零售、京东物流以及新业务等三部分。京东零售主要包括国内的自营业务、平台业务、广告业务,京东物流包括内部及外部物流业务。

从收入利润看,“零售”是核心业务。

2018-2021年,京东零售业务收入金额分别为4475.02亿元、5522.45亿元、6939.65亿元、8663.03亿元,占当期总收入的比重分别为96.86%、95.73%、93.05%、91.04%;经营利润分别为70.49亿元、137.75亿元、206.11亿元、266.13亿元,占当期分部经营利润总额的比重分别为368.67%、108.01%、121.34%、187.59%。

可见,京东零售一直是不折不扣的营收大咖、利润奶牛,是支撑喂养其他业务发展的重要力量。

2021年第四季,京东零售第三方商家新增量超过前三季总和。2021年,京东新品发布规模同比增超150%,25000多个品牌的新品成交额同比增长实现翻番。过去五年间,京东销售的商品种类扩充83%,新品牌增加40%。

全渠道布局也取得阶段性成果,目前拥有京东MALL、京东电器超级体验店、京东家电专卖店、京东电脑数码专卖店、京东之家、京东大药房、七鲜超市、京东便利店等数万家线下门店。

截至2021年12月31日,过去12个月的活跃购买用户数约5.7亿,2021年的绝对增量0.98亿人,2020年为1.10亿人,但高于阿里和拼多多,新增用户中的70%来自于下沉市场。

无需累言,无论增速还是体量,“零售”都是大哥级存在,对京东集团至关重要。

然深入分析,这个带头大哥亦有成长烦恼。

2021年一至四季度,京东自营业务家用电器商品收入分别为1040.06亿元、1367.74亿元、1108.81亿元、1409.32亿元,同比分别增长33.97%、19.82%、18.81%、21.68%。

第四季度增速有所抬头,但依然低于第一季。且受“双十一”、“双十二”影响,每年第四季都是电商销售旺季。

更玩味的是,第四季度京东集团销售费用高达133.63亿元,同比增长28.21%,不仅高于当期营收增速,也高于自营业务家用电器产品收入增速。增长质量,延续性值得关注。

再看自营业务日用百货商品,2021年一至四季,收入金额分别为712.76亿元、829.16亿元、751.27亿元、937.43亿元,同比分别增长35.86%、29.48%、29.37%、22.73%。也有同比增速下滑之态,不算好消息。

从商品看,主要包括食品、饮品、生鲜食品等,一定程度上与美团优选、美团买菜、美团闪购有直接竞争关系。

2021前三季,美团新业务及其他收入分别为98.56亿元、120.32亿元、137.23亿元,同比分别增长136.45%、113.57%、66.74%,同样有季度增速放缓,但增速明显高于京东零售。

不过,Wind数据也显示,2021年第四季,阿里巴巴-SW中国商业分部收入仅增7%。对比之下,京东零售下滑度还算“温和”。

第三块业务“平台及广告服务业务”又怎么样呢?

2021年第一至第四季度,其收入增速分别为48.21%、35.10%、35.15%、27.22%。依然难逃增速下滑。

当然,也有好消息。

2018-2021年,京东零售业务经营利润率分别为1.58%、2.49%、2.97%、3.07%。持续提升说明企业核心竞争力依然较强,并一定程度上“对冲”收入增速放缓的影响。

3

规模高增VS吞金兽 重资运营利弊

尽管全年转亏,作为“三驾马车”之一的京东物流板块高位增长,为市场带来不少慰藉。

纵观2020年,京东物流只在2020年Q3拿到近1亿元的营业利润;而2021年Q4,竟达到7.3亿元。长期押注,终于得到了回报。

复盘京东物流,一开始只是京东商城物流履约部门。2015、2016年商品类目拓展不顺,严重依赖复购率低的3C、家电类目,物流投入产出比拖累京东不轻。

庆幸的是,2017年京东物流开始对外开放,第三方订单成首要增长点,提高了效率、摊薄了成本。

2021年,京东物流总收入1047亿元,同比增长42.7%,其中来自外部客户的收入达591亿元,同比增长72.7%,占比从2018年的29.9%、2019年的38.4%、2020年的46.6%增至2021年的56.5%。

一体化供应链客户收入达到711亿元,同比增长27.8%,占总收入比例达67.9%。提前超额完成2017年制定的“五年收入规模过千亿、外部客户收入占比过半”战略目标。

但亮眼成绩背后,隐忧依然明显。

京东物流营业成本由去年同期的671亿元升至989亿元,,同比上涨47.4%。2018年至2020年,营业成本为368亿元、464亿元、670亿元,营业成本不断攀升。

员工薪酬福利支出达到358亿元,同比增长37.3%,自营配送人员超20万人。此外,销售和市场推广、研发、服务外包、仓库租金成本等也有一定上涨。

基建投入也在扩大。过去一年新增仓库约400个,共运营超1300个仓库,43座“亚洲一号”大型智能仓库中新增的11座已覆盖二三线及以下城市。

肉眼可见,京东物流的重资产属性仍在加强。得益于此,京东物流已在全国93%的区县、84%的乡镇能实现当日达和次日达,用户体验得以优化。

成本之累,也不可不察。2021年,外包成本404亿元,同比增长54.70%;一般行政开支28.67亿元,同比增长70.78%;销售及市场推广开支30.78亿元,同比增长69.54%,均高于同期收入增速。

由此代价是毛利润、毛利率双双下滑,全年净亏156.6亿元,上年同期亏损40.4亿元。

显然,规模高增的京东物流依然是个吞金兽、净亏加剧何时迎来盈利呢?

京东物流方面表示,上半年亏损主要原因是在物流基础设施、技术和人员等核心资源的战略性投入布局,伴随业务量提升、技术迭代升级和精细化管理能力优化,规模经济效应得到释放,盈利水平得到持续改善,2021下半年实现盈利。

是否乐观,仍需时间作答。

至少目前看,京东仍在加码重资运营。

京东财报披露,对中国物流资产的持股比例达到约80%。2022年2月,其又对达达集团进行增持。

近日收购德邦一事,更是沸沸扬扬。

行业分析师郝瑞表示,京东的商流自营+物流自营这种重资产模式,曾被视为负“重”前行,十分不讨喜。但在反垄断浪潮下,平台经济成为监管重点,号称“以供应链为基础的技术与服务企业”的京东反而挣到一份优势。不过,能否真正用好这份优势、发展节奏拿捏有度依然是一个时间考量。

所言不虚。以德邦为例,京东物流缺外部订单,正好可用德邦流量补充,尤其大件快递的配送能力方面,有利巩固京东护城河。但看看德邦业绩,这份收购是否乐观也要打一个问号。

2021年德邦也由赢转亏,仅上半年亏损1.59亿元,前三季度累亏2.50亿元。2021年年度预告预测,公司将亏3.71亿元至4.84亿元,同比扩大176.04-229.56%。

行业分析师李晨表示,物流业进入门槛不高,企业间竞争激烈,价格上升空间有限。同时,人力和运营成本高企,使得行业利润两头承压,长期价格战更让企业承压明显。京东物流大手笔收购德邦,是捡个金瓜还是大雷,除了考验标的成色、也考验京东整合协同能力、综合运管能力,并非一买了之。

3月25日,据京东物流公告,其将以每股20.71港元的价格向投资者配售1.505亿股股份。扣除所有费用、成本及开支,发行配售股份的估计募资净额约31.02亿港元。

据京东集团公告,其透过全资附属公司京东实体与京东物流签订认购协议,据此,京东实体同意认购,京东物流同意发行2.614亿股京东物流普通股,每股价格与京东物流配售相同即20.71港元,预计募资净额6.92亿美元,约44.02亿元人民币。

京东集团表示,京东物流配售和京东认购事项完成后,京东集团将透过京东实体将其在京东物流的股权维持在约63.46%,并继续将京东物流的财务业绩并入财务报表。

玩味的是,对此大动作,市场似乎不乏观望情绪。当日,京东物流收盘价19.84港元,大幅下挫13.74%,28日再跌7.26%。

4

较劲时刻冷思

新业务也是“烧钱”的主儿。

2021年,新业务收入260.63亿元,同比增长48.07%,经营损失高达105.99亿元,同比增长-105.99%。成为导致京东集团业绩下滑的主要原因。

拉长维度,过去三年来,京东累计用于商品采购、基础设施、技术研发、物流履约、员工薪酬福利、品牌商家扶持等实体经济相关投入总额超2万亿元。2021年京东集团在非美国通用会计准则下的经营利润134亿元,经营利润率1.4%。

无需赘言,在盈利和规模之间,京东集团更趋向选择后者。

利弊几何?是重速轻质还是赢在未来,仁者见仁,留给时间作答。

客观而言,从京东系上市节奏看,这份未来布局成绩是可拿出手的。

以刘强东为例,虽已退居一线,但依旧影响着京东管理体系、布局体系,如今其四家企业已成功上市,京东科技也是预备军。

资本热捧背后,不得不说,槽点问题外,京东也有不少价值闪光点。

聚焦基本面,技术是京东发展的核心优势、重要壁垒。重物流模式,也被市场认为有利保障京东供应链优势,促使其业绩较同行更具韧性。

最新财报显示,2021年京东研发费163亿元人民币(26亿美元),高于2020年的161亿元。

得益于技术赋能,精细化及运营效率提升明显。2021年第四季,京东在近1000万自营SKU商品的基础上继续保持运营效率全球领先,库存周转天数进一步降至30.3天,在过去三年间加快8天(这一数字在2021年Q1、Q2、Q3分别为31.2、31、30.1);应付账款周转天数进一步降至45.3天,过去三年间缩短了近15天。

据wind数据,京东当前存货周转率达到12.23%,去年同期为10.90%,高于四季度亚马逊的9.77%。

2021年,京东相继在英国、德国、荷兰、中东等地陆续开仓运营近80个保税仓及海外仓,其中超一半为自动化仓。以荷兰为例,京东自动化仓仅用短短四月就完成从筹备到开仓全过程。

传统零售领域,也有夯实喜色。德勤《2022全球零售报告》称,京东集团成为全球十大零售集团之一,是首次跻身世界前十的中国企业。

这些韧性张力,无疑是京东、刘强东的资本加分项。

不得不感叹,短短几年,中国电商江湖变化万千。马云曾吐槽自营电商模式没前途,然2022年2月,阿里宣布正式进军自营电商。

刘强东扳回一局的同时,更强竞争也是避无可避,叠加自身增速放缓,成长挑战、能否守住原有优势、并打开新成长想象,仍是一个灵魂思考。

不算苛问,大象起舞本就不是易事。无论守业还是拓业,都需步伐精准、慎之又慎,没有多少试错可能。

新曲线、新故事仍在持续亏损、培育尚有时日;传统利润奶牛就容不得半点差池,面对劲敌咄咄杀入,压力想必自知。

重返亏态,关键较劲时刻,少不了战略布局、前瞻布局,资金“子弹”必不可少。那么全年的净利下滑,两季度亏损自然不是加分项,也是外界顾虑所在。

据新消费日报消息,日前,京喜拼拼广东供应商陶英称,公司采购通知将退出市场,合作中止,随后该名采购也被裁员。这一说法也得到四川、河北、江苏、海南等多地供应商证实,且都是临时接通知,业务被砍。

虽然“大面积裁员”事件闹了乌龙,但网上流传的“毕业须知”,仍让京东遭遇口诛笔伐。

有网友调侃,既然裁员信写的如此“情谊满满”,能不能选择留级、不想被强制毕业。

平心而论,人员裁撤是企业合法权利,结合上述业绩不利,节流增效本无可厚非。但裁员毕竟是沉重话题,相比“毕业快乐”的轻松朴侃,避免“伤口上撒盐”,对被裁者多些同理心或更可取些。

毕竟将心比心,无论眼下亏态、新老业务挑战,还是一路起伏成长,投资者、市场、舆论对京东从未“毕业须知”,耐心信心并不吝啬。

本文为首财原创

原文标题:京东集团连亏两季 较劲时刻冷思什么?

-

德邦“卖身”京东,是深思熟虑还是盲目冒进?

2022-03-22 -

德邦快递改姓,京东物流蝶变

2022-03-17 -

油价最糟糕的时刻尚未到来

2022-03-15 -

京东百亿鲸吞德邦,崔维星结束长跑

2022-03-14 -

关键时刻,“股神”突然出手!300亿狂买石油股,嗅到了什么?

2022-03-14 -

历史最高净利!京东方、木林森发布2021业绩快报

2022-03-14 -

抱上苹果大腿,京东方2021年净赚了258亿,抵过去10年

2022-03-14 -

每位投资者在关键时刻都必须注意的3种稀有金属

2022-03-12 -

华为的力挺助京东方取得成功,却被苹果摘了桃子

2022-03-10 -

京东方发布2021年财报:营收近2200亿元!

2022-03-10 -

AI业务强劲增长,百度迎来了“推卒过河”的纵横时刻

2022-03-02 -

京东方因冬奥出彩,却曝出了另一家称霸全球的中国科技企业

2022-02-17 -

冬奥会的屏幕京东方造?利亚德不高兴了,我们占70%,京东方30%

2022-02-16 -

京东方新成立一家科技公司!经营范围包含集成电路设计

2022-02-11 -

广汽本田的百万辆时刻,或是郑衡高升广汽集团之时

2022-02-09