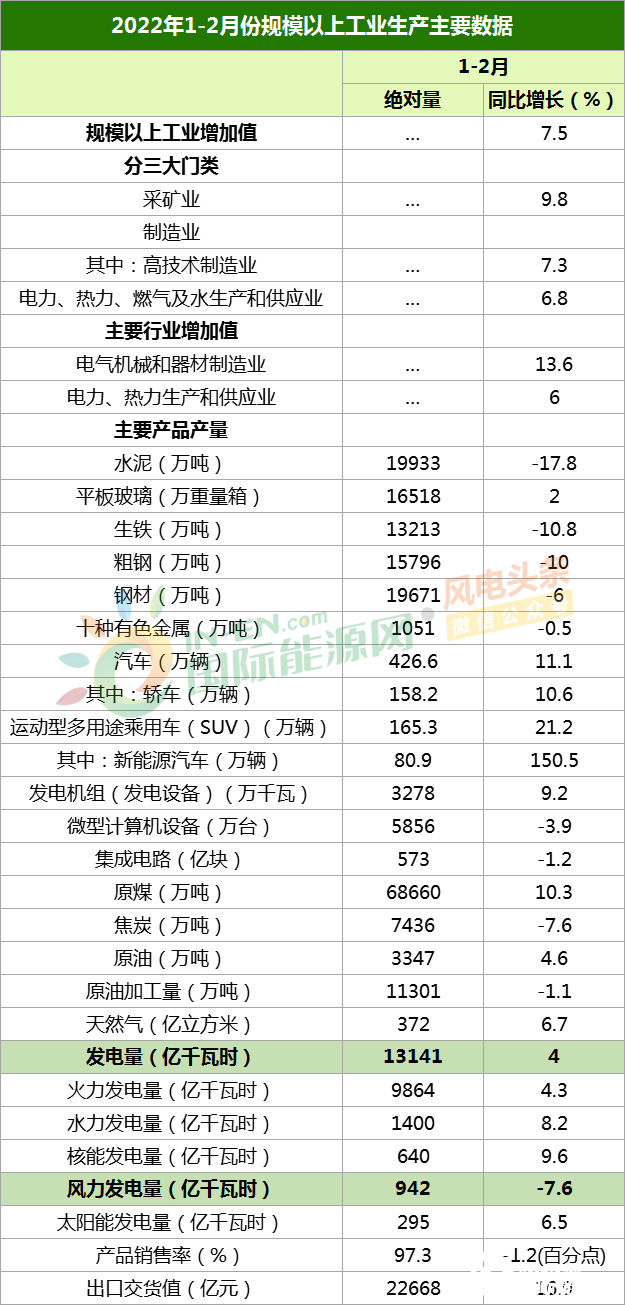

数据 | 1-2月全国风力发电量942亿千瓦时!国家统计局发布规模以上工业生产数据和能源生产数据(最新)

从西方国家去年春天收购阿纳达科石油公司以来,并没有很多以二叠纪为中心的并购交易(纽约证券交易所:OXY)。当时,贤哲和专家们普遍预测并购狂潮会加剧这种情况。它没有发生。可能的原因是,这笔交易给OXY带来了很多影响,“对在黑暗中发光的恐惧”可能平息了其他潜在袭击者的嗜好。一阵子。

然而,没有什么比它的时代来得更强大的了,而当前的二叠纪破产和资产减记浪潮为并购鲨鱼开始绕石矿场提供了拐点。

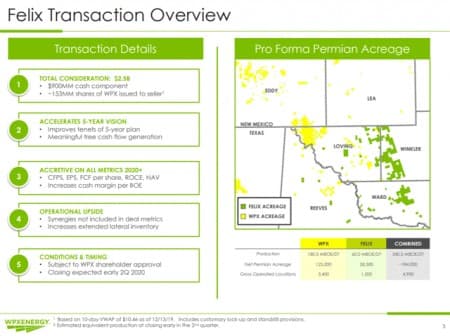

去年12月,Felix Energy(私人持有)对WPX Energy(纽约证券交易所:WPX)和2020年第二季度的“结婚日期”。有趣的是,市场批准,WPX股票在圣诞节前获得了不错的提振。Piper Jaffray的股票分析师简单地说:

Piper Jaffray的分析师表示:“总体而言,这笔交易“乍一看似乎对WPX有利”,因为该公司正以诱人的估值增加特拉华州的规模,并逐步摆脱Williston盆地,而Williston盆地有望在未来几年耗尽库存。以目前的活动速度。

令人…震惊的是,半年前,市场上出现了关于“ OXY交易”的所有“ Sturm und Drang”,这是一笔相当可观的交易,并没有受到嘲笑。巧合?我的“蜘蛛意识”开始发麻,我决定仔细研究这笔交易,看看我是否能找出使这一行之有效的原因。

有了这些信息,也许我们可以看到“指日可待”并打电话给下一个二叠纪玩家。那就是生意的乐趣和金钱所在。

战略依据

“战略依据”一词表示该公司的管理层希望将业务扩展到下一季度,并在我看到时帮助给我“温暖的模糊感”。高级管理人员真正的工作,就是他们赚这么多钱的原因,是要使公司在五到十年内成长。他们有中层经理来日常经营公司。大家伙们必须阅读茶叶,并在荒野中绘制路线图。这是WPX的首席执行官里克·蒙克里夫(Rick Muncrief)对此次交易的评价:

“以高风险,不影响杠杆的方式提前实现我们的计划与我们的机会主义方法是一致的。

在备考的基础上,WPX预计在2020年以每桶50美元的价格产生大量自由现金流。收购之后,每股现金流,每股收益,每股自由现金流,已用资本回报率和现金利润率都有望增加。

WPX还期望继续进行机会性的股票回购,以实施先前提到的股息计划,并在2021年底之前将杠杆率降低至1.0倍。

WPX的所有交易经济学都基于每桶50美元的油价,没有提高开发成本或提高运营效率的假设。但是,WPX认为,通过获得规模效应所产生的协同效应,存在着巨大的上涨空间。”

我已经强调了对我来说,以上引用最相关的评论。“规模”,如果您在过去一年左右的时间里在OilPrice上阅读了一些有关二叠纪的文章,您已经听过我在谈论这个概念。这是我对北美页岩气开发成功的运营商所拥护的五个原则之一。如果您以某种方式错过了它们,或者自从上次阅读它们以来已经睡了一两个时间,它们又来了。

岩质规模后勤生产成本低技术比例尺应该位于顶部。规模有助于降低生产成本;资源基础越大,则每个桶分配的成本越多。

费利克斯的资产

在这里,规模开始具有意义。每年50个左右的1,500个钻探地点意味着30年的商机。WPX有望获得约1,500个可钻位置总量(主要是2英里的横向长度),这与其在特拉华盆地核心Stateline地区的现有位置所产生的回报竞争。不是太寒酸!

Felix在盆地的超压油性部分拥有58,500英亩净面积,并设有6个生产性工作台。要拥有几乎所有的Wolfcamp和Third Bone Springs权利,还需要大约25口井,其中大约一半的井预计将在2020年钻探。

Felixs最近的多井垫板具有至少12个月的累计总产量,平均每口井平均约有240,000桶石油,垫板平均范围为每口井213,000至260,000桶。Felix的平均侧向长度为每口井9,200英尺。

资源

Felix的种植面积一直在提供顶级性能的油井,并且表现优于许多大型公司。WPX以其25亿美元的价格,以每亩4.2万美元的价格获得了5.85万英亩的土地。作为参考,OXY的APA出价在$ 80Kper每英亩范围内。我不会基于这种差异在这里对OXY交易做出判断,市场一直在为我做这件事。我的观点是,WPX / Felix事务看起来不像使用OXY指标宰杀一样。

WPX的种植面积基数也增加了50%以上,与他们确定的钻探位置大致相同。

资源

Felix是合适买家的自愿合作伙伴

费利克斯能源公司(Felix Energy)在2018年末表示有意出售。当时,页岩面积的估价要高得多,在每英亩70-80K范围内。费利克斯可能希望在那个时代被抢购一空。路透社的一篇文章评论:

“今年早些时候,RSP Permian和Energex Corp.(NYSE:EGN)分别被Concho Resources Inc(NYSE:CXO)斥资80亿美元和Diamondback Energy Inc.(NYSE:FANG)斥资92亿美元收购。康乔以每英亩的价格支付了超过7万美元。”

欧佩克将动荡引入市场,对全球能源需求下降的担忧可能导致对这一目标的关注不足,并使谈判增加了一年左右的时间。当他们认真对待它时,市场已经下跌了不少,35亿美元变成了25亿美元。对WPX股东有利,对费利克斯(Felix)的人们来说是艰难的。尽管如此,WPX避免了与真正不希望被收购的管理层的激烈竞争。还是一场竞战。一场胜利,如果有的话就赢。

截至2019年第三季度WPX Financials

WPX一直在增加产量。在今年第三季度,他们报告了每天173,400桶油当量/桶,比2018年同期的123,800桶油当量/桶增长了40.1%。对于他们来说,可以合理地期望他们退出这一年的范围为每天162,000 boe-167,000 boe。

到目前为止,该公司在第三季度报告中还需要做一些事情。那些主要围绕诸如租约和设施费用之类的可修复东西从每年每桶油当量的5.92美元增加到了每桶油当量6.02美元。收集,加工和运输费用大致相同。这些价格从每桶油当量的2.29美元跃升至每桶油当量的3.10美元。

最后,整体杠杆从20.7亿美元上升到22.2亿美元。该公司在电话会议中提到的一些问题,并承诺使净杠杆率下降至EBITDA的1倍左右。按年度计算,公司第三季度的EBITDA为3.52亿美元,意味着EBIDTA为14.1亿美元,净杠杆率为1.57。考虑到他们对油价的适度假设,因此这似乎可行。

资源

上述财务状况表明,WPX是一家管理完善的公司,对在变化的市场中保持相关地位需要明确的愿景。当然,在资本支出受限的时代,他们的同比产量增长了15%,充分说明了管理层的执行能力。

接管另一家公司并使其变得更好的良好基础!

那么下一个是谁?

对于那些口袋里有钱的人来说,交易可能会变得更好。许多较小的公司将靠近边缘,以折扣价出售或面临太多债务,重组甚至可能破产。当拥有高额钱包的玩家跟注时,他们将没有太大的讨价还价的位置。

那么,我们的挑战就是弄清楚谁是谁。谁拿到钱了,谁愿意跟土耳其说话。

埃克森美孚(纽约证券交易所:XOM)雪佛龙(NYSE:CVX)和壳牌(NYSE:RDS.A)(RDS.B)以及较小范围的BP(NYSE:英国石油公司(BP)和法国道达尔公司(纽约证券交易所代码:TOT)都有大量现金去购买一家拥有强大资产的优秀公司。

不仅是超级专业人士,还有一些规模较大的公司,这些公司拥有多余的现金,其中包括:康菲石油(纽约证券交易所:COP),EOG Resources(NYSE:EOG),Pioneer Natural Resources(NYSE:PXD),Noble Energy(NASDAQ:NBL),Devon Energy(NYSE:DVN)和Diamondback Energy(NYSE:FANG)。对12月份WPX交易的回应将使所有这些机构备受关注。

可能是大鱼盯着具有良好资产基础的小鱼的情况。举例来说,虽然埃克森美孚可能会吞并像EOG Resources这样的半大型公司,但EOG可能会考虑在华尔街进行钻探。我们的估计不会在二叠纪引发并购链反应。

你的外卖

总结一下。如果我不得不选择一种对其他候选人的测量有用的东西,那将是他们在二叠纪的主要种植位置。岩石质量是生存的关键。接下来是他们愿意达成协议。每英亩70-80K美元的日子可能是过去的日子,除非我关于北美此处资产的其他理论之一相对于几乎其他任何地方的同等资产都被低估了。除了在沙特阿拉伯的Ghawar以外,在资源基础和发达的基础设施方面,没有与二叠纪同等的陆上资产。有一天,我认为市场会认识到这一事实。最终,主要目标将是在当今市场上表现不错的公司,但可以通过合并的协同效应使其做得更好。

理查德·蒙克里夫(Richard Muncrief)可能在第三季度电话会议中就收购案提出了一些建议,早在宣布与费利克斯达成交易之前。这是为了回答一位位置恰当的分析师的挑逗问题。

他说:“我确实认为有些公司无论是在公共方面还是在私人方面,都需要真正考虑将自己变成一个更强大的实体。但这将是他们的号召力,以及一切将如何进行。但就我们而言,我们确实认为整合需要在我们的行业中排名第一。第二,要确保这是真正的增值而不仅仅是建立规模或建立存货的技巧,这是一个棘手的问题。第三,对我们来说,它确实需要纳入我们的五年计划。如果我们能直视自己的眼睛并说,这笔交易支持着我的观点,

如果还有其他石油高管在考虑同样的情况,并希望“敲响手指”,这也不会令我感到惊讶。

-

民权活动人士为何支持天然气

2022-03-15 -

伊拉克对石油专业人士风险太大吗?

2022-03-14 -

2019年最好和最差的石油专业

2022-03-13 -

对西方石油专业人士的最大威胁

2022-03-13 -

石油专业人士正在准备10美元的石油

2022-03-12 -

预计石油专业人士会有更多减记

2022-03-11 -

石油专业人士引领油气并购热潮

2022-03-09 -

当听障人士实现手语自由:手语AI平台的产业狂想

2022-03-08 -

石油专业人士忽略了气候目标

2022-03-07 -

石油专业人士联手启动全球最新原油交易

2022-03-07 -

石油专业人士在二叠纪去讨价还价

2022-03-04 -

石油专业人士对甲烷法规的回退不满意

2022-03-04 -

石油专业人士旨在拯救阿拉斯加的LNG梦想

2022-03-01 -

超级专业人士着手拯救阿拉斯加液化天然气

2022-02-26 -

这个天然气专业只是确保其生存吗?

2022-02-26