重要股东违背承诺减持收监管函,隆基绿能遭部分机构下调盈利预测

《投资者网》谢莹洁

编辑 吴悦

光伏产业链再次重启涨价趋势。中国有色金属工业协会硅业分会数据显示,7月的第一周,国内单晶复投料成交均价为29.16万元/吨,国内的硅料价格已创近10年新高。

作为行业龙头,隆基绿能科技股份有限公司(601012.SH,下称“隆基绿能”)发声:“目前公司维持全年出货目标不变,即硅片90-100GW,组件50-60GW”,并在官网公布了其单晶硅片产品的最新报价,报价环比均有所上涨,且涨幅均超过6%。

而与此同时,部分研究机构下调了对公司的盈利预测;消息面上,因股东减持违背承诺,上交所6月6日就相关事项发出监管工作函。

业绩上涨与股东减持

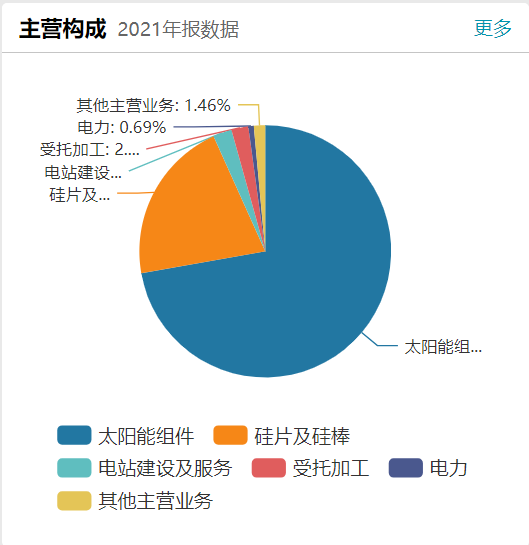

公开资料显示,2000年,隆基绿能从硅片业务起家,并沿着光伏产业链展开了一体化布局,业务涵盖硅棒、硅片、电池片、组件,并布局集中式地面电站和分布式光伏屋顶(含BIPV)的系统解决方案、光伏制氢等领域。

目前,隆基绿能主要深耕单晶硅片和组件环节,并已跃然成为全球第一的龙头。2019年至2021年,其营收分别为329亿元、546亿元、809亿元,归母净利润分别为52.8亿元、85.5亿元、90.8亿元。

进入今年第一季度,隆基绿能营业收入186亿元,同比增加17.3%,归母净利润26.62亿元,同比增加6.46%。

尽管如此,部分财务数据并不乐观。如在2021年,其硅片产能利用率仅为72.4%,组件产能利用率也只有68.5%,硅片业务毛利率因此同比下降2.8个百分点至近27.5%。

与此同时,“后浪”正在加速扩产,挤占其市场份额。以组件出货为例,隆基绿能在一季度出货量为6.35GW,不及晶科能源(JKS.N,8.03GW)、天合光能(688599.SH,7.1GW)、晶澳科技(002459.SZ,6.6GW),与2021年的强势表现存在较大差距。

消息面上,隆基绿能正遭受股东违规减持质疑。4月1日至5月20日,陕西煤业减持隆基绿能约5900万股,占比1.09%。以期间均价67.36元/股计算,此番减持金额达到39.74亿元。

6月6日晚间,上交所就上述事项发出监管工作函,原因是2020年7月,陕西煤业在结束一轮减持后曾承诺,鉴于对隆基绿能价值的长期看好,其直接持有的1.46亿股锁定24个月。

无独有偶,据新华财经报道显示,公司董事长、非独立董事钟宝申减持了1960万股股份,并于4月8日在上交所网站进行了事后填报,但未进行公开披露。

隆基绿能发布声明表示,董事长钟宝申因家庭财产分割于4月6日办理了证券非交易过户业务,涉及公司股票1960万股;本次持股变动原因为非交易过户,并非卖出交易。

部分机构下调盈利预测

目前在光伏组件领域,出现了硅片尺寸标准之争,尤其是210mm硅片与182mm硅片之间竞争尤为激烈。

尺寸更大单块组件可实现更高功率,并有效降低成本,进而带动度电成本的下降。在此背景下,隆基绿能面临着中环股份(002129.SZ)的挤压,后者较早主张大尺寸路线。

体现在财务数据上,隆基绿能2021年固定资产减值损失为8.72亿元,同期中环股份为3.48亿元。

同时,公司对M6尺寸PERC电池组件功率产线设备的处置损失达到3.54亿元,同比增长约10倍,而中环股份处置损失为39万元。

受硅料涨价、行业产能过剩等影响,隆基绿能于2021年年初调低开工率,2021年上半年开工率不到80%,公司还对M6尺寸硅片进行降价。但由于未能完全消耗库存,公司年末计提了2.5亿元存货跌价减值。

种种因素作用下,2021年,隆基绿能扣非净利润为88.26亿元,同比仅增长8.4%,而在2019年及2020年,该指标同比增速达到117.3%、60%。

在隆基绿能的投资者互动平台,不乏与中环股份有关联的问题,有投资者指出:“面对中环厚积薄发的技术储备,以及210mm尺寸迅速上升的市场占有率,公司如何应对?作为光伏的龙头企业,为何研发资金只有中环的一半,公司是否更注重市场营销,不太注重技术研发和积累?”

隆基绿能表示:“2021年,公司研发投入达到44亿元,同比增长69.55%,多项核心技术与产品处于行业领先地位。硅片尺寸问题不属于行业技术壁垒问题,不管是哪种尺寸的硅片产品,应以最终应用到组件产品上能够给终端客户带来多少价值作为衡量依据。”

尽管隆基绿能依然看好自身未来前景,但部分研究机构仍保持谨慎。开源证券在研报中指出,受制于成本端压力公司盈利处于短期低谷,下调今明两年盈利预测,预计公司2022-2024年归母净利润有望达到137.28( -9.75)亿元 、172.17( -16.38)亿元 、213.01亿元。

东吴证券也下调了盈利预测,2022至2024,预计其归母净利润为135.26亿元、176.35亿元、221.36亿元,此前预计2022年及2023年分别为142.17亿元、190.4亿元。

布局下游应对涨价

由于产业链运转滞后,硅片、组件、电池等多环节供应不畅、周转效率降低,市场加大了对硅料供需缺口将向后延长的担忧。受此影响,光伏产业链又重启涨价趋势。

根据中国有色金属工业协会硅业分会数据,7月的第一周,国内单晶复投料价格区间在28.8万元至30万元/吨,成交均价为29.16万元/吨。当前,国内的硅料价格已创近10年新高。

隆基绿能在投资者互动平台表示:“硅料涨价对公司经营形成了一定压力,公司将依托自身的核心竞争力,及时跟踪行业变化,灵活调整经营策略,进行积极有效的应对。公司参股了有关硅料企业,其中参股四川永祥新能源有限公司15%的股权,参股云南通威高纯晶硅有限公司49%的股权。”

企查查数据显示,隆基股份对外投资信息多达28条。今年5月,其持股98.67%的无锡隆基硅材料有限公司注销备案。

从账面资金来看,隆基绿能的资金相当充裕,应该足以支撑对外投资。2021年,其货币资金为291.72亿元,其中银行存款有264.83亿元,

但奇怪的是,另一方面,隆基绿能仍在增加借债,截至2021年年末,其一年内到期的短期负债合计43亿元;同期对控股子公司担保金额合计179.3亿元,担保额占净资产比例38.5%。

另据中国裁判文书网,5月16日,因未按时履行法律义务,隆基绿能被法院强制执行,执行标的9671元。

有财务人士分析称,这与企业的整合能力高度相关,一些企业对部分子公司整合能力不足,财务权掌控力较弱,实现不了集团范围内资金的统筹使用,名义上是子公司,实际上财务管理有些失控。(思维财经出品)

来源:投资者网

原文标题:重要股东违背承诺减持收监管函 隆基绿能遭部分机构下调盈利预测

-

新能源产业链成市场主线 机构频繁上门调研

2022-07-08 -

聚灿光电将于7月7日召开第二次临时股东大会

2022-07-05 -

上能电气逆变器市占率前三上市后净利两连降 股价暴涨3倍股东精准套现10亿再抛5亿减持计划

2022-07-04 -

亨通光电控股股东亨通集团质押415万股 用于银行授信提供增信

2022-06-21 -

江苏省内公共机构能耗全面实现数字化监管

2022-06-20 -

汽车股票也疯狂!长安减持,比亚迪、长城回购

2022-06-16 -

《核电厂消防验收评审实施细则》政策解读

2022-06-07 -

太粗心还是不专业?和而泰公告惊现“临死股东大会”

2022-05-17 -

股东同意!英特尔54亿美元收购Tower半导体计划进展顺利

2022-04-26 -

碳中和投资需求达数百万亿元 应关注三大机遇

2022-04-26 -

两部门:做好煤炭等能源供应的金融服务 保障电力煤炭等能源稳定供应

2022-04-19 -

净利润涨幅超133%、大股东增持!中环股份进入新的高速增长期!

2022-04-19 -

两部门:保障电力煤炭等能源稳定供应

2022-04-19 -

华鲁恒升:800家机构“闭眼”投票,10倍化肥股的新征程

2022-04-15 -

中国高校人工智能专业及研究机构大全

2022-04-13