AI公司专利纵横对比:无专利不足以语创新

鉴于能源界的大多数注意力都集中在即将举行的欧佩克会议上,以及石油部长们是否会同意减产以帮助提振油价,现在正是时候回顾为什么液化天然气行业也密切关注油价的好时机。

LNG的传统定价结构—石油链接定价

世界上绝大多数(约70%)的LNG交易使用竞争性的燃料指数(通常基于原油或燃料油)定价,被称为“石油价格指数”或“与石油挂钩的定价”。与石油挂钩的定价的最初理由是,天然气的价格应设定在最佳替代天然气价格的水平。从历史上看,最好的替代方法是重质燃料油,原油或粗柴油。尽管石油和天然气的可替代性随着时间的推移而下降,但传统的与石油挂钩的价格仍然存在。

在亚太地区尤其如此,那里的LNG合同通常基于与日本海关结算的原油价格(JCC,或“日本原油鸡尾酒”)的历史联系。这是因为,当LNG贸易在日本首次开始时,日本的发电就严重依赖石油,因此早期的LNG合同与JCC相关联,以消除与石油价格竞争的风险。

对于供应商而言,与石油相关的合同传统上提供了确保项目融资和投资回报的手段。由于液化天然气项目是数十亿美元的投资,因此通常需要长期的,与石油相关的合同来支撑该项目,以确保贷方提供项目资金。对于有供应安全隐患的买家,尤其是日本和韩国,与石油相关的合同还确保了长期合同为项目提供基础的足够的新LNG供应,并降低了项目开发商的风险。

在北美,天然气市场最初以长期的石油合同以类似的方式运作。在1980年代和1990年代开放北美天然气市场时,开发了“集线器”系统,现在,天然气在遍布北美的40多个主要中心或枢纽进行交易。最著名的是路易斯安那州的Henry Hub,它是NYMEX天然气期货合约的价格参考。

最近的定价问题

在过去的几年中,亚洲买卖双方之间就长期液化天然气合同的替代定价结构的讨论日益增多。美国作为主要的液化天然气出口国的出现对推动这一讨论产生了重大影响,因为大多数美国液化天然气合同都是与亨利·哈伯(Henry Hub)而不是石油相关的“采用或付款”形式的合同,而买方则是液化向LNG出口码头开发商收取通行费。

目前,液化天然气市场供过于求,而澳大利亚和巴布亚新几内亚则有新的供应。2016年2月,Cheniere Energy运送了第一批美国LNG出口货物,此后一直在增加产量。随着另外四个在建项目的提议以及更多项目的提出,美国有望在未来几年成为全球最大的液化天然气出口国之一。

(点击放大)

由于各种因素,包括大多数国家的经济前景不佳以及廉价煤炭和可再生能源的竞争,在大多数地区需求疲弱的时候,这种新供应正在市场上出现。因此,这是一个“买方”市场,买方正在利用这一优势来寻求更灵活的价格和合同条款。考虑到当前的供过于求,新买家越来越不愿意签署与石油相关的长期合同,而是寻求更多的中期和短期合同。

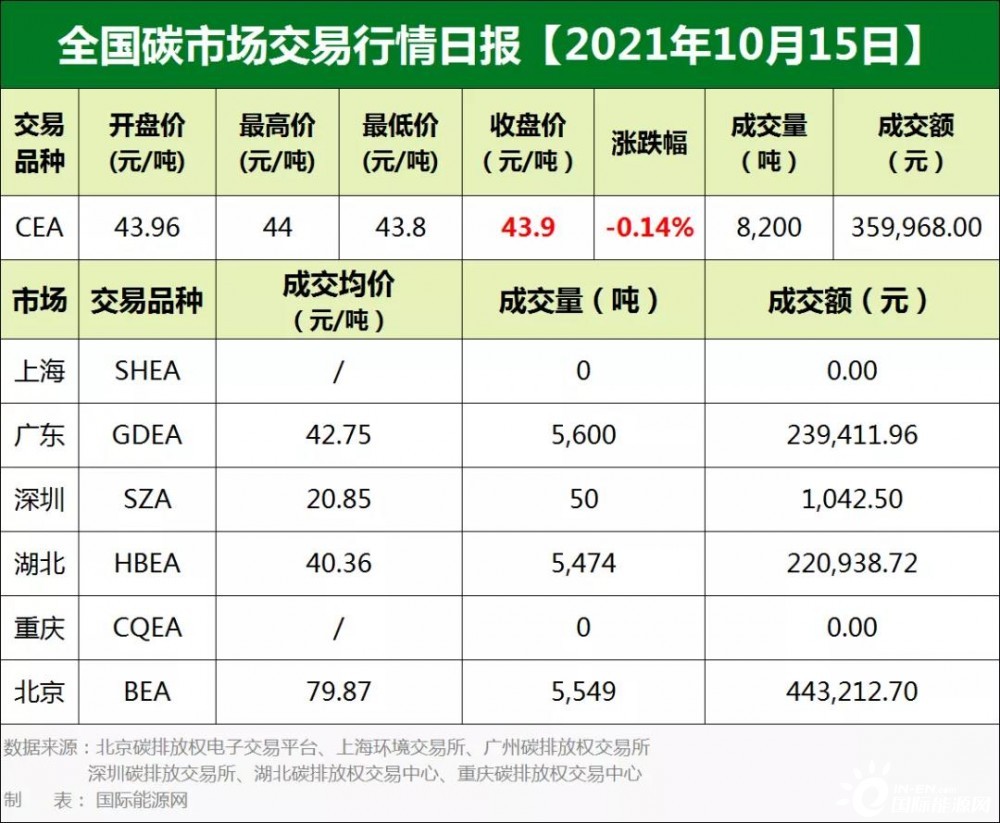

自2014年以来,亚洲现货LNG价格已经下降了一半,买家也开始转向不断增长的LNG现货市场。

(点击放大)

尽管有争议的是现货市场将继续增长多少,以及液化天然气最终是否会像石油一样成为真正的全球商品,但大多数行业观察家预计液化天然气市场将继续从传统的长期刚性结构中发展,与石油相关的合同,其结构更加动态,灵活,可以更好地反映市场现实。

-

欧佩克会议:真正的表演在场上

2021-10-16 -

可以预期削减哪些非欧佩克生产国?

2021-10-16 -

欧佩克能否长期坚持到底?

2021-10-16 -

欧佩克还有希望吗?

2021-10-15 -

伊朗和伊拉克退出欧佩克下次会议

2021-10-15 -

俄罗斯支持的欧佩克协议重振公牛

2021-10-15 -

欧佩克能否达成最后一笔交易?

2021-10-15 -

石油市场尚未购买欧佩克协议

2021-10-15 -

石油价格上涨,因为EIA报告增加了欧佩克的乐观情绪

2021-10-15 -

专家评论:欧佩克石油集会已经结束

2021-10-15 -

欧佩克的生产冻结是否有可能实现?

2021-10-15 -

俄罗斯取消欧佩克传闻,但准备谈

2021-10-15 -

欧佩克传闻继续拉高油价

2021-10-15 -

随着收入持续下降,欧佩克的痛苦只会越来越严重

2021-10-15 -

为什么投资者不应该相信欧佩克的传言

2021-10-14