有序推进充换电,率先使用新能源汽车!国务院印发“十四五”节能减排综合工作方案

北美页岩油气公司已经证明,他们可以通过降低原油价格周期来适应其商业模式。现在,页岩油生产者面临的新挑战是当美联储提高利率时如何调整其财务战略。

自2007年金融危机以来,美联储的利率已从5%下降至1.25%,在雷曼兄弟破产在整个金融部门引发多米诺骨牌效应后仅四个月,即2008年12月创下了0.25%的历史新低。

美联储的行动不足以稳定美国经济,但由于美国国会批准了2009年《美国复苏与再投资法案》,由于受税收减免,量化宽松(QE)支持的国家经济刺激计划,商业活动开始重新出现)和政府支出。

最后,这些恢复措施和美联储降息帮助金融危机后稳定了金融市场。但对美联储而言最重要的是,这导致失业率降低,2017年8月失业率下降了4.4%。

由于这些原因,美联储一直在努力实现利率正常化(将利率恢复至危机前的水平),已经看到市场参与者高度依赖其创纪录的低利率,并通过量化宽松改善了融资渠道。

自2008年底以来,量化宽松政策通过抑制债券收益率(通过购买数十亿美元的政府债券购买债券)来迫使投资者退出债券市场并进入风险更大的股票/股票市场,从而在资本配置决策中也发挥了关键作用。

自危机以来,美联储一直密切关注原油价格,因为当油价下跌时,它们倾向于拉低通胀。但是,一旦它们开始稳定在任何水平,它们对通货膨胀的影响就会随着时间消散。自2017年初以来,不仅原油价格企稳,而且价格也有所上涨,但在这段时间内对美国通货膨胀的影响仍然微弱。

在稳定的经济中,美联储加息将使美元坚挺,由于商品以美元计价,原油价格将更高。因此,尽管这种效果需要时间,但是这将减少对黑金的需求。从这个角度来看,石油价格处于可承受的水平,因此需求不会受到重大影响。

美国页岩油产量已从2009年的平均60万桶/日增加到2017年的454万桶/日。在美国利率跌至创纪录的低点之后,非常规生产方法的快速增长(水力压裂)迅速膨胀,这使得资金非常便宜,可以随时用于任何项目,即使油价低于此水平,其回报率也高于低迷的借贷成本。自2015年7月以来每桶60美元。

在2009年2月至2011年4月之间,原油价格从每桶34.62美元上涨至113.93美元,此举也恰逢股市走强以及受量化宽松影响而导致的美元指数回升。在此期间,高油价加上历史上较低的利率,以比传统/传统石油生产部门所观察到的快得多的速度,促进了美国页岩油产量的增长。

美国勘探与生产公司(E&Ps)可以轻松获得低成本资金,从而在销售收入低下帮助其负现金流融资。2005年,美国E&P累计债务约为500亿美元,而到了自由货币时代,到2011年,他们的金融债务几乎翻了三倍,达到1400亿美元。

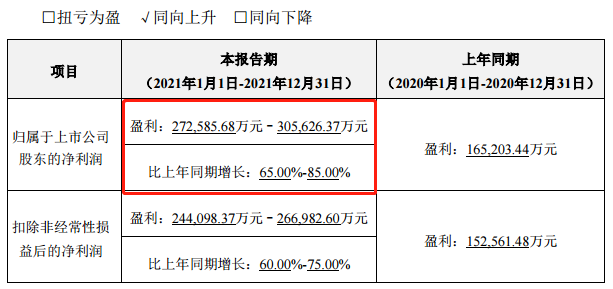

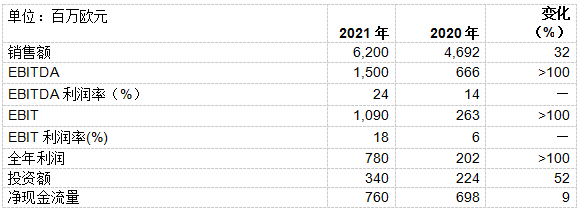

其他使用的现金流量指标,例如EBITDA,也反映了轻松融资来源的增长,页岩油生产商的债务从2005年的900亿美元增加到1300亿美元,这意味着虽然借贷增长了280%,但美国的E&P发现他们的EBITDA仅上升到144%,这为不久的将来进一步积累债务提供了空间。

从2014年6月到2016年2月,原油价格从每桶106.79美元大幅下跌至29.44美元,这是对美联储低利率引发的美国页岩油产量增长的反应。在此期间,勘探与生产公司必须通过减少资本支出来调整其内部成本结构,并优化其运营成本,以在新的,长久的石油环境中保持竞争力。但是,由于石油收入与原油价格一起暴跌,因此无法实现大幅降低成本,消除懈怠并提高生产效率的勘探与生产公司破产。

自金融危机以来,即使利率保持在如此低的水平,银行和其他金融机构也逐渐对向石油生产商提供新的信贷额度保持警惕,从活跃在二叠纪盆地的10家大型页岩油气公司撤出了4亿美元的头寸,尽管某些流域的运营成本降低了50%,这是因为据路透社报道,“压榨商是边做边学”。

尽管石油部门的投资一直难以恢复到危机前的水平,但流入效率更高的美国陆上生产项目的资金鼓励针对常规石油项目或“长周期”项目的“短周期”资源(页岩油)进行有针对性的融资石油出口组织(OPEC)秘书长穆罕默德·萨努西·巴金多强调了这一点。

常规分析将确定,在欧佩克内部,许多成员国之间的收支平衡点较低。根据加拿大皇家银行的研究,沙特阿拉伯的平均每桶成本约为10美元,但考虑到平衡王国内部预算的成本,这一成本几乎飙升了五倍,至每桶98美元左右。

为了在2014年尽力阻止美国不受欢迎的页岩油入侵,欧佩克选择了针对经济方程式供应方的措施,以使原油价格在2014年中至2016年初下降约80%,否认健康的利润率和高收入水平,从而阻止美国页岩油生产商。

具有讽刺意味的是,欧佩克从非常规美国生产商手中夺回失去的市场份额(即扼杀竞争对手)的方法遭到了坚韧的页岩生产商的抵制,他们调整了财务结构以适应新的,以较低价格为基础的长期油价环境。

实际上,世界石油卡特尔采取的行动对那些传统的长周期项目(如深水油田和加拿大油砂)的投资产生了不利影响,而有利于陆上短周期页岩项目。

自从开始一系列旨在增强对美国经济复苏的信心的加息以来,美联储加息已经转移了整个美国页岩油地区的债务融资,从而削减了产量水平。

值得注意的是,由于历史上石油输出国组织和非欧佩克组织削减产量和阻止价格的历史协议,2017年原油成本上升至平均每桶47美元。除了美联储加息对页岩地区的借贷成本产生负面影响外,利率变化还影响了决定油价的两个参数:购买原油的成本(美元实力),以及对页岩油行业的投资决策(风险规避)的审查越来越严格。

这一切都意味着,具有最低风险或最低生产成本的,分级更好的勘探与生产公司仍能够进入债务市场,而其他公司则转向出售股票以帮助筹集所需的资金。

单凭利率的变动,美联储就逐渐将效率低下的页岩油公司从市场上淘汰了。这是世界石油卡特尔一直难以实现的壮举,因为一旦价格上涨到足以允许对未来生产进行有利的套期保值,它们的同行便会仓促地恢复生产。

自美联储开始加息以来,美国页岩油公司已转向股权出售,与2015年通过股权出售获得的150亿美元相比,2016年达到所需资金的两倍(300亿美元)。

展望未来,美联储仍是设定油价的主要角色。不一定是通过提高美元指数来增加购买成本,而是通过减少页岩油生产商的数量。

相关:预计美国石油出口将出现重大飞跃

随着全球通货膨胀率数据继续显示出增长迹象,随着全球最大经济体中的美联储不可避免地走向利率正常化,经商成本有望上升。

在石油卡特尔失败的地方,美联储看起来会繁荣。高低原油价格的周期吸引了页岩油生产商进入该行业,然后将其挤出。尽管如此,可持续利率应通过使非常规生产者挨饿需要大量现金以在未来高交易原油市场恢复生产所需的现金,从而对原油市场的变化带来切实的改变。

随着美联储继续加息,如果勘探与生产公司想生存,他们应该继续提高其运营成本和EBITDA,并减少债务持有量。

路易斯·科拉桑特(Luis Colasante)和塞尔吉·马佐迪拉(Serge Mazodila)的作品

-

德克萨斯州页岩受飓风哈维重创

2022-01-27 -

另一个美国LNG出口项目将于第四季度上线

2022-01-27 -

美国页岩:水是新油

2022-01-27 -

由于美国石油钻机数量下降,油价稳定在50美元

2022-01-27 -

哈维飓风过后,美国开始开采战略石油储备

2022-01-27 -

欧佩克:美国页岩油上升速度快于预期

2022-01-26 -

Google涉欺诈用户定位数据,遭美国4州起诉

2022-01-26 -

美国的石油补丁存在严重的网络安全问题

2022-01-26 -

美国拟向欧洲调拨更多天然气

2022-01-26 -

墨西哥的能源改革将如何影响美国

2022-01-26 -

美国公布芯片报告,缺芯问题或持续至下半年

2022-01-26 -

气候变化裁定会杀死美国的煤炭吗?

2022-01-26 -

美国能源部希望补贴燃煤电厂

2022-01-26 -

欧佩克不受美国石油需求下降的困扰

2022-01-26 -

欧佩克是否会在美国市场占有一席之地?

2022-01-26