春节期间 遭遇进水超标怎么办?

说到这个故事,我们被告知美国的玫瑰色石油前景,我们被骗了。

从本质上讲,骗局是这样的:页岩行业的石油产量预测被高估了。

骗取:名词-欺诈性计划或行为。

骗局不仅影响了美国,而且还严重扭曲了从当前地缘政治到未来石油预测的一切。

有人告诉我们,世界由于自欺欺人和彻头彻尾的谎言而得出的错误结论使我们的未来繁荣陷入重大危险。决策者和普通民众都被误导了,每个人-每个人-都为即将到来的不可避免的大规模油价冲击做好了准备。油价飙升将打破“一切泡沫”

我们在Peak Prosperity的论点是,全球股市和债券市场是巨大的金融泡沫,正在寻找钉子。可悲的是,历史表明,没有像油价飞涨那样尖锐和终结这些泡沫。

而且我们看到价格飞涨。

提醒一下,当资产价格上涨至收入无法承受的水平时,就会出现泡沫。希腊是最近的一个典型例子。2008年,当石油价格飙升至147美元/桶时,希腊再也负担不起进口石油的价格。但是石油是必不可少的,因此无论如何都要购买石油,他们的国际收支平衡都被强调到使他们处于无力偿债状态,然后迅速而可预见地爆发了债务泡沫。剩下的就是历史了。希腊现在是一个废墟国家,其经济也可能与雅典卫城并列。

希腊发生的一切将在任何一个财政上处于边缘地位的石油进口国中发生。提醒一下,美国仍然是石油净进口国(更多内容见下文)。

好吧,如果您认为在2008年大萧条开始时世界债务水平令人目眩的高价,那么在查看下一张图表时,您可能希望在附近昏昏欲睡。

(点击放大)

(资源)

2017年,全球债务总额比2007年高出68万亿美元(!)。就全球GDP而言,这意味着高达50%的增长(从276%增长到327%)。

以每天约9,600万桶的石油消耗量计,每桶石油价格每上涨10美元,这意味着石油消费者每天不得不从利润,可自由支配的支出和债务等方面重新分配9.6亿美元(!)。付款。取而代之的是,这些钱被寄给了石油生产商。

因此,未来的价格震荡将使当前价格增加50美元/桶(使石油总价格回到100美元/桶以上),将转化为每天48亿美元(48亿美元)。那是“每年约1.7万亿美元的”重定向支出,曾经用于其他目的,但现在将流向石油生产国和产油国。

如果不浪费细节,几乎所有在经济上可行的公司,国家和个人都将突然变得不可行并破产。他们的债务和股权持有人,员工以及为这些公司服务的社区将被淘汰。

这就是为什么我喜欢引用吉姆·普帕拉瓦(Jim Puplava)的观点,即油价是新的联邦基金利率。它具有比利率更高的决定经济未来的能力。

例如,如果您想使信贷增长陷入停顿,只需抬高石油价格。这就是2008年发生的事情。

而且它可以-并且非常可以预见-会再次发生。

由于原因,我将在第二部分中简短地进行解释,我预计下一个主要的上行惊喜油价飙升将在2018年下半年至2020年之间到达。

中东现在变得更加动荡

现在,如果中东发生战争,这会加快我的时间表。价格上涨将在敌对行动爆发后的几周内到达,尤其是如果它们影响到贯穿整个霍尔木兹海峡的运输量的话。

快速提醒一下,世界上大约三分之一的石油出口是通过霍尔木兹海峡:这是一个关键瓶颈。即使是一枚飞向一艘油轮的导弹也会在相当长的一段时间内中断所有石油运输。

(点击放大)

海上保险公司不承保战争行为(见规则58),如果船东担心担心沉没的油轮遭受巨大损失,他们自己将迅速停止运输。

所有这些都意味着,第一枚导弹朝那里的一艘船撞去,将很快导致根本没有船只经过海峡。

(点击放大)

(资源)

我在这里再次提出这一风险,就像我在关于沙特阿拉伯最近的事态发展的报告中所做的那样,提醒大家,中东战争爆发将刺破全球金融泡沫(股票,债券,房地产) ,艺术品等)通过非常急剧的油价飙升而实现。

石油经济学

要深入了解欺诈行为的真相,我们只需要了解描述石油业务的非常简单的等式。花钱是在地面上钻一个洞,然后根据从该洞中出来的石油量来赚钱。

进钱,出钱。

(当然,石油钻探涉及很多复杂性,我并不是要削弱许多将我们的精力从地下哄骗出来的有才华的人才。但是高级金融数学并不难掌握。)

我们仅需三个变量就可以了解石油行业的金融数学:C,P和A。

-C-钻井并生产石油的成本。

-P –我们出售石油时的价格

-A –从井中出来的油量。

利润的公式就是(石油价格)乘以(金额)减去(成本)。(P * A)– C =利润

例如,假设当石油在整个销售期间的市场价格为每桶100美元时,我们就花费了1000万美元钻一口井。这口井的收支平衡-即当我们花费的钱最终全部归还时-就是C =(P * A)时。

因此,在此示例中,收支平衡将为100,000桶。100,000桶* 100美元/桶= 1000万美元。

相反,如果我们的油井最终生产了200,000桶,那么我们将有很多利润。当然,如果我们钻一口仅能生产50,000桶的油井,那周三就会赔钱。

现在这里发生骗局:

钻井和运营成本(C)?多数民众赞成在高精度。

从那口井中出来的油量是多少?这也是可以计算和已知的。

但是,司钻所生产的石油所获得的石油价格(P)是多少?好吧,因为这是一个未知数,它代表了业务中的主要风险。根本无法预测石油的未来价格。那么,该怎么办?

好吧,解决价格变量的一种方法是问一个不同于“我们能赚多少钱”的问题。而是问“我们的油井将以什么价格实现收支平衡?”这是一个可靠的,可计算的数字,将我们带入了骗局的心脏。

页岩井能真正产生多少石油?

如果您过去几年一直关注美国页岩产业,那么您可能会非常困惑。

一方面,页岩油生产商在运营的每一年都产生负的自由现金流。他们是烧钱的机器。

但是,另一方面,他们报告的收支平衡价格却急剧下降,并且经常被报告远远低于当前的石油零售价格。这意味着它们应该可以很好地获利。

哪有

既有可能在收支平衡点以上生产,又有可能亏本交出拳头?

好吧,一种方法是报告的收支平衡价格是否不正确。让我们回顾一下收支平衡的简单公式:C =(P * A)。

当媒体报道盈亏平衡价格时,公司真正在做的就是回答这个问题:一旦完全用尽,这口油井将以平均石油价格多少还本付息?

它是这样的。假设我们知道一口井在整个生命周期内的钻井和操作成本为700万美元,并且我们想知道收支平衡的价格是多少。好吧,这一切都取决于所谓的欧元。

预计在整个生命周期中从油井中出来的石油总量(我们的等式中的变量A)称为估计最终采收率或EUR。

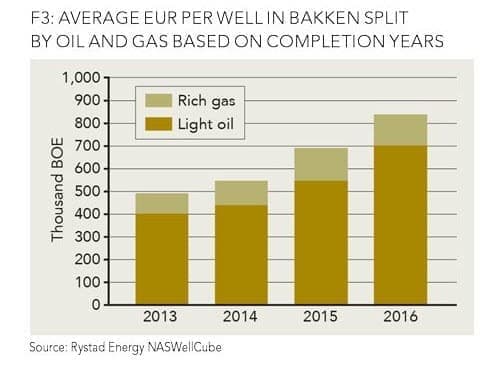

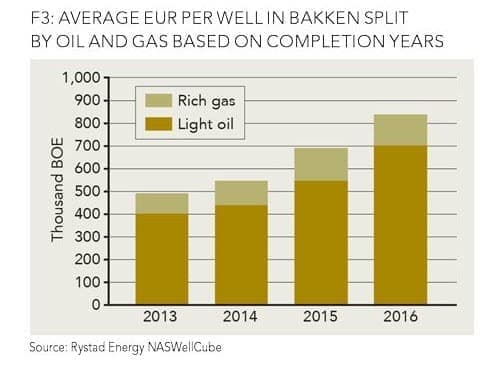

下表显示,如果欧元的终生产量从100,000桶到800,000桶不等,则报告的收支平衡点可能在70美元至9美元之间:

(点击放大)

因此,显然欧元是一个非常重要的数字。不仅是为了报告给投资者的收支平衡成本。这些欧元估算值构成了我们预期不仅可以从给定油井而且可以从整个页岩盆地生产多少石油的基础,因为欧元已被纳入生产模型中。

实际上,它们是唯一最重要的数字,因此正确或接近正确的选择不仅重要,而且绝对至关重要。

现在,让我们利用这些知识来阅读我在著名的石油和天然气杂志上遇到的最新文章。整篇文章都集中在北达科他州的巴肯戏剧中。在口气和结论上,它与我们可能会阅读的有关其他大型页岩气的文章(如伊格福德和二叠纪盆地)完全相似。

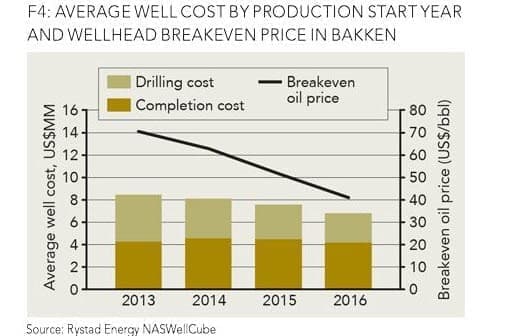

2016年钻探和完井的平均油井成本估计约为680万美元,到年底可能会进一步减少。

根据目前的油井成本估算,2016年平均井口盈亏平衡价格预计为每桶40美元,比2015年的水平下降约20%。

对于在巴肯(Bakken)经营的页岩公司而言,这是一项巨大的成就;运营商设法提高了平均油井性能,同时降低了油井成本。

(资源)

在我们从文章(下面)转到支持图表之前,请仅注意已阅读的内容。现在,平均收支平衡点仅为每桶40美元,比2016年下降了20%(据报道,与2015年相比也出现了大幅下降)。

如果您停止在那儿读书,您可能会想:“酷!正在寻找更好,更快的方法来钻探和解锁更多的石油。我想这个消息证实了未来数十年美国页岩生产富裕的所有这些预测。”

本文提供的第一个图表很好地支持了这种争论。从中我们可以看到,自2013年以来,收支平衡价格每年都在下跌。从70美元降至40美元。棒极了!

(点击放大)

但是,敏锐的眼神也会注意到,钻井成本下降的幅度并不大。他们每口井仅下降了约17%,而收支平衡成本却下降了42%。

是什么造成了差异?您已经知道,…不用欧元,每口井中的石油总量预计会增加。

以下是本文的支持图表:

(点击放大)

圣烟!欧元已从40万桶升至70万桶。那就是增加了75%!

在盈亏平衡情况下,仅一项功能就占了报告的几乎所有下降。再次,随便的读者会原谅的,很酷!这证实了我一直在阅读的有关水平钻孔和压裂的所有惊人技术突破的信息。我们有这个!

这把我们带…到了大骗局

我们在Peak Prosperity的承诺是找到数据并让我们讲故事。

幸运的是,关于油井的生产情况,存在大量公开可用的数据,直到每个油井的月产值。存在巨大的数据集,其中包含成千上万口井的结果,并按年份(开始年份)和精确位置进行了精心分类。

更幸运的是,那里有一些分析师仔细下载了这些数据,然后将其呈现给全世界,因此我们可以得出自己的结论。

但是,许多数据被忽略或删除,以使页岩生产者看上去比实际情况更健康。这是上一篇文章中的图表,它很无奈地选择了用于说明问题的生产数据,但是即使进行了重复尝试,该图表仍然显示出欺诈行为:

(点击放大)

该图显示了一段时间内的累计产量。它描绘了一个故事,说每个年份每年都有更多的石油流出地面。2013年是最低的,2014年是最好的,最后2016年似乎是有史以来最好的一年。

为什么这些数据无益地呈现?因为即使我们有很多年的数据,每个年份的停产时间都为18个月。这些井主要在36个月内枯竭,所以为什么不显示每个年份36个月或更长时间?是因为这样可能会破坏传达的印象吗?

在我们证明情况确实如此之前,只需动一下眼球,然后精神上将这些曲线画出来即可。您甚至可以在前18个月内看到它们变平。在油井寿命结束时(约30年或360个月),欧元和累计产量变为相同的数字。您是否可以在脑海中投射出任何一条在y轴上达到40万桶的曲线(渐近,平坦)?50万左右呢?你能为700,000辩护吗?

在我看来,这些幼犬变得扁平了。即使我给他们足够长的时间,我也可以看到他们达到了300,000到350,000的最高水平。

幸运的是,我们有更多数据可以最终解决该问题。

首先是来自Art Berman的作品,它显示了当您允许运行每个年份的数据时,您会注意到一些非常明显且非常严重的事情:更快的初始生产速度导致稍后更快的下降速度:

(点击放大)

(资源)

尽管此图显示的是每月产量而不是累计产量(我仍然…需要付出一些心血,但我仍然坚持下去),但不难理解,更快的初始生产率将增加一口井中油的采出量。陡峭的下降速度以后将从该值中减去。

换句话说,所有新奇的新技术和钻探技术似乎都只是加速了石油从地下涌出的初始速度,而不是总量!

接下来,让我们再次查看累计产量值,这是按年份或年份。该数据来自Enno Peters运营的出色的ShaleProfile.com网站,该网站完成了所有繁重的数据工作,然后再加倍努力以使其易于绘制图形。恭喜恩诺!

页岩井非线性消耗。那里有一些复杂性,但对于外行以为它们呈指数级耗尽的方式并不太准确。足够靠近才能到达目的地。

因此,当将这些井的日产量和累计产量绘制在对数图上时,所得的下降“曲线”变为直线。要弄清这些油井或欧元最终将从这些油井中释放出多少石油,仅通过数据延伸一条直线并查看其指向并不是太不准确。

当Bakken井完井后,我们得到下一张图表:

(点击放大)

(资源)

在2010年至2015年之间,每年都会绘制每口油井的图,并分成每半年一次的年份。也就是说,在三个月的窗口内将每个投入生产的油井集中在一起,并赋予不同的色线。

首先,我在图表上延伸的蓝色虚线表示,最出色的年份有望产生(无论是买还是卖)约30万桶的欧元。预计最差的年份只会产生12万桶。

为了达到400,000桶(远低于上述文章中声称的700,000桶!),最好的年份必须做出神奇的转变。我自己从未在任何此类数据中看到过这种线偏移,而Ive仔细查看了其中的很多内容。

请记住,这是目前针对Bakken的广泛报道:

(点击放大)

上图与我们掌握的数据之间存在巨大差异,除了区别必须来自不同来源之外,我没有很好的解释区别。我偏爱的数据来自井口,但其他数据来自公司介绍。

为什么这些都无关紧要?

因为输入了大量能源报告,并且如果实际数据正确,那么关于美国作为石油生产国的未来前景的所有假设都是错误的,危险的错误。

例如,如果欧元只是假设值的一半,这似乎是可能的,则所有基于欧元的面向未来的分析都将事实夸大了100%。2x错误对我来说似乎很重要。

对于那些喜欢他们的数据的人,您还可以阅读Art Berman,他对二叠纪盆地进行了类似(且更为复杂)的分析,得出的结论完全相同(也得出了所称索赔额的一半)。

或对伊格尔福德盆地的分析得出25万欧元:

这项研究基于多台水平Eagle Ford页岩油井的月产量数据得出致密油井的典型生产曲线。记录了油井特性的初始产量(IP)速率和产量下降速率,并使用两个经验性产量下降曲线模型(双曲线和拉伸指数函数)计算了最终采收率(EUR)。

IP = 500桶/天,D = 0.3且b = 1,导致250 kbbl的EUR拥有30年的油井寿命,但是,人们认识到这种推断是不确定的。

(资源)

所有这些分析都指向每个页岩盆地中250,000至350,000桶的欧元。

这种欺骗的危险

总结是,我们有大量的实际数据和支持性研究,所有这些都指向从这些页岩油井中抽出的石油量是普遍报道的一半或更少的观点。

通过Zerohedge

-

油价上涨背后的人

2022-01-31 -

欧佩克的最新协议可能不会稳定油价

2022-01-31 -

石油价格下跌,原油库存增加

2022-01-31 -

为什么油价会下挫

2022-01-30 -

自十月份以来,石油价格录得最大的每周损失

2022-01-30 -

石油价格下跌主要汽油建设

2022-01-30 -

利比亚管道爆炸将布伦特原油价格推高

2022-01-30 -

沙特阿拉伯不受油价上涨的影响

2022-01-30 -

EIA报告原油减产后油价稳定

2022-01-30 -

油价飙升是不可避免的吗?

2022-01-30 -

高油价对印度不利

2022-01-30 -

年终油价突破60美元

2022-01-30 -

2018年唯一最大的油价影响者

2022-01-30 -

石油价格的上涨使天然气价格蒙上阴影

2022-01-30 -

欧佩克推动油价回升

2022-01-30